Этот отчет поможет небольшим компаниям:

Приведено 30+ параметров для сравнения. Бонус! Отчет по состоянию дел во всей мебельной отрасли (опрос 226 компаний) – бесплатно!

Вопросы, ответы на которые вы сможете найти в отчете:

Опрос проводился онлайн с 9 по 23 апреля 2020 г. В нем приняли участие представители 226 мебельных компаний из 59 регионов России. Доля микропредприятий и ИП в исследовании – 66%. Это 148 компаний из 52 регионов России.

Профиль респондентов в общем отчете:

Результаты опроса позволяют узнать

Мебельный ретейл России 2024.Статистика, тренды и прогнозы

РБК Исследования рынков

Бесплатно

Мебельный ретейл России 2024.Статистика, тренды и прогнозы

РБК Исследования рынков

Бесплатно

Pro-новости рынка мебели

РБК Исследования рынков

Бесплатно

Pro-новости рынка мебели

РБК Исследования рынков

Бесплатно

Маркетинговое исследование рынка мягкой мебели в России 2017-2021 гг., прогноз до 2026 г. (с обновлением)

Компания Гидмаркет

199 000 ₽

Маркетинговое исследование рынка мягкой мебели в России 2017-2021 гг., прогноз до 2026 г. (с обновлением)

Компания Гидмаркет

199 000 ₽

Рынок диванов в России - 2020. Показатели и прогнозы

TEBIZ GROUP

89 900 ₽

Рынок диванов в России - 2020. Показатели и прогнозы

TEBIZ GROUP

89 900 ₽

Статья, 5 февраля 2026

BusinesStat

За 2023-2025 гг в России продажи снеков выросли на 4% и достигли 726 тыс т.

Становятся популярными перекусы с высоким содержанием белка, клетчатки, омега-3, с добавками пребиотиков и пробиотиков.

Статья, 5 февраля 2026

BusinesStat

За 2023-2025 гг в России продажи снеков выросли на 4% и достигли 726 тыс т.

Становятся популярными перекусы с высоким содержанием белка, клетчатки, омега-3, с добавками пребиотиков и пробиотиков.

По данным «Анализа рынка снеков в России», подготовленного BusinesStat в 2026 г, за 2023-2025 гг их продажи в стране выросли на 4% и достигли 726 тыс т. Рынок восстанавливался после спада в 2022 г. Стабильный спрос на снеки поддерживался благодаря ускоряющемуся темпу жизни. Еще одной причиной популярности снеков является потребность людей в эмоциональной и психологической разгрузке: для многих важным мотивом покупки является стремление «побаловать себя».

Статья, 6 ноября 2025

BusinesStat

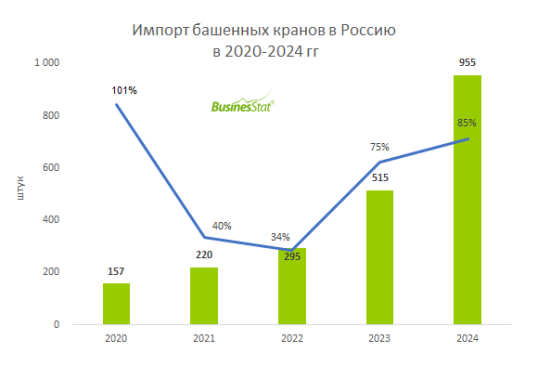

В 2020-2024 гг импортные поставки башенных кранов в Россию выросли в 6 раз: со 157 до 955 шт.

Уход европейских компаний ускорил переориентацию рынка на китайских производителей.

Статья, 6 ноября 2025

BusinesStat

В 2020-2024 гг импортные поставки башенных кранов в Россию выросли в 6 раз: со 157 до 955 шт.

Уход европейских компаний ускорил переориентацию рынка на китайских производителей.

По данным «Анализа рынка башенных кранов в России», подготовленного BusinesStat в 2025 г, в 2020-2024 гг импортные поставки башенных кранов в страну выросли в 6 раз: со 157 до 955 шт.

Статья, 8 октября 2025

BusinesStat

В 2024 г выпуск осажденного диоксида кремния (белой сажи) в России вырос на 10% и составил 4,2 тыс т.

Несмотря на высокий и стабильный спрос со стороны множества отраслей, собственное производство белой сажи значительно уступает импорту.

Статья, 8 октября 2025

BusinesStat

В 2024 г выпуск осажденного диоксида кремния (белой сажи) в России вырос на 10% и составил 4,2 тыс т.

Несмотря на высокий и стабильный спрос со стороны множества отраслей, собственное производство белой сажи значительно уступает импорту.

По данным «Анализа рынка осажденного диоксида кремния (белой сажи) в России», подготовленного BusinesStat в 2025 г, в 2024 г его выпуск в стране вырос на 10% и составил 4,2 тыс т.