Определить ключевые показатели рынка форвардеров и харвестеров России, Белоруссии в 2006-2010 гг., Украины в 2008-2010 гг. Сделать прогноз до 2020 г.

Исследуемые товарные группы, в отношении которых будут решаться задачи исследования

Задачи исследования

1. Определить тенденции и перспективы развития, ключевые факторы роста или снижения, конкуренцию на рынках харвестеров и форвардеров России, Белоруссии в 2006-2010 гг., Украины в 2008-2010 гг.

2. Охарактеризовать макроэкономическую ситуацию (определить ключевые показатели текущего состояния отраслей, прогноз развития отраслей до 2020г., ожидаемые темпы роста ключевых показателей отраслей) в России в следующих отраслях:

3. Определить объем производства, импорта, экспорта и объем рынка харвестеров и форвардеров в 2006-2010 гг. в России, Белоруссии, в 2008-2010 гг. в Украине по товарным группам, компаниям-производителям (торговым маркам) в натуральном и стоимостном выражении.

4. Определить долю компаний на рынке харвестеров и форвардеров России, Белоруссии, Украины.

5. Составить прогноз объема рынка харвестеров и форвардеров России, Белоруссии и Украины в целом и по товарным группам в натуральном выражении до 2020 г. включительно.

Методы сбора и анализа данных, источники информации.

Кабинетное исследование (Desk Research).

В общем виде целью кабинетного исследования является проанализировать ситуацию на рынке харвестеров и форвардеров в России, Белоруссии, Украины и получить (рассчитать) показатели, характеризующие его состояние в настоящее время и в будущем.

Информационные источники

Необходимые коды ТН ВЭД:

Ведущие позиции на рынке лесозаготовительных тракторов и машин удерживают три ведущие фирмы, определяющие технический уровень и политику в этой области машиностроения: John Deere, Caterpillar и Tigercat.

Предприятия Белоруссии (РУП «Минский тракторный завод» и ОАО «Амкодор») предлагают лесозаготовительную технику на колесных шасси, в том числе 5 моделей скиддеров, 6 харвестеров и 8 форвардеров.

По итогам 2010 года российский рынок форвардеров составил 214 штук (43 млн. долл.), что в 10 раз больше, чем в кризисном 2009 году, однако объём рынка не достиг докризисных уровней (около 300-400 штук).

Объём российского рынка харвестеров составил 167 штук (51 млн. долл.) в 2010 году, что в 4 раза больше, чем в 2009 году, но на 100 штук меньше, чем в 2007-2008 гг.

Ситуация в российской лесозаготовке с точки зрения технического оснащения - отсталая. Парк техники требует обновления. К тому же восстанавливается лесная промышленность. В связи с этим прогнозируется рост спроса на форвардеры и харвестеры до 2020 года.

Рынок форвардеров и харвестеров республики Беларусь формирует продукция ОАО Амкодор. В 2010 году ОАО «Амкодор» реализовал на белорусском рынке на 45% больше форвардеров и харвестеров, чем годом ранее.

Согласно прогнозу DISCOVERY Research Group объем белорусского рынка форвардеров и харвестеров в 2015 году составит 65 штук, а в 2020 году - 75 единицы, что в 1,56 раза больше чем в 2010 году.

Анализ рынка техники для лесного хозяйства в России - 2024. Показатели и прогнозы

TEBIZ GROUP

89 900 ₽

Анализ рынка техники для лесного хозяйства в России - 2024. Показатели и прогнозы

TEBIZ GROUP

89 900 ₽

Маркетинговое исследование рынка лесозаготовительной техники в России 2016-2022 гг. Прогноз на 2022-2026 гг. Август 2022.

ТК Солюшнс

95 900 ₽

Маркетинговое исследование рынка лесозаготовительной техники в России 2016-2022 гг. Прогноз на 2022-2026 гг. Август 2022.

ТК Солюшнс

95 900 ₽

Маркетинговое исследование рынка автолесовозов в России 2016-2022 гг. Прогноз на 2022-2026 гг. Август 2022.

ТК Солюшнс

95 900 ₽

Маркетинговое исследование рынка автолесовозов в России 2016-2022 гг. Прогноз на 2022-2026 гг. Август 2022.

ТК Солюшнс

95 900 ₽

Анализ рынка техники лесозаготовительной (харвестеры, форвардеры, скиддеры) в России

DISCOVERY Research Group

100 000 ₽

Анализ рынка техники лесозаготовительной (харвестеры, форвардеры, скиддеры) в России

DISCOVERY Research Group

100 000 ₽

Российский рынок колбасных изделий в текущей ситуации демонстрирует устойчивую положительную тенденцию роста своей объемности, средних контрактных цен при экспорте продукции за рубеж и контрактных цен на импортируемую продукцию. В то же время средние цены производителей колбасных изделий характеризуются относительной стабильностью

Российский рынок хлеба и хлебобулочных изделий показывает корректировку своей объемности, рост средних контрактных цен при экспорте продукции за рубеж и контрактных цен на импортируемую продукцию. В то же время средние цены производителей хлеба и хлебобулочных изделий характеризуются относительной стабильностью.

Статья, 24 февраля 2026

РБК Исследования рынков

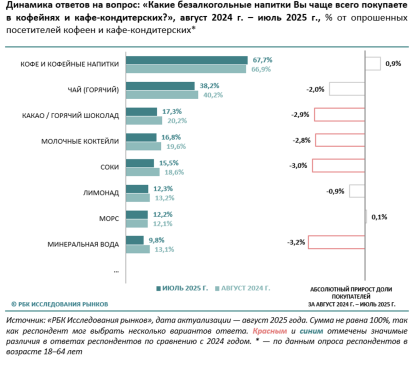

Спрос на некофейные напитки в кофейнях падает

На фоне общей тенденции к экономии и снижения частоты визитов в кофейни гости стали реже заказывать большинство традиционных безалкогольных напитков

Статья, 24 февраля 2026

РБК Исследования рынков

Спрос на некофейные напитки в кофейнях падает

На фоне общей тенденции к экономии и снижения частоты визитов в кофейни гости стали реже заказывать большинство традиционных безалкогольных напитков

Об этом говорят данные социологического опроса из обзора «Российский рынок кофеен и кафе-кондитерских 2025». Значительный спад популярности зафиксирован для какао, молочных коктейлей, соков, минеральной и сладкой газированной воды.