Определить ключевые показатели рынка карьерных самосвалов в России в 2008-2010 гг., а также сделать прогноз на период до 2020 года включительно.

Задачи исследования

1. Определить тенденции и перспективы развития, ключевые факторы роста или снижения, конкуренцию на рынках карьерных самосвалов России, Казахстана, Украины в 2008-2010 гг. По возможности в отношении Белоруссии.

2. Охарактеризовать экономическую ситуацию в угледобывающей, металлургической отраслях и отрасли нерудных материалов России, Белоруссии, Казахстана, Украины (определить ключевые показатели текущего состояния отраслей, прогноз развития отраслей до 2020 г., ожидаемые темпы роста ключевых показателей отраслей).

Ключевые показатели угледобывающей отрасли четырех стран (России, Белоруссии, Казахстана, Украины):

- динамика добычи угля (2000-2010гг) в зависимости от способа разработки месторождения (открытым способом и подземным способом);

- прогноз динамики добычи и потребления угля в России, Белоруссии, Казахстане, Украине и в мире до 2020г.;

- тенденции в угледобывающей отрасли;

- структура потребителей угля;

- исторически сложившаяся динамика цен на уголь и прогноз цен на уголь на обозримую перспективу.

Ключевые показатели металлургической и нерудной отраслей следует раскрывать в аналогичном перечне с учетом особенностей каждой отрасли.

По возможности будут отражены все перечисленные показатели. В случае если для получения значений необходимых показателей потребуется закупка исходных данных Исполнитель уведомляет об этом Заказчика. Далее Исполнитель и Заказчик принимают согласованное решение о плане дальнейших действий.

3. Определить доли рынка ведущих и иных производителей карьерных самосвалов (БелАЗ, KOMATSU, CATERPILLAR, VOLVO, HITACHI и другие) на рынках России, Казахстана, Украины в 2008-2010 гг. в целом и по товарным группам.

4. Определить объем рынка (в том числе объём производства, потребления, импорта и экспорта) карьерных самосвалов в 2008-2010 гг. и динамику роста (в натуральном и стоимостном выражении) в квартальном разрезе:

5. Составить прогноз объема рынков карьерных самосвалов России, Белоруссии, Казахстана, Украины в целом и по товарным группам в натуральном выражении до 2020 г. включительно.

6. Определить и сделать описание экологических стандартов для карьерных самосвалов, применяемых в настоящее время в России.

7. Определить средний уровень цен на основные модели карьерных самосвалов KOMATSU, CATERPILLAR, VOLVO, HITACHI и по товарным группам, а также китайских производителей на рынках России, Казахстана, Украины.

Исследуемые товарные группы, в отношении которых будут решаться задачи исследования

Информационные источники

1. Данные ФСГС РФ (Федеральной Службы Государственной Статистики РФ), ГосСтата Белоруссии, Казахстана, Украины.

2. Базы данных ФТС РФ (Федеральной Таможенной Службы РФ), Таможенных комитетов Белоруссии, Казахстана, Украины.

3. Материалы отраслевых учреждений и базы данных.

4. Результаты исследований DISCOVERY Research Group.

Методы сбора и анализа данных, источники информации

Кабинетное исследование (Desk Research)

В общем виде целью кабинетного исследования является проанализировать ситуацию на рынках карьерных самосвалов в России, Казахстана, Украины, Белоруссии и получить (рассчитать) показатели, характеризующие их состояние в настоящее время и в будущем.

Объем российского рынка карьерных самосвалов составил в 2010 г. 1305 единиц техники, что в 2,5 раза больше, чем годом ранее. В стоимостном выражении объём рынка равнялся 574 млн. долл. Доля БелАЗа во всех сегментах рынка составляет 70-80%.

По нашим прогнозам, российский рынок карьерных самосвалов будет расти в ближайшие 9 лет со среднегодовыми темпами прироста 3-10% в зависимости от сегмента грузоподъемности.

По итогам 2010 года объём казахстанского рынка карьерных самосвалов составил 75 единиц техники, что в 1,5 раза больше, чем годом ранее - 45 самосвалов. В стоимостном выражении объём казахстанского рынка карьерных самосвалов в 2010 году составил порядка 48 млн. долл. Около 75% объёма рынка приходится на карьерные самосвалы БелАЗ.

Рынок карьерных самосвалов в Казахстане будет расти в ближайшие 9 лет со среднегодовыми темпами прироста 3-10% в зависимости от сегмента ГП. В ближайшие несколько лет на СП «КазБелаз» планируется производить до 100 карьерных самосвалов марки БелАЗ в год (ГП от 30 до 60 тонн).

По итогам 2010 года объём украинского рынка составил всего 45 единиц, что в 6,5 раз больше, чем годом ранее (7 единиц). В стоимостном выражении объём украинского рынка карьерных самосвалов составил в 2010 году 56,5 млн. долл.

Более половины объёма рынка (51%) в 2010 г. приходилось на карьерные самосвалы БЕЛАЗ - 23 единицы техники из 45.

Украинский рынок карьерных самосвалов будет расти в ближайшие 9 лет со среднегодовыми темпами прироста 3-8% в зависимости от сегмента грузоподъемности.

Рынки прочих стран СНГ, в особенности Узбекистана и Таджикистана, являются очень перспективными в плане поставок карьерных самосва

Анализ рынка карьерных самосвалов

SmartConsult

130 000 ₽

Анализ рынка карьерных самосвалов

SmartConsult

130 000 ₽

Маркетинговое исследование рынка автосамосвалов с дизельным двигателем в России 2016-2022 гг. Прогноз на 2022-2026 гг. Август 2022.

ТК Солюшнс

95 900 ₽

Маркетинговое исследование рынка автосамосвалов с дизельным двигателем в России 2016-2022 гг. Прогноз на 2022-2026 гг. Август 2022.

ТК Солюшнс

95 900 ₽

Анализ рынка карьерных самосвалов в России

DISCOVERY Research Group

120 000 ₽

Анализ рынка карьерных самосвалов в России

DISCOVERY Research Group

120 000 ₽

Российский рынок автомобилей-самосвалов: комплексный анализ и прогноз - 2020

AnalyticResearchGroup (ARG)

98 900 ₽

Российский рынок автомобилей-самосвалов: комплексный анализ и прогноз - 2020

AnalyticResearchGroup (ARG)

98 900 ₽

Статья, 17 июля 2025

BusinesStat

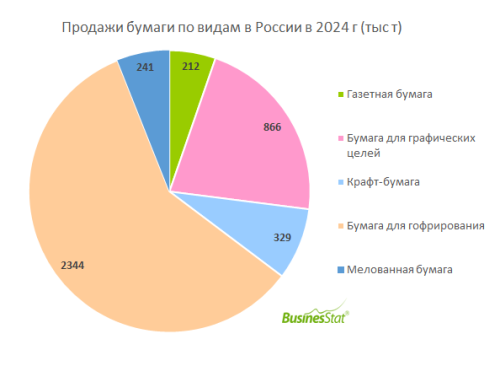

За 2020-2024 гг продажи бумаги в России увеличились на 7%: с 4,1 до 4,3 млн т.

Рынок растет за счет сегментов бумаги для гофрирования и крафт-бумаги.

Статья, 17 июля 2025

BusinesStat

За 2020-2024 гг продажи бумаги в России увеличились на 7%: с 4,1 до 4,3 млн т.

Рынок растет за счет сегментов бумаги для гофрирования и крафт-бумаги.

По данным «Анализа рынка бумаги в России», подготовленного BusinesStat в 2025 г, за 2020-2024 гг ее продажи в стране увеличились на 7%: с 4,1 до 4,3 млн т. Наибольшую долю в структуре продаж занимает бумага для гофрирования, используемая преимущественно при производстве гофрированного картона. Бумага для гофрирования и крафт-бумага являются основным растущим сегментами рынка.

Статья, 17 июля 2025

BusinesStat

За 2020-2024 гг в России выручка клиник от дистанционных врачебных консультаций выросла в 3 раза: с 5,6 до 15,8 млрд руб.

Пациенты оценили удобство онлайн-консультаций по полисам ДМС.

Статья, 17 июля 2025

BusinesStat

За 2020-2024 гг в России выручка клиник от дистанционных врачебных консультаций выросла в 3 раза: с 5,6 до 15,8 млрд руб.

Пациенты оценили удобство онлайн-консультаций по полисам ДМС.

По данным «Анализа рынка телемедицины в России», подготовленного BusinesStat в 2025 г, за 2020-2024 гг в стране выручка клиник от дистанционных врачебных консультаций выросла в 3 раза: с 5,6 до 15,8 млрд руб. Рост обеспечивался как за счет увеличения количества консультаций, так и в результате повышения средней цены. В 2023-2024 гг телемедицина активно применялась в полисах ДМС. Страховщики увеличили количество дистанционных консультаций в корпоративных программах, что поддержало спрос на телемедицину со стороны физлиц. Пациенты оценили удобство онлайн-консультаций по полисам ДМС и готовы самостоятельно оплачивать телемедицинские услуги для себя и своих близких независимо от работодателя. Развитию рынка способствовал также экспериментальный правовой режим, установленный в августе 2023 г. В результате, врачи получили возможность корректировать лечение и диагноз, выписывать рецепты посредством дистанционных технологий.

Интерес к порошковым покрытиям в последние 10 лет сильно возрос как на мировом рынке, так и на российском. Несмотря на многие преимущества порошковых ЛКМ по сравнению с жидкими (технические, экономические, экологические), их доля в общем объеме производства лакокрасочной продукции в среднем в мире не превышает 10%, а в России — ~5% (для сравнения: в странах ЕС этот показатель достигает 15-18%). В период 2021-2022 гг. рынок порошковых красок демонстрировал положительную динамику. В 2024 г. имело место снижение на уровне 2,5-3% в тоннаже.