В исследовании «Оперативный обзор рынка банковских услуг» приведена оценка положения банковского сектора в сложных условиях кризиса. Оценка осуществлялась компетентными специалистами при помощи анализа наиболее значимых характеристик рынка, динамических рядов показателей, а также уровней процентных ставок и ликвидности банков России.

Отчет содержит в себе описание наиболее значимых тенденций развития рынка на макроэкономическом уровне. Отдельно в исследовании рассматриваются банки, акции которых принимают участие в обороте фондового рынка. В издании «Оперативный обзор рынка банковских услуг» приведены прогнозы, составленные экспертами в отношении уровней прибыли банков. Также в исследовательскую работу включены рекомендации по выпуску и реализации акций банковского сектора.

В оперативном обзоре приведено описание таких услуг, которые банки начали предлагать своим клиентам при появлении кризиса. Данные услуги в полной мере можно относить к категории «новых», а их основной чертой является максимальное соответствие требованиям клиентов в условиях кризиса. Например, приспособление банков к новым условиям осуществляется при помощи установления новых ставок по всем видам кредитов (в т.ч. авто, ипотечным и потребительским).

Помимо рассмотрения изменения основных характеристик кредитования в отчете приведены наиболее значимые данные по предоставлению займов физическим лицам в кризисных условиях. Аналитическое издание содержит в себе информацию об итогах сопоставления условий кредитования, которые предлагают своим клиентам ведущие банки России. Дополнительно в исследование включена оценка новых депозитных программ банков и общих условий по депозитам.

Данные, содержащиеся в исследовании, позволяют заметить замедление темпов развития российской банковской системы в 2008 году, что непосредственно связано с негативным воздействием финансового кризиса. В целом замедление темпов роста привело к уменьшению размера прироста капитала и к ухудшению значений основных показателей банковской системы.

В соответствии с мнением большинства аналитиков, в 2009 году положение банковской системы должно было еще более усугубиться, так как в условиях кризиса при снижении платежеспособности заемщиков неминуем рост просроченной задолженности (на начало 2009 года уровень просроченной задолженности составлял почти 4%). Эта проблема становится ощутимой при отчислении банками необходимых сумм в резерв, так как сумма отчислений напрямую зависит от размера кредитного портфеля. Прогнозы, составленные экспертами РБК на 2009 год, показывают, что уровень просроченной задолженности может превысить 10%.

Все вышеприведенные утверждения свидетельствуют о снижении темпов роста, а также общих размеров капиталов российских банков. Например, согласно сведениям аналитиков ЦБ РФ, темп роста капитала банка России в 2008 году был ниже аналогичного показателя 2007 года. Сложное положение банков страны позволяет усомниться в надежности всей российской банковской системы. Но, несмотря на неблагоприятные условия и убыточность предоставления кредитов и ссуд, руководители банков стремятся достичь максимального уровня рентабельности, а в худшем случае - нулевого.

Материалы, положенные в основу исследования «Оперативный обзор рынка банковских услуг», были получены и обработаны в период с декабря 2008 года по январь 2009 года. Часть информации отчета представлена в графическом виде, она приведена в 7-ми графиках и 16-ти таблицах.

Аннотация.............................................................................................................................................. 3

Полное оглавление................................................................................................................................ 4

Список диаграмм................................................................................................................................... 5

Список таблиц....................................................................................................................................... 6

Макроэкономические тенденции........................................................................................................ 7

Повышение процентных ставок 7

Концентрация активов 8

Рост субординированных кредитов 13

Рост просроченной задолженности 13

Слияния и поглощения по заниженной стоимости 14

Снижение котировок акций банковского сектора 15

Новые условия по кредитам............................................................................................................ 17

Основные процессы 17

«Скрытые» проценты 17

Новые условия по автокредитам 19

Условия по потребительским кредитам 28

Новые условия по ипотечным кредитам 32

Новые условия по депозитам........................................................................................................... 41

Новые депозитные программы 42

Маркетинговые акции 44

Исследование рынка искусственного интеллекта в финансовой сфере в России. Август, 2024

AnalyticResearchGroup (ARG)

120 000 ₽

Исследование рынка искусственного интеллекта в финансовой сфере в России. Август, 2024

AnalyticResearchGroup (ARG)

120 000 ₽

Обзор рынка дистанционного банковского обслуживания юридических лиц: мобильный банкинг. Октябрь, 2023

AnalyticResearchGroup (ARG)

85 000 ₽

Обзор рынка дистанционного банковского обслуживания юридических лиц: мобильный банкинг. Октябрь, 2023

AnalyticResearchGroup (ARG)

85 000 ₽

Рынок банковских карт для бизнеса. Октябрь, 2023

AnalyticResearchGroup (ARG)

110 000 ₽

Рынок банковских карт для бизнеса. Октябрь, 2023

AnalyticResearchGroup (ARG)

110 000 ₽

Розничные продажи 2006-2022 и расходы населения. Рынок финансовых услуг с прогнозом до 2026

Экспресс-Обзор

77 000 ₽

Розничные продажи 2006-2022 и расходы населения. Рынок финансовых услуг с прогнозом до 2026

Экспресс-Обзор

77 000 ₽

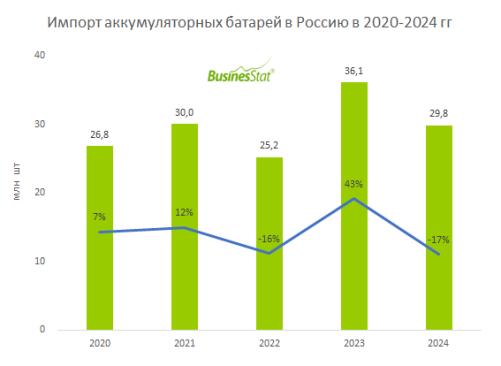

Статья, 14 июля 2025

BusinesStat

За 2020-2024 гг импорт аккумуляторных батарей в Россию вырос на 11%: с 26,8 до 29,8 млн шт.

70% зарубежных поставок занимают литий-ионные батареи.

Статья, 14 июля 2025

BusinesStat

За 2020-2024 гг импорт аккумуляторных батарей в Россию вырос на 11%: с 26,8 до 29,8 млн шт.

70% зарубежных поставок занимают литий-ионные батареи.

По данным «Анализа рынка аккумуляторных батарей в России», подготовленного BusinesStat в 2025 г, российский рынок аккумуляторных батарей более чем на 80% состоит из импортной продукции. При этом за 2020-2024 гг импорт аккумуляторных батарей в Россию вырос на 11%: с 26,8 до 29,8 млн шт. В структуре импорта преобладают литий-ионные батареи (70% зарубежных поставок в 2024 г) и гидридно-никелевые батареи (23%).

Российский рынок закаленного безопасного стекла отражает положительную тенденцию роста своей объемности, корректировку средних контрактных цен при экспорте продукции за рубеж и рост контрактных цен на импортируемую продукцию. В то же время средние цены производителей закаленного безопасного стекла характеризуются относительной стабильностью

Российский рынок уксусной кислоты в сложившейся ситуации показывает устойчивую положительную тенденцию роста своей объемности, средних контрактных цен при экспорте продукции за рубеж и контрактных цен на импортируемую продукцию. В то же время средние цены производителей уксусной кислоты характеризуются ростом.