В последние 5-10 лет бизнес по развитию салонов красоты показывал высокие темпы роста и хорошие показатели прибыльности. Активно развивались все сегменты салонного бизнеса - от недорогих салонов класса "эконом" до заведений уровня "de-lux". Кризисные процессы, набирающие обороты с осени 2008 года, не могут не затронуть и эту сферу сервисной экономики.

В условиях финансовой нестабильности и сокращения доходов расходы на дополнительные услуги, в том числе и на услуги по уходу за внешностью, имеют все шансы занять место в списке статей экономии. Расходы потребителей на услуги салонно красоты будут сокращаться, но до определенного предела. Во-первых, некоторые виды услуг будут востребованы даже в условиях кризиса, во-вторых, останется часть потребителей, которые сохранят прежние модели потребления.

В этой ситуации перед салоном наиболее остро встает проблема сохранения костяка клиентов и корректировки услуг в ответ на кризисные вызовы рынка. Помочь в этом могут ответы на ключевые рыночные вопросы о поведении потребителей, позволяющие грамотно выстроить маркетинговую политику компании.

Настоящее исследование проведено компанией "РосБизнесКонсалтинг" посредством web-опроса (CAWI) на базе интернет-панели компании Online Market Intelligence (OMI).

Основная цель исследования - определение предпочтений потребителей на рынке косметологических и SPA услуг.

В ходе проекта были выявлены:

наиболее востребованные виды косметологических и SPA услуг,

частота их потребления,

уровень расходов на данные услуги,

уровень потенциальных расходов на них - максимально приемлемая цена;

факторы выбора салона красоты,

выявлены особенности потребления SPA-процедур, а также решен ряд других исследовательских задач.

Респондентами опроса стали пользователи Интернета в возрасте 18-58 лет (были опрошены примерно равные доли респондентов каждого пола).

География исследования: Санкт-Петербург.

TОбъем выборки: 1228 респондентов, в т.ч. в Санкт-Петербурге - 604 респондента

Среди основных преимуществ онлайн-опроса следует выделить охват социально активной и образованной аудитории. Представители данной аудитории являются ядром потребителей товаров и услуг среднеценового уровня и, как правило, выступают референтными лицами ("лидерами мнений") для своей семьи, коллег и знакомых.

Исследование проведено в сентябре-октябре 2008 года.

Объем отчета - 46 стр. Отчет содержит 30 таблицы и 13 диаграмм.

Язык отчета - русский.

Аннотация | 3 |

Полное оглавление | 5 |

Список диаграмм | 6 |

Список таблиц | 7 |

Рынок косметологических, парикмахерских и SPA-услуг в условиях кризиса | 9 |

Основные выводы исследования | 11 |

Характеристика исследования | 15 |

Состояние рынка косметологических, парикмахерских и SPA услуг в России | 15 |

Цель и задачи | 15 |

Методика и выборка | 16 |

САНКТ-ПЕТЕРБУРГ | 19 |

Виды процедур и места их проведения | 20 |

Частота посещения салона для проведения различных процедур | 25 |

Расходы на услуги | 27 |

Факторы выбора салона красоты | 30 |

Отношение к проведению SPA-процедур (тех, кто пока не пользовался) | 33 |

Посещение SPA-процедур - две столицы (МОСКВА и САНКТ-ПЕТЕРБУРГ) | 35 |

Виды процедур, которые проводили респонденты | 35 |

Места проведения SPA-процедур | 36 |

Расходы на SPA | 37 |

Отношение к SPA | 38 |

Потенциальные потребители SPA-услуг | 39 |

Пользование услугами по уходу за собой и покупательское поведение | 42 |

Типы потребителей | 42 |

Потребление услуг по уходу за собой различными типами потребителей | 44 |

Приложение | 46 |

Перечень вопросов, которые задавались респондентам в ходе опроса | 46 |

Социально-демографический блок | 46 |

Вопросы об услугах по уходу за собой | 46 |

Бизнес-план по открытию салона красоты

NeoAnalytics

25 000 ₽

Бизнес-план по открытию салона красоты

NeoAnalytics

25 000 ₽

Анализ рынка спа-услуг в России в 2020-2024 гг, прогноз на 2025-2029 гг

BusinesStat

121 800 ₽

Анализ рынка спа-услуг в России в 2020-2024 гг, прогноз на 2025-2029 гг

BusinesStat

121 800 ₽

Маркетинговое исследование рынка салонов тайского массажа в России 2019-2023 гг., с прогнозом до 2028 г.

Компания Гидмаркет

60 000 ₽

Маркетинговое исследование рынка салонов тайского массажа в России 2019-2023 гг., с прогнозом до 2028 г.

Компания Гидмаркет

60 000 ₽

Бизнес-план всесезонного SPA-комплекса с отелем (с финансовой моделью)

VTSConsulting

38 000 ₽

Бизнес-план всесезонного SPA-комплекса с отелем (с финансовой моделью)

VTSConsulting

38 000 ₽

Статья, 30 сентября 2025

BusinesStat

В 2020-2024 гг средние затраты россиян на спа-услуги увеличились с 13 до 17 тыс руб на человека в год.

Компоненты для спа-процедур (например, эфирные масла, лечебные грязи, морская соль) в значительной степени зависят от импортных поставок.

Статья, 30 сентября 2025

BusinesStat

В 2020-2024 гг средние затраты россиян на спа-услуги увеличились с 13 до 17 тыс руб на человека в год.

Компоненты для спа-процедур (например, эфирные масла, лечебные грязи, морская соль) в значительной степени зависят от импортных поставок.

По данным «Анализа рынка спа-услуг в России», подготовленного BusinesStat в 2025 г, в 2020-2024 гг средние затраты россиян на спа-услуги увеличились с 13 до 17 тыс руб на человека в год.

Статья, 16 сентября 2025

BusinesStat

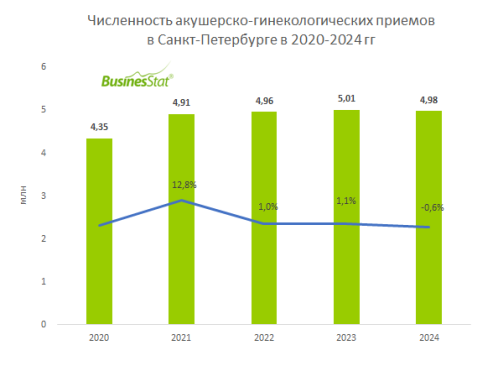

В 2020-2024 гг численность акушерско-гинекологических приемов в Санкт-Петербурге увеличилась на 15%: с 4,4 до 5,0 млн.

Женщины бережнее относятся к своему здоровью, понимая важность регулярного наблюдения у врача даже при отсутствии жалоб.

Статья, 16 сентября 2025

BusinesStat

В 2020-2024 гг численность акушерско-гинекологических приемов в Санкт-Петербурге увеличилась на 15%: с 4,4 до 5,0 млн.

Женщины бережнее относятся к своему здоровью, понимая важность регулярного наблюдения у врача даже при отсутствии жалоб.

По данным «Анализа рынка гинекологии и акушерства в Санкт-Петербурге», подготовленного BusinesStat в 2025 г, в 2020-2024 гг численность акушерско-гинекологических приемов в Санкт-Петербурге увеличилась на 15%: с 4,4 до 5,0 млн.

Статья, 1 сентября 2025

BusinesStat

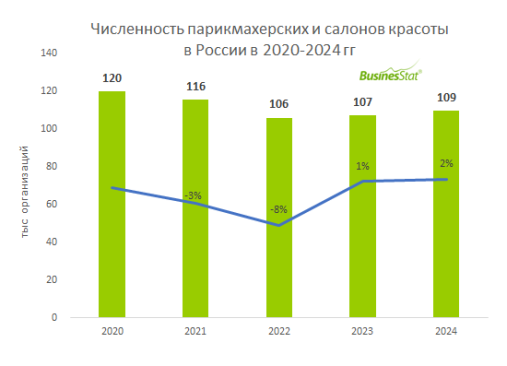

В 2024 г численность парикмахерских и салонов красоты в России увеличилась на 2%: со 107 до 109 тыс организаций.

Все больше надомных мастеров регистрируются как самозанятые или ИП, арендуют кабинеты, коворкинги или открывают собственные салоны.

Статья, 1 сентября 2025

BusinesStat

В 2024 г численность парикмахерских и салонов красоты в России увеличилась на 2%: со 107 до 109 тыс организаций.

Все больше надомных мастеров регистрируются как самозанятые или ИП, арендуют кабинеты, коворкинги или открывают собственные салоны.

По данным «Анализа рынка парикмахерских и салонов красоты в России», подготовленного BusinesStat в 2025 г, в 2024 г их численность в стране увеличилась на 2%: со 107 до 109 тыс организаций.