По оценкам BusinesStat, в 2023 г оборот рынка томографической диагностики в Москве увеличился на 14%: с 22,4 до 25,6 млрд руб. Росту числа и стоимости лучевых исследований в столице способствовала цифровизация, а также активное использование систем искусственного интеллекта для обработки данных. Цифровые технологии позволяют увеличивать объем проводимых лучевых исследований.

В Москве создан референс-центр, куда поступают данные из поликлиник, действует Единый радиологический информационный сервис (ЕРИС). ЕРИС позволяет видеть загрузку оборудования в режиме онлайн и оперативно перераспределять потоки пациентов. В результате внедрения ЕРИС с одной единицей высокопроизводительного диагностического оборудования дистанционно могут работать одновременно несколько специалистов, что позволяет описывать и анализировать больше исследований.

«Анализ рынка томографической диагностики в Москве», подготовленный BusinesStat, включает важнейшие данные, необходимые для понимания текущей конъюнктуры рынка и оценки перспектив его развития:

В обзоре приводятся следующие детализации:

Отдельно в обзоре приведены основные показатели рынка рентгенологических исследований.

Приведены финансовые рейтинги крупнейших специализированных учреждений томографической диагностики: Диагностика, Евроскан, Лечебно-диагностический центр Международного института биологических систем «Столица», Меддиагностика АСС, Меддиагностика Проф, Меддиагностика+, Меделс, Медицина, МедСевен, Медскан, Медэксперт 2011, МРТ Измайлово, МРТ Экспресс, МРТ24, МРТ-Центр, МСГ Сервис, МЯТ, Невромед-диагностик, Оммус, РадиоМедСинтез, Рэмси Диагностика Рус, Сияние, Скан-Д, Центр МРТ Марьино, Центр МРТ, Центр МРТ-О, ЦЛД, ЦМРТ ВДНХ, ЦМРТ Дубровка, ЦМРТ Сокольники.

При подготовке обзора используется официальная статистика и собранные данные.

Информация профильных ведомств:

Информация, собранная BusinesStat:

МЕТОДИКА ПОДГОТОВКИ ОБЗОРА РЫНКА

КЛАССИФИКАЦИЯ ТОМОГРАФИЧЕСКОЙ ДИАГНОСТИКИ

ЗАБОЛЕВАЕМОСТЬ НАСЕЛЕНИЯ

ИНФРАСТРУКТУРА ОТРАСЛИ

Численность учреждений

Численность аппаратов

Численность медицинского персонала

РЕЙТИНГ СПЕЦИАЛИЗИРОВАННЫХ УЧРЕЖДЕНИЙ ТОМОГРАФИЧЕСКОЙ ДИАГНОСТИКИ

Рейтинги предприятий отрасли (юрлиц)

Профили 5 крупнейших предприятий отрасли

ООО «РадиоМедСинтез» (ПЭТ-Технолоджи)

ООО «Медицина и ядерные технологии» (МЯТ)

ООО «Медскан»

ООО «Рэмси Диагностика Рус»

ООО «МРТ Экспресс»

ПОТРЕБИТЕЛИ УСЛУГ ТОМОГРАФИЧЕСКОЙ ДИАГНОСТИКИ

Численность потребителей

Среднее потребление

Средние затраты на потребителя

ОБЪЕМ РЫНКА ТОМОГРАФИЧЕСКОЙ ДИАГНОСТИКИ

Виды томографических исследований

Сектора рынка

ОБОРОТ РЫНКА ТОМОГРАФИЧЕСКОЙ ДИАГНОСТИКИ

Виды томографических исследований

Сектора рынка

СРЕДНЯЯ ЦЕНА ТОМОГРАФИЧЕСКОГО ИССЛЕДОВАНИЯ

Виды томографических исследований

Сектора рынка

ЭКОНОМИЧЕСКИЕ ПОКАЗАТЕЛИ ОТРАСЛИ «ДЕЯТЕЛЬНОСТЬ В ОБЛАСТИ ЗДРАВООХРАНЕНИЯ»

Таблица 1. Заболеваемость населения в Москве в 2019-2023 гг (случаев на 100 тыс чел)

Таблица 2. Заболеваемость населения по видам болезней в Москве в 2019-2023 гг (случаев на 100 тыс чел)

Таблица 3. Численность учреждений томографической диагностики в Москве в 2019-2023 гг

Таблица 4. Численность учреждений томографической диагностики по формам собственности в Москве в 2023 г

Таблица 5. Численность учреждений томографической диагностики по видам в Москве в 2023 г

Таблица 6. Численность медицинских учреждений, оснащенных рентген-оборудованием, в Москве в 2019-2023 гг

Таблица 7. Численность аппаратов томографической диагностики в Москве в 2019-2023 гг

Таблица 8. Численность аппаратов томографической диагностики по видам в Москве в 2023 г

Таблица 9. Численность рентген-аппаратов в Москве в 2019-2023 гг

Таблица 10. Численность медицинского персонала томографической диагностики в Москве в 2019-2023 гг (чел)

Таблица 11. Численность медицинского персонала томографической диагностики по уровню квалификации в Москве в 2019-2023 гг (чел)

Таблица 12. Численность врачей-рентгенологов и радиологов в Москве в 2019-2023 гг (чел)

Таблица 13. Численность рентгенолаборантов в Москве в 2019-2023 гг (чел)

Таблица 14. Численность медицинского персонала томографической диагностики по секторам рынка в Москве в 2019-2023 гг (чел)

Таблица 15. Рейтинг предприятий отрасли по выручке от продаж в 2022 г (млн руб)

Таблица 16. Численность потребителей услуг томографической диагностики в Москве в 2019-2023 гг (млн чел)

Таблица 17. Прогноз численности потребителей услуг томографической диагностики в Москве в 2024-2028 гг (млн чел)

Таблица 18. Численность потребителей услуг рентгенодиагностики в Москве в 2019-2023 гг (млн чел)

Таблица 19. Прогноз численности потребителей услуг рентгенодиагностики в Москве в 2024-2028 гг (млн чел)

Таблица 20. Среднее число исследований на одного потребителя услуг томографической диагностики в Москве в 2019-2023 гг

Таблица 21. Прогноз среднего числа исследований на одного потребителя услуг томографической диагностики в Москве в 2024-2028 гг

Таблица 22. Среднее число исследований на одного потребителя услуг рентгенодиагностики в Москве в 2019-2023 гг

Таблица 23. Прогноз среднего числа исследований на одного потребителя услуг рентгенодиагностики в Москве в 2024-2028 гг

Таблица 24. Средние годовые затраты потребителя на услуги томографической диагностики в Москве в 2019-2023 гг (руб)

Таблица 25. Прогноз средних годовых затрат потребителя на услуги томографической диагностики в Москве в 2024-2028 гг (руб)

Таблица 26. Средние годовые затраты потребителя на услуги рентгенодиагностики в Москве в 2019-2023 гг (руб)

Таблица 27. Прогноз средних годовых затрат потребителя на услуги рентгенодиагностики в Москве в 2024-2028 гг (руб)

Таблица 28. Объем рынка томографической диагностики в Москве в 2019-2023 гг (тыс исследований)

Таблица 29. Прогноз объема рынка томографической диагностики в Москве в 2024-2028 гг (тыс исследований)

Таблица 30. Объем рынка томографической диагностики по видам исследований в Москве в 2019-2023 гг (тыс исследований)

Таблица 31. Прогноз объема рынка томографической диагностики по видам исследований в Москве в 2024-2028 гг (тыс исследований)

Таблица 32. Объем рынка рентгенодиагностики в Москве в 2019-2023 гг (тыс исследований)

Таблица 33. Прогноз объема рынка рентгенодиагностики в Москве в 2024-2028 гг (тыс исследований)

Таблица 34. Объем рынка томографической диагностики по секторам в Москве в 2019-2023 гг (тыс исследований)

Таблица 35. Прогноз объема рынка томографической диагностики по секторам в Москве в 2024-2028 гг (тыс исследований)

Таблица 36. Оборот рынка томографической диагностики в Москве в 2019-2023 гг (млрд руб)

Таблица 37. Прогноз оборота рынка томографической диагностики в Москве в 2024-2028 гг (млрд руб)

Таблица 38. Оборот рынка томографической диагностики по видам исследований в Москве в 2019-2023 гг (млрд руб)

Таблица 39. Прогноз оборота рынка томографической диагностики по видам исследований в Москве в 2024-2028 гг (млрд руб)

Таблица 40. Оборот рынка рентгенодиагностики в Москве в 2019-2023 гг (млрд руб)

Таблица 41. Прогноз оборота рынка рентгенодиагностики в Москве в 2024-2028 гг (млрд руб)

Таблица 42. Оборот рынка томографической диагностики по секторам в Москве в 2019-2023 гг (млрд руб)

Таблица 43. Прогноз оборота рынка томографической диагностики по секторам в Москве в 2024-2028 гг (млрд руб)

Таблица 44. Средняя цена томографического исследования в Москве в 2019-2023 гг (руб)

Таблица 45. Прогноз средней цены томографического исследования в Москве в 2024-2028 гг (руб)

Таблица 46. Средняя цена томографического исследования по видам в Москве в 2019-2023 гг (руб)

Таблица 47. Прогноз средней цены томографического исследования по видам в Москве в 2024-2028 гг (руб)

Таблица 48. Средняя цена рентген-исследования в Москве в 2019-2023 гг (руб)

Таблица 49. Прогноз средней цены рентген-исследования в Москве в 2024-2028 гг (руб)

Таблица 50. Средняя цена томографического исследования по секторам рынка в Москве в 2019-2023 гг (руб)

Таблица 51. Прогноз средней цены томографического исследования по секторам рынка в Москве в 2024-2028 гг (руб)

Таблица 52. Выручка от продаж в 2019-2023 гг (млрд руб)

Таблица 53. Коммерческие и управленческие расходы в 2019-2023 гг (млрд руб)

Таблица 54. Себестоимость в 2019-2023 гг (млрд руб)

Таблица 55. Прибыль от продаж в 2019-2023 гг (млрд руб)

Таблица 56. Экономическая эффективность в 2019-2023 гг

Таблица 57. Инвестиции в отрасль в 2019-2023 гг (млн руб)

Анализ рынка лабораторной диагностики в Таджикистане в 2018-2022 гг, прогноз на 2023-2027 гг

BusinesStat

90 000 ₽

Анализ рынка лабораторной диагностики в Таджикистане в 2018-2022 гг, прогноз на 2023-2027 гг

BusinesStat

90 000 ₽

Анализ рынка лабораторной диагностики в Узбекистане в 2018-2022 гг, прогноз на 2023-2027 гг

BusinesStat

90 000 ₽

Анализ рынка лабораторной диагностики в Узбекистане в 2018-2022 гг, прогноз на 2023-2027 гг

BusinesStat

90 000 ₽

Бизнес-план диагностического центра (с финансовой моделью)

АМИКО Консалтинг Групп

39 000 ₽

Бизнес-план диагностического центра (с финансовой моделью)

АМИКО Консалтинг Групп

39 000 ₽

Анализ рынка профосмотров в России в 2017-2021 гг, прогноз на 2022-2026 гг. Перспективы рынка в условиях санкций

BusinesStat

120 000 ₽

Анализ рынка профосмотров в России в 2017-2021 гг, прогноз на 2022-2026 гг. Перспективы рынка в условиях санкций

BusinesStat

120 000 ₽

Статья, 23 июля 2024

Компания Гидмаркет

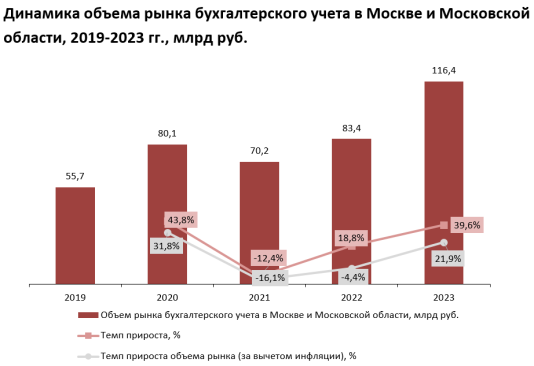

Московский рынок бухгалтерских услуг за пять лет вырос вдвое

Как экономические кризисы и инновации стимулировали рост рынка бухгалтерских услуг в Москве, и какие стратегии помогли компаниям удвоить свои доходы?

Статья, 23 июля 2024

Компания Гидмаркет

Московский рынок бухгалтерских услуг за пять лет вырос вдвое

Как экономические кризисы и инновации стимулировали рост рынка бухгалтерских услуг в Москве, и какие стратегии помогли компаниям удвоить свои доходы?

По данным Росстата, объем рынка бухгалтерского учета в Москве и Московской области за период с 2019 по 2023 год увеличился в два раза в стоимостном выражении. В 2023 году рынок оценивается в 116,4 млрд рублей, что является рекордным показателем.

Начавшийся в 2020 году рост рынка на 43,8% был обусловлен пересмотром предпринимателями подходов к использованию внештатных специалистов и консультантов, способных помочь в расчете рисков и оптимизации ресурсов в условиях экономических кризисов и изменений законодательства.

Однако в 2021-2022 годах, несмотря на номинальный рост, реальный объем рынка, скорректированный на инфляцию, сокращался. Это связано с оптимизацией бизнес-процессов, внедрением автоматизации бухгалтерского учета и увеличением использования онлайн-сервисов, что позволило компаниям снизить затраты на бухгалтерские услуги.

Московский рынок бухгалтерских услуг остается крупнейшим в России, и его динамика свидетельствует о повышении предпринимательской активности и адаптации бизнеса к новым экономическим реалиям.

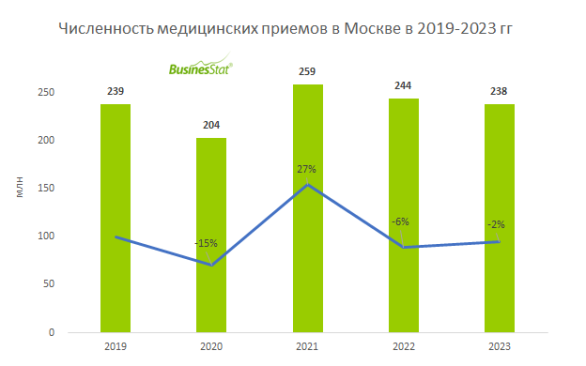

Статья, 8 июля 2024

BusinesStat

В 2023 г в Москве оборот рынка платных медуслуг в среднем ценовом сегменте достиг 70,7 млрд руб, что на 72% превысило значение 2020 г (41,2 млрд руб).

Рост поддерживался в основном за счет повышения средней цены приема.

Статья, 8 июля 2024

BusinesStat

В 2023 г в Москве оборот рынка платных медуслуг в среднем ценовом сегменте достиг 70,7 млрд руб, что на 72% превысило значение 2020 г (41,2 млрд руб).

Рост поддерживался в основном за счет повышения средней цены приема.

По данным «Анализа ценовых сегментов рынка платных медицинских услуг в Москве», подготовленного BusinesStat в 2024 г, в 2023 г в Москве оборот рынка платных медуслуг в среднем ценовом сегменте достиг 70,7 млрд руб, что на 72% превысило значение 2020 г (41,2 млрд руб). Рост поддерживался в основном за счет повышения средней цены приема. Относительно стабильный уровень спроса на услуги амбулаторий среднего ценового уровня обеспечивался перетоком пациентов из клиник более дорогих сегментов. В 2023 г увеличению числа приемов способствовало также расширение программ ДМС из-за дефицита на рынке труда.

Статья, 26 июня 2024

BusinesStat

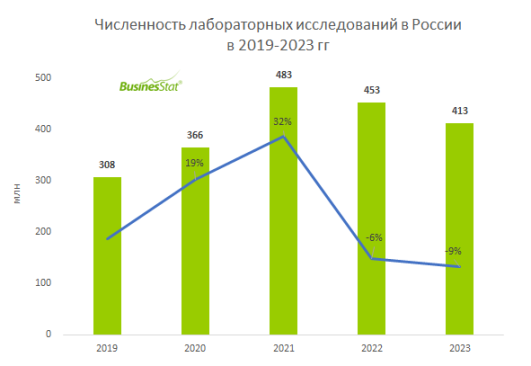

За 2021-2023 гг объем рынка лабораторной диагностики в России составил снизился на 14% до 413 млн исследований.

Резко снизилось число исследований на выявление коронавируса.

Статья, 26 июня 2024

BusinesStat

За 2021-2023 гг объем рынка лабораторной диагностики в России составил снизился на 14% до 413 млн исследований.

Резко снизилось число исследований на выявление коронавируса.

По данным «Анализа рынка лабораторной диагностики в России», подготовленного BusinesStat в 2024 г, в 2023 г объем рынка лабораторной диагностики в стране составил 413,2 млн исследований. По сравнению с уровнем 2021 г (482,7 млн исследований) показатель уменьшился на 14%. Основной причиной стало снижение числа исследований на выявление коронавируса. При этом спад сдерживался за счет постоянного спроса на «традиционные» исследования – клинический анализ крови, «госпитальная четверка» (выявление антител к ВИЧ, гепатитам В и С и сифилису), АЛТ (аланинаминотрансфераза), АСТ (аспартатаминотрансфераза), витамин D, глюкоза, Т4 (тироксин), ТТГ (тиреотропный гормон), ферритин.