По оценкам BusinesStat, в 2024 г оборот рынка систем управления недвижимостью в России составил 12,6 млрд руб, что на 22% превысило уровень 2020 г.

Оборот рос ежегодно, за исключением 2022 г, когда из-за ухода иностранных компаний из России, усилившегося санкционного давления и снижения покупательной способности выручка участников рынка IT-решений в сфере недвижимости сократилась на 5%.

Пандемия ускорила процесс внедрения новых технологий в бизнес-процессы. Наиболее активно развивались сервисы для краткосрочной аренды. Развитие внутреннего туризма способствовало появлению новых гостиниц, санаториев, турбаз. При этом конкуренция на рынке растет, поэтому компании стараясь предоставлять сервис высокого качества своим клиентам, все чаще используют различные сервисы, упрощающие процесс бронирования, оплаты, заселения и выселения.

Управляющие компании и собственники недвижимости сталкиваются с ростом затрат на эксплуатацию инженерных систем, простоями оборудования, неравномерным распределением обязанностей среди сотрудников. При этом жильцы домов, арендаторы коммерческих помещений зачастую недовольны качеством оказываемых услуг. Внедрение систем для управления и эксплуатации (CMMS, EAM, CAFM, IWMS) позволяет своевременно реагировать на обращения собственников и арендаторов, минимизировать издержки, увеличить производительности труда сотрудников, продлить срок службы оборудования, что особенно актуально в условиях логистических трудностей по доставке запчастей из-за рубежа.

Рынок систем управления недвижимостью включает решения для владения недвижимостью (Facility Management, CAFM/IWMS), управления активами (EAM), управления техническим обслуживанием и ремонтом (CMMS), инструменты для риэлторов и девелоперов по сдаче в аренду и продаже объектов недвижимости.

«Анализ рынка систем управления недвижимостью в России», подготовленный BusinesStat, включает важнейшие данные, необходимые для понимания текущей конъюнктуры рынка и оценки перспектив его развития:

В обзоре приводится информация по видам систем управления недвижимостью:

При подготовке обзора используется официальная статистика и собранные данные.

Информация профильных организаций и ведомств:

Информация, собранная BusinesStat:

МЕТОДИКА ПОДГОТОВКИ ОБЗОРА РЫНКА

КЛАССИФИКАЦИЯ РЫНКА СИСТЕМ УПРАВЛЕНИЯ НЕДВИЖИМОСТЬЮ

РЕГУЛИРОВАНИЕ РЫНКА СИСТЕМ УПРАВЛЕНИЯ НЕДВИЖИМОСТЬЮ

ОБОРОТ РЫНКА СИСТЕМ УПРАВЛЕНИЯ НЕДВИЖИМОСТЬЮ

ОБЪЕМ ПРОДАЖ РЫНКА СИСТЕМ УПРАВЛЕНИЯ НЕДВИЖИМОСТЬЮ

ПОТРЕБИТЕЛИ СИСТЕМ УПРАВЛЕНИЯ НЕДВИЖИМОСТЬЮ

ПОТЕНЦИАЛ РЫНКА СИСТЕМ УПРАВЛЕНИЯ НЕДВИЖИМОСТЬЮ

Емкость рынка

Насыщенность рынка

СРЕДНИЙ ГОДОВОЙ ЧЕК ПОТРЕБИТЕЛЯ НА РЫНКЕ СИСТЕМ УПРАВЛЕНИЯ НЕДВИЖИМОСТЬЮ

ЛИДЕРЫ РЫНКА СИСТЕМ УПРАВЛЕНИЯ НЕДВИЖИМОСТЬЮ

Стратегии лидеров рынка

Продуктовая политика лидеров рынка

Ценовая политика лидеров рынка

Модели дистрибуции лидеров рынка

Рейтинги предприятий отрасли

Профили лидеров рынка

ООО «Айриэлтор»

ООО «Современные Технологии»

ООО «Трэвел Лайн Системс»

ООО «Экосистема недвижимости М2»

ООО «Рубетек Рус»

Таблица 1. Оборот рынка систем управления недвижимостью в России в 2020-2024 гг (млн руб)

Таблица 2. Прогноз оборота рынка систем управления недвижимостью в России в 2025-2029 гг (млн руб)

Таблица 3. Оборот рынка по видам систем управления недвижимостью в России в 2020-2024 гг (млн руб)

Таблица 4. Прогноз оборота рынка по видам систем управления недвижимостью в России в 2025-2029 гг (млн руб)

Таблица 5. Объем продаж рынка систем управления недвижимостью в России в 2020-2024 гг (тыс)

Таблица 6. Прогноз объема продаж рынка систем управления недвижимостью в России в 2025-2029 гг (тыс)

Таблица 7. Объем продаж по видам систем управления недвижимостью в России в 2020-2024 гг (тыс)

Таблица 8. Прогноз объема продаж по видам систем управления недвижимостью в России в 2025-2029 гг (тыс)

Таблица 9. Численность потребителей систем управления недвижимостью в России в 2020-2024 гг (тыс)

Таблица 10. Прогноз численности потребителей рынка систем управления недвижимостью в России в 2025-2029 гг (тыс)

Таблица 11. Численность потребителей по видам систем управления недвижимостью в России в 2020-2024 гг

Таблица 12. Прогноз численности потребителей по видам систем управления недвижимостью в России в 2025-2029 гг

Таблица 13. Численность потенциальных и реальных потребителей систем управления недвижимостью в России в 2020-2024 гг (тыс)

Таблица 14. Прогноз численности потенциальных и реальных потребителей рынка систем управления недвижимостью в России в 2025-2029 гг (тыс)

Таблица 15. Насыщенность рынка систем управления недвижимостью в России в 2020-2024 гг (%)

Таблица 16. Прогноз насыщенности рынка систем управления недвижимостью в России в 2025-2029 гг (%)

Таблица 17. Средний годовой чек потребителя систем управления недвижимостью в России в 2020-2024 гг (тыс руб)

Таблица 18. Прогноз среднего годового чека потребителя систем управления недвижимостью в России в 2025-2029 гг (тыс руб)

Таблица 19. Средний годовой чек потребителя по видам систем управления недвижимостью в России в 2020-2024 гг (тыс руб)

Таблица 20. Прогноз среднего годового чека потребителя по видам систем управления недвижимостью в России в 2025-2029 гг (тыс руб)

Таблица 21. Рейтинг предприятий отрасли по выручке от продаж в 2023 г (млн руб)

Таблица 22. Рейтинг предприятий отрасли по прибыли от продаж в 2023 г (млн руб)

Таблица 23. Рейтинг предприятий отрасли по рентабельности продаж в 2023 г (%)

Статья, 19 мая 2025

BusinesStat

В 2024 г в России продажи подгузников для взрослых выросли на 1% и составили 746 млн шт.

Потребители привыкли использовать подгузники для ухода за пожилыми, инвалидами, лежачими пациентами.

Статья, 19 мая 2025

BusinesStat

В 2024 г в России продажи подгузников для взрослых выросли на 1% и составили 746 млн шт.

Потребители привыкли использовать подгузники для ухода за пожилыми, инвалидами, лежачими пациентами.

По данным "Анализа рынка подгузников для взрослых в России", подготовленного BusinesStat в 2025 г, в 2024 г в их продажи в стране выросли на 1% и составили 746 млн шт. Потребители привыкли использовать подгузники для ухода за пожилыми, инвалидами, лежачими пациентами. При этом произошла частичная стабилизация логистических цепочек при поставках сырья, что благоприятно отразилось на производстве санитарно-гигиенических изделий и расширило возможности продаж.

Статья, 19 мая 2025

BusinesStat

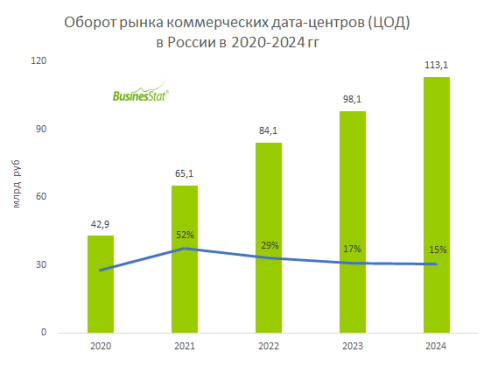

В 2020-2024 гг оборот рынка ЦОД в России увеличился более чем в 2,5 раза: с 42,9 до 113,1 млрд рублей.

Рынок ускоряется благодаря развитию цифровой экономики, а также в результате роста объемов данных, генерируемых бизнесом и государством.

Статья, 19 мая 2025

BusinesStat

В 2020-2024 гг оборот рынка ЦОД в России увеличился более чем в 2,5 раза: с 42,9 до 113,1 млрд рублей.

Рынок ускоряется благодаря развитию цифровой экономики, а также в результате роста объемов данных, генерируемых бизнесом и государством.

По данным "Анализа рынка коммерческих дата-центров в России", подготовленного BusinesStat в 2025 г, в 2020-2024 гг оборот рынка ЦОД в стране увеличился более чем в 2,5 раза: с 42,9 до 113,1 млрд рублей. Одной из главных причин развития рынка выступает стремительный рост объемов данных, не только на фоне увеличения количества пользователей интернета в стране, но и вследствие развития цифровой экономики, а также роста объемов данных, генерируемых бизнесом и государством.

Статья, 19 мая 2025

BusinesStat

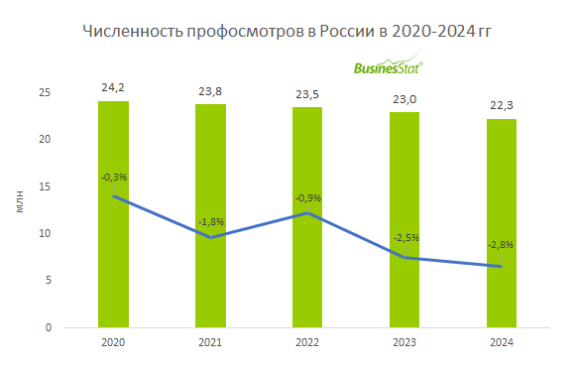

За 2020-2024 гг численность обязательных медицинских осмотров, законодательно предусмотренных для отдельных видов профессиональной деятельности в России, снизилась на 8%: с 24,2 до 22,3 млн.

Сокращению способствует уменьшение числа работников, подлежащих обязательным медицинским осмотрам.

Статья, 19 мая 2025

BusinesStat

За 2020-2024 гг численность обязательных медицинских осмотров, законодательно предусмотренных для отдельных видов профессиональной деятельности в России, снизилась на 8%: с 24,2 до 22,3 млн.

Сокращению способствует уменьшение числа работников, подлежащих обязательным медицинским осмотрам.

По данным «Анализа рынка профосмотров в России», подготовленного BusinesStat в 2025 г, за 2020-2024 гг численность обязательных медицинских осмотров, законодательно предусмотренных для отдельных видов профессиональной деятельности в России, снизилась на 8%: с 24,2 до 22,3 млн.