Адаптация данного бизнес-плана возможна под любой проект на территории России, Украины и стран СНГ

***

Описание проекта: рассматриваемый в данном бизнес-плане проект предполагает создание автоцентра по продаже грузовых автомобилей «***» и сервисного центра данной марки на базе уже существующего центра сервисного обслуживания грузовых автомобилей. Планируемый автоцентр будет включать в себя салон по продаже грузовиков, магазин запчастей, а также 11 сервисных постов, в том числе грузовую мойку и шиномонтаж.

География: размещение автоцентра планируется в г. *** Владимирской области

Рыночная ситуация:

1. На сегодняшний день во Владимирской области зарегистрировано *** транспортных компаний, из них перевозчиков – ***, прямых грузовладельцев – ***, транспортно-экспедиторских компаний и диспетчеров – ***. Конкретно в *** районе зарегистрировано *** транспортных компаний, из них *** перевозчика.

2. Согласно прогнозам, рост на рынке грузовых автомобилей будет наиболее активным среди других сегментов автотранспорта, и к 2022 г. общий объем рынка увеличится более чем на ***% по отношению к 2018.

3. Продукция *** популярнее в целом по РФ, чем во Владимирской области. Средняя доля марки составляет ***% по России против ***% по Владимирской области. Тем не менее, доля новых *** растет во Владимирской области намного быстрее, чем в целом по стране (***% против ***% в 2019 г).

Конкурентное окружение:

ООО «***». Компания оказывает следующие услуги: продажа автотехники, продажа запасных частей, сервисное обслуживание, продажа прицепной техники. Компания находится в 70 км от планируемого центра обслуживания грузовых автомобилей.

ОАО «***». Компания оказывает следующие услуги: продажа автотехники, продажа запасных частей, сервисное обслуживание, продажа прицепной техники и расположена в 130 км от планируемого автоцентра.

Финансовые показатели проекта:

|

Показатель |

Ед. изм. |

Значение |

|

Необходимые инвестиции |

тыс. руб. |

33 925 |

|

NPV |

тыс. руб. |

*** |

|

IRR |

% |

*** |

|

Срок окупаемости |

мес. |

28 |

|

Дисконтированный срок окупаемости |

мес. |

*** |

Выдержки из исследования

Структура парка грузовой автотехники

Структура регистрации новых грузовых автомобилей представлена в таблице ниже.

Таблица 1. Структура регистрации новых грузовых автомобилей, РФ и Владимирская область

***

Как можно заметить на основании данных таблицы, продукция *** популярнее в целом по РФ, чем во Владимирской области. Средняя доля марки составляет ***% по России против ***% по Владимирской области. Тем не менее, доля новых *** растет во Владимирской области намного быстрее, чем в целом по стране (***% против ***% в 2019 г). Об этом говорит показатель прирост доли продаж *** во Владимирской области. Причина, очевидно, заключается в действии федеральных программ, описанных выше, поскольку, как было отмечено ранее, сфера грузоперевозок является одной из наиболее важных во Владимирской области.

Таблица 2. Структура приобретаемого автопарка по маркам, РФ и Владимирская область

***

При этом, на сегодняшний день, как можно увидеть из Диаграммы 4 ниже, продукция MAN пока что популярнее во Владимирской области, чем продукция ***.

Диаграмма 1. Средняя доля новых грузовых автомобилей по маркам, РФ

***

Очевидно, это связано с тем, что транспортные компании, обладающие достаточным финансовым ресурсом, предпочитают грузовики зарубежных марок. С другой стороны, более мелкие предприятия, экономящие свой бюджет, являются потенциальными покупателями продукции ***, поскольку в данном случае в действие вступают федеральные программы, поощряющие приобретение грузовиков отечественных производителей, основным из которых является ***.

Диаграмма 2. Средняя доля новых грузовых автомобилей по маркам, Владимирская область

***

Кроме того, существует определенная вероятность, что эпидемия коронавируса в России приведет к перераспределению рынка грузовых автомобилей и РФ в целом и во Владимирской области в частности, поскольку снижение объема перевозок вынудит транспортные компании обратить внимание на более бюджетные решения.

Структура парка автомобилей ***

Согласно статистическим данным, наиболее популярной моделью в регионе является *** в различных модификациях, количество которых составляет почти 8% от общего числа грузовых автомобилей. *** находится на втором месте по популярности (около 6% общего парка грузовиков). На модель *** приходится примерно 5,9% всех грузовых автомобилей в области. 3,7% составляют автомобили модели *** вместе со всеми модификациями.

На Диаграмме 5 ниже представлено деление регионального рынка по моделям ***.

Диаграмма 3. Деление рынка по моделям ***

***

При этом следует учитывать, что приведенные данные включают общий парк автомобилей *** в области, в том числе и принадлежащий военным и прочим государственным объектам. Модель *** является одной из наиболее часто используемых такими организациями моделей, поскольку относится к автомобилем повышенной проходимости.

На втором и третьем местах по популярности седельные тягачи серии *** и самосвалы модели ***, относящиеся к сугубо гражданским сферам экономики – грузоперевозкам и строительству. Именно эти две модели являются базовыми для сервисного центра.

Краткая характеристика конкурентной среды по продаже грузовой автотехники в регионе

На сегодняшний день в регионе представлены следующие конкуренты, продающие продукцию марки ***:

ООО «***».

Компания оказывает следующие услуги: продажа автотехники, продажа запасных частей, сервисное обслуживание, продажа прицепной техники.

Адрес: ***

Компания находится в 70 км от планируемого центра обслуживания грузовых автомобилей.

ОАО «***».

Компания оказывает следующие услуги: продажа автотехники, продажа запасных частей, сервисное обслуживание, продажа прицепной техники.

Адрес: ***

Компания находится в 130 км от планируемого центра обслуживания грузовых автомобилей.

В таблице ниже представлены показатели количества регистраций новой техники данными конкурентами, дилерами конкурирующих марок, а также дилерами *** из других регионов.

Таблица 3. Регистрация новой грузовой автотехники *** во Владимирской области, структура по дилерам

***

Согласно данным таблицы, есть высокая вероятность того, что планируемый автоцентр сможет занять свою нишу на рынке продаж новых автомобилей *** во Владимирской области. Прогнозируемые показатели продаж новых автомобилей соответствуют либо несколько ниже соответствующих показателей конкурентов (см. пп.2.4.).

Преимуществами ОАО «***» являются опытный персонал с хорошей мотивацией, современное оборудование, а также большие площади, позволяющие разместить целую сцепку. С другой стороны данная компания, как было отмечено выше, находится на значительном расстоянии (130 км от планируемого автоцентра), что снижает конкурентную нагрузку, особенно в плане сервиса.

В свою очередь ООО «***» находится ближе к планируемому центру, однако не обладает значительными площадями, а квалификация и компетентность персонала данного центра считается низкой среди водителей большегрузного транспорта согласно опросу, проведенному сотрудниками нашего сервисного центра.

Прогнозный сценарий продаж грузовиков

Для прогнозирования продаж проектируемого автоцентра на фоне конкурентов были построены полиномиальные квадратичные прогнозы на основе имеющихся данных о продажах за последние три года с вероятностью прогноза в 95-99%.

Результаты представлены на диаграмме ниже.

Диаграмма 4. Прогнозный сценарий продаж грузовиков дилерами ***в регионе

***

Как видно из результатов расчетов, у проектируемого центра есть шансы занять свою нишу в сфере продаж грузовых автомобилей во Владимирской области наряду с уже существующими на рынке компаниями.

|

Перечень таблиц, диаграмм, рисунков |

4 |

|

Резюме |

6 |

|

1. Характеристика региона |

8 |

|

1.1. Краткая характеристика региона |

8 |

|

1.2. Тенденции развития |

9 |

|

1.3. Федеральные и региональные программы |

11 |

|

2. Рынок грузовой автотехники в регионе |

13 |

|

2.1. Структура парка грузовой автотехники |

13 |

|

2.2. Структура парка автомобилей *** |

15 |

|

2.3. Краткая характеристика конкурентной среды по продаже грузовой автотехники в регионе |

17 |

|

2.4. Прогнозный сценарий продаж грузовиков |

18 |

|

3. Характеристики планируемого центра |

20 |

|

3.1.1. Планировка регионального центра *** |

20 |

|

3.1.2 Виды сервисных услуг, планируемая стоимость нормо-часа коммерческих услуг |

20 |

|

3.1.3 Планируемая структура клиентской базы по сервису (крупные корпоративные клиенты/ИП/частные клиенты) |

21 |

|

3.1.4 Прогнозная динамика количества клиентской базы сервисного центра в клиентах, в автомобилях |

22 |

|

3.1.5 Динамика процента использования мощностей сервиса, планируемая ежегодная динамика выработки услуг в рублях |

23 |

|

3.1.6 Динамика продажи запасных частей в рублях, планируемая средняя наценка на запчасти и сервис |

24 |

|

3.1.7 Планируемое штатное расписание сервисного центра |

25 |

|

3.2 Продажа автомобилей, запасных частей |

26 |

|

3.2.1. Характеристика клиентской базы |

26 |

|

3.2.2. Характеристика продавцов в штате предприятия |

27 |

|

3.2.3. Планируемые методы продаж |

27 |

|

3.2.4.Планы продаж |

28 |

|

3.2.5. Мероприятия по привлечению новых клиентов |

29 |

|

Колл-центр. Холодные звонки |

29 |

|

Публикации на местных порталах |

30 |

|

Рассылки |

30 |

|

3.2.6. Конкурентные преимущества компании |

32 |

|

3.3. Сведения о дополнительных видах деятельности. |

33 |

|

4. Финансовый план |

34 |

|

4.1. Затраты |

34 |

|

Затраты на проектные работы |

35 |

|

Затраты на строительство центра и коммуникации. |

36 |

|

Технологическое оборудование и специнструмент. |

36 |

|

4.2. Плановые показатели операционной деятельности, бюджет доходов и расходов |

36 |

|

Сводный бюджет движения денежных средств |

40 |

|

4.3. Срок окупаемости проекта |

41 |

|

ИНФОРМАЦИЯ О КОМПАНИИ «VTSConsulting» |

46 |

|

Диаграммы |

|

|

Диаграмма 1. Прогноз продаж грузовых автомобилей в России в 2019-2022 гг., тыс. ед. |

10 |

|

Диаграмма 2. Прогноз продаж новых грузовиков, Владимирская область,2020-2025 гг. |

10 |

|

Диаграмма 3. Средняя доля новых грузовых автомобилей по маркам, РФ |

14 |

|

Диаграмма 4. Средняя доля новых грузовых автомобилей по маркам, Владимирская область |

15 |

|

Диаграмма 5. Деление рынка по моделям *** |

16 |

|

Диаграмма 6. Прогнозный сценарий продаж грузовиков дилерами ***в регионе |

19 |

|

Диаграмма 7. Планируемая структура клиентской базы |

21 |

|

Диаграмма 8. Прогнозная динамика продаж новых автомобилей, ед. |

22 |

|

Диаграмма 9. Динамика продаж услуг автосервиса, шиномонтажа и мойки, кол-во заказов |

22 |

|

Диаграмма 10. План по загрузке мощностей сервиса |

23 |

|

Диаграмма 11. Объем выработки сервисных услуг в рублях |

24 |

|

Диаграмма 12. Сезонность загрузки |

24 |

|

Диаграмма 13. Планируемый объем продаж запчастей |

25 |

|

Диаграмма 14. Чистая прибыль (убыток) |

38 |

|

Диаграмма 15. Показатели чистой прибыли и EBITDA |

39 |

|

Диаграмма 16. Денежные средства на конец периода |

41 |

|

Таблица 1. Экономические характеристики Владимирской и близких по населению областей |

8 |

|

Таблица 2. Структура регистрации новых грузовых автомобилей, РФ и Владимирская область |

13 |

|

Таблица 3. Структура приобретаемого автопарка по маркам, РФ и Владимирская область |

14 |

|

Таблица 4. Регистрация новой грузовой автотехники *** во Владимирской области, структура по дилерам |

17 |

|

Таблица 5. Штатное расписание сервисного центра |

25 |

|

Таблица 6. Планы продаж по годам |

28 |

|

Таблица 7. Планы продаж по месяцам |

28 |

|

Таблица 8. Примерная разбивка продаж по моделям |

28 |

|

Таблица 9. Расчет числа клиентов, привлеченных с помощью колл-центра |

29 |

|

Таблица 10. Расчет числа клиентов, привлеченных с помощью рекламы в местных СМИ |

30 |

|

Таблица 11. Стоимость работ по организации e-mail рассылки |

30 |

|

Таблица 12. Стоимость работ по организации Whatsapp-рассылки |

31 |

|

Таблица 13. Ожидаемая конверсия по видам рассылки |

31 |

|

Таблица 14. Оценочная стоимость прочих маркетинговых мероприятий |

31 |

|

Таблица 15. Затраты проекта |

34 |

|

Таблица 16. Инвестиции |

35 |

|

Таблица 17. Отчет о прибыли и убытках (прогнозный) |

37 |

|

Таблица 18. Выручка от реализации по направлениям, тыс. руб. без НДС |

39 |

|

Таблица 19. Отчет о движении денежных средств предприятия |

40 |

|

Таблица 20. Показатели эффективности проекта |

41 |

База ТОП-100 предприятий отрасли. Деятельность автомобильного грузового транспорта и услуги по перевозкам

Компания Гидмаркет

99 000 ₽

База ТОП-100 предприятий отрасли. Деятельность автомобильного грузового транспорта и услуги по перевозкам

Компания Гидмаркет

99 000 ₽

Маркетинговое исследование рынка грузовых автомобилей в России 2016-2022 гг. Прогноз на 2022-2026 гг. Август 2022.

ТК Солюшнс

95 900 ₽

Маркетинговое исследование рынка грузовых автомобилей в России 2016-2022 гг. Прогноз на 2022-2026 гг. Август 2022.

ТК Солюшнс

95 900 ₽

Маркетинговое исследование рынка грузовых автомобилей с дизельным двигателем в России 2016-2022 гг. Прогноз на 2022-2026 гг. Август 2022.

ТК Солюшнс

95 900 ₽

Маркетинговое исследование рынка грузовых автомобилей с дизельным двигателем в России 2016-2022 гг. Прогноз на 2022-2026 гг. Август 2022.

ТК Солюшнс

95 900 ₽

Маркетинговое исследование рынка грузовых автомобилей с бензиновым двигателем в России 2016-2022 гг. Прогноз на 2022-2026 гг. Август 2022.

ТК Солюшнс

95 900 ₽

Маркетинговое исследование рынка грузовых автомобилей с бензиновым двигателем в России 2016-2022 гг. Прогноз на 2022-2026 гг. Август 2022.

ТК Солюшнс

95 900 ₽

― Какие тренды наблюдались в категории fashion на вашей платформе в 2024 году? Какие внешние и внутренние факторы оказали наибольшее влияние на динамику развития сегмента?

Статья, 23 июня 2025

РБК Исследования рынков

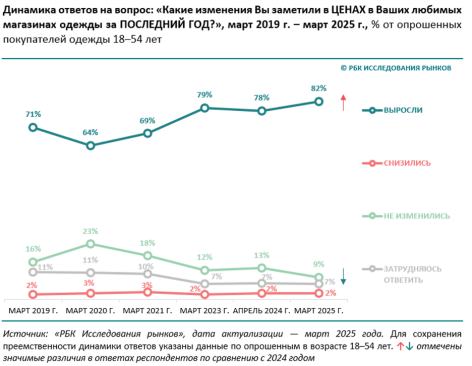

Цены на одежду в 2024 году росли быстрее в онлайн-канале

В 2024 году сохранялась тенденция роста цен на одежду. Согласно данным Росстата, продукция подорожала на 3,7%, что на 0,9 п.п. выше показателя 2023 года

Статья, 23 июня 2025

РБК Исследования рынков

Цены на одежду в 2024 году росли быстрее в онлайн-канале

В 2024 году сохранялась тенденция роста цен на одежду. Согласно данным Росстата, продукция подорожала на 3,7%, что на 0,9 п.п. выше показателя 2023 года

Мониторинг предложения ведущих маркетплейсов (Wildberries, Ozon), проведенный «РБК Исследованиями рынков»в мае 2025 года, также подтвердил данные Росстата. По оценкам РБК, приведенным в обзоре «Одежный ретейл 2025», в онлайн-сегменте одежда за год подорожала на 5,6%.