Адаптация данного бизнес-плана возможна под любой проект на территории России и стран СНГ

***

Идея проекта: организация деятельности цеха по обработке и порошковой окраске изделий из металла.

Рыночная ситуация:

1. Мировой рынок порошковых красок демонстрирует уверенный рост, ожидается среднегодовой прирост на уровне ***% до 2032 года, что подтверждает высокий спрос на данный вид покрытий в различных отраслях. Порошковые краски становятся популярными за счет их экологичности, отсутствия летучих органических соединений и сокращения энергетических затрат. Азиатские рынки, такие как Китай и Индия, являются ключевыми драйверами роста благодаря строительному и автомобильному секторам. Современные системы полимеризации порошковых красок требуют меньше энергии, что снижает себестоимость производства и стимулирует внедрение инноваций.

2. В 2023 году производство лакокрасочных материалов в России увеличилось на ***% после небольшого спада в 2022 году, что указывает на восстановление отрасли и растущий спрос. Ограничения на поставки зарубежных компонентов привели к усилению зависимости от отечественных материалов и ориентации на азиатские рынки. Повышение спроса на экологически чистые покрытия, включая порошковые краски, способствует разработке новых решений для различных отраслей. Ускоренная локализация производства и внедрение новых технологий способствуют усилению конкурентоспособности российского рынка.

3. В отрасли появляются новые виды порошковых красок с улучшенными характеристиками, что открывает возможности для проекта предложить инновационные решения в области покраски крупногабаритных металлических изделий.

4. Спрос на экологически чистые и безопасные материалы растет, что делает порошковые краски предпочтительным выбором в строительстве и промышленности, что усиливает позиции проекта, так как предлагаемая технология минимизирует экологические риски.

5. Тенденция к внедрению роботизированных систем и технологий позволит проекту улучшить производственную эффективность, снизить затраты и повысить качество покрытий, что особенно важно при работе с крупными объемами и сложными конструкциями.

Конкурентное окружение: ООО РАДУГА, ООО ПОРШКОМ, ООО РМК-ПРОЕКТ, ООО ДОМ ПОРОШКОВОЙ ОКРАСКИ, ООО МЕТАЛЛИСТ.

Маркетинговые инициативы: сайт, продвижение в интернете, реклама в профильных печатных СМИ, размещение информации в специализированных справочных изданиях, участие в тендерах среди муниципальных, государственных и частных заказчиков, активные продажи.

Финансовые показатели проекта:

|

Показатели для компании |

Ед. изм. |

Значение |

|

Необходимые инвестиции |

тыс. руб. |

13 053 |

|

NPV |

тыс. руб. |

*** |

|

Индекс прибыльности (PI) |

раз |

2,27 |

|

IRR |

% |

*** |

|

Срок окупаемости |

мес. |

19 |

|

Дисконтированный срок окупаемости |

мес. |

*** |

Выдержки из исследования

Мировой рынок порошковых красок

Мировой рынок порошковых красок демонстрирует стабильный рост. Размер рынка порошковых покрытий превысил $*** млрд в 2023 году и, как прогнозируется, будет демонстрировать рост CAGR ***% с 2024-2032 гг. и в 2032 году составит $*** млрд. Основной причиной роста рынка является повышение спроса на прочные, экологически чистые и долговечные покрытия.

Диаграмма 1. Объем мирового рынка порошковых красок, 2021-2023 гг., млрд $

***

Наибольший спрос приходится на термореактивные порошковые краски. Эпоксидные, полиэфирные и гибридные краски становятся всё более популярными благодаря своим отличным эксплуатационным характеристикам. Они активно используются в автомобильной промышленности, производстве мебели, бытовой технике и электронике.

Наиболее значимыми рынками являются страны Азии, в особенности Китай и Индия, где растет спрос на порошковые краски в строительстве и производстве автомобилей. В Европе и Северной Америке также наблюдается рост благодаря усилиям по сокращению использования растворителей.

Порошковые покрытия рассматриваются как экологически безопасная альтернатива традиционным жидким краскам, так как они не содержат летучих органических соединений (ЛОС) и не требуют использования растворителей. Современные системы полимеризации требуют меньше энергии по сравнению с традиционными методами покрытия. Уменьшение расхода энергии также способствует снижению стоимости производства.

Рынок лакокрасочных материалов России

Производство лакокрасочных материалов в России в 2022 году сократилось на ***% по сравнению с 2021 годом, а в 2023 году выросло на ***%, достигнув 2194 тыс. тонн.

Диаграмма 2. Объем производства лакокрасочных материалов, Россия, 2019-2023 гг., тыс. тонн

***

С 2019 по 2021 год производство лакокрасочных материалов в России увеличилось на ***%, с ***до *** тыс. тонн. Основной рост пришелся на 2020 год, что объясняется повышенным спросом и запуском новых производственных мощностей, таких как заводы холдинга «ВМП» и компании «Аттика». В отрасли доминируют зарубежные компании, локализовавшие свои производства на территории России.

В 2022 году из-за политической ситуации многие иностранные компании, такие как Tikkurila, Teknos, DuPont, AkzoNobel, и другие, заявили об уходе с рынка или приостановке деятельности. Однако на практике многие из них либо продолжили работу через смену владельцев, либо реорганизовали структуру. Например, активы компаний Jotun, Hempel и PPG Industries были выкуплены российскими собственниками, что привело к созданию группы компаний «Литум».

Одной из ключевых проблем 2022 года стали санкции, повлиявшие на поставки химических компонентов, используемых в производстве красок. Компании, такие как Solvay и Chemours, прекратили поставки в Россию. Однако многие производители смогли решить проблему через переориентацию импорта на азиатские рынки и использование отечественных сырьевых компонентов. Так, СИБУР запустил производство малеинового ангидрида на своем заводе в Тобольске, который ранее полностью импортировался.

Порошковые краски в России классифицируются по ОКПД2 в группе 20.30.12.130 – «Краски на основе сложных полиэфиров (полиэфирные, полиуретановые) и полиуретановых лаков». Также в зависимости от состава и назначения могут использоваться следующие коды: 20.30.12.120 – «Краски на основе полимеров» и 20.30.12.190 «Прочие краски и лаки».

Объем производства по ОКПД2 20.30.12 «Материалы лакокрасочные на основе сложных полиэфиров, акриловых или виниловых полимеров в неводной среде; растворы» в России в 2023 году составил *** тыс. тонн, что составляет ***% в общем объеме производства лакокрасочных материалов.

Диаграмма 3. Доля производства по ОКПД2 20.30.12 «Материалы лакокрасочные на основе сложных полиэфиров, акриловых или виниловых полимеров в неводной среде; растворы» в общем объеме производства лакокрасочных материалов, Россия, 2023 г.

***

Лидером по производству ОКПД2 20.30.12 «Материалы лакокрасочные на основе сложных полиэфиров, акриловых или виниловых полимеров в неводной среде; растворы» является Центральный федеральный округ, на который приходится ***% (*** тыс. тонн) от общего производства данной продукции в России в 2023 году. В Южном федеральном округе производится ***% (*** тыс. тонн), в Приволжском федеральном округе – ***% (*** тыс. тонн), в Северо-Западном и Уральском федеральных округах – по ***% (*** и *** тыс. тонн соответственно), а в Сибирском федеральном округе – ***% (*** тыс. тонн). В Северо-Кавказском и Дальневосточном федеральных округах продукция не производится.

Диаграмма 4. Структура производства по ОКПД2 20.30.12 «Материалы лакокрасочные на основе сложных полиэфиров, акриловых или виниловых полимеров в неводной среде; растворы» по федеральным округам, Россия, 2023 г., тыс. тонн

***

Рынок порошковых красок России является импортозависимым: удельный вес зарубежных поставок по итогам 2022 года достигал ***% в натуральном выражении. А если анализировать первые 6 месяцев 2023 года, то данный показатель имел повышательную динамику (+***% к аналогичному периоду предыдущего года). Так, среди зарубежных порошковых красок наиболее популярными являются произведенные в Турции, Греции и Китае. Причем рыночные позиции ряда турецких компаний в январе-июне 2023 года значительно выросли – IBA KIMYA (***% против ***%), PULVER (***% против ***%).

Экспорт российских порошковых красок и в 2022, и в 2023 году был развит достаточно слабо. Удельный вес данного направления в совокупной структуре внутреннего производства не превышал в анализируемой перспективе ***%.

По прогнозам аналитиков, российский рынок порошковых красок (полиэфирных, эпоксидных и гибридных) до 2027 года сохранит положительную динамику. Тем не менее она в значительной степени будет превосходить темпы развития основных отраслей потребления за счет набирающей все большую популярность тенденции импортозамещения.

Тенденции на рынке порошковых красок России в 2024 году:

1. Рост внутреннего производства. Усиление ориентированности на внутренние ресурсы и замещение импорта вследствие санкций и ограничений, увеличение мощностей производства порошковых красок, в том числе за счет локализации производств.

2. Расширение ассортимента и инновации. Развитие новых видов порошковых красок с улучшенными характеристиками (устойчивость к коррозии, экстремальным температурам), адаптация к специфическим потребностям промышленных секторов.

3. Увеличение доли экологичных решений. Рост спроса на экологичные и безопасные покрытия. Порошковые краски привлекают внимание благодаря отсутствию летучих органических соединений (ЛОС) и минимизации отходов.

4. Ориентация на азиатские рынки. Продолжающееся переключение на азиатские страны для закупки сырья и компонентов, особенно в условиях дефицита материалов и ограничений на закупки в западных странах.

5. Повышение автоматизации. Внедрение роботизированных систем и технологий для увеличения эффективности производственного процесса и улучшения качества покрытий.

6. Укрепление позиций в строительстве и автомобильной промышленности. Порошковые краски становятся все более востребованными в строительстве и автомобильной промышленности, благодаря их долговечности и возможностям применения на крупных металлических конструкциях и деталях.

|

Перечень таблиц, диаграмм, рисунков |

4 |

|

Резюме проекта |

7 |

|

Раздел 1. Описание проекта |

10 |

|

1.1. Идея проекта |

10 |

|

1.2. Технологический процесс порошкового окрашивания |

11 |

|

Раздел 2. Анализ рынка |

13 |

|

2.1. Мировой рынок порошковых красок |

13 |

|

2.2. Рынок лакокрасочных материалов России |

14 |

|

Выводы |

19 |

|

Раздел 3. Конкурентное окружение |

21 |

|

3.1. Профили конкурентных проектов |

21 |

|

3.2. Конкурентные преимущества проекта |

25 |

|

3.3. SWOT-анализ проекта |

27 |

|

Раздел 4. Маркетинговый план |

29 |

|

4.1. Анализ каналов маркетинговых коммуникаций |

29 |

|

4.2. Разработка веб-сайта компании |

30 |

|

4.3. Участие в тендерах |

31 |

|

4.4. Исходящая работа менеджеров с потенциальными клиентами |

32 |

|

4.5. Имиджевая презентация |

33 |

|

Раздел 5. Организационно-производственный план |

34 |

|

5.1. Производственное помещение |

34 |

|

5.2. Оборудование |

34 |

|

5.3. Персонал |

39 |

|

5.4. Бизнес-модель проекта |

39 |

|

Раздел 6. Финансовый план |

41 |

|

6.1. Допущения, принятые для расчетов |

41 |

|

6.2. Сезонность |

43 |

|

6.3. Цены |

43 |

|

6.4. Объемы реализации услуг |

44 |

|

6.5. Выручка от реализации |

44 |

|

6.6. Персонал |

45 |

|

6.7. Затраты |

46 |

|

6.8. Налоги |

47 |

|

6.9. Расчет собственного оборотного капитала (СОК) |

47 |

|

6.10. Первоначальные инвестиции в проект |

48 |

|

6.11. Капитальные вложения |

49 |

|

6.12. Амортизация |

50 |

|

6.13. Отчет о прибыли и убытках |

50 |

|

6.14. Отчет о движении денежных средств |

52 |

|

6.15. Баланс |

54 |

|

6.16. Расчет ставки дисконтирования методом WACC |

55 |

|

6.17. Показатели экономической эффективности |

57 |

|

Раздел 7. Анализ рисков проекта |

60 |

|

7.1. Анализ чувствительности |

60 |

|

7.2. Анализ безубыточности |

66 |

|

Выводы |

69 |

|

ИНФОРМАЦИЯ О КОМПАНИИ «VTSConsulting» |

71 |

|

Диаграммы |

|

|

Диаграмма 1. Объем мирового рынка порошковых красок, 2021-2023 гг., млрд $ |

13 |

|

Диаграмма 2. Объем производства лакокрасочных материалов, Россия, 2019-2023 гг., тыс. тонн |

14 |

|

Диаграмма 3. Доля производства по ОКПД2 20.30.12 «Материалы лакокрасочные на основе сложных полиэфиров, акриловых или виниловых полимеров в неводной среде; растворы» в общем объеме производства лакокрасочных материалов, Россия, 2023 г. |

16 |

|

Диаграмма 4. Структура производства по ОКПД2 20.30.12 «Материалы лакокрасочные на основе сложных полиэфиров, акриловых или виниловых полимеров в неводной среде; растворы» по федеральным округам, Россия, 2023 г., тыс. тонн |

17 |

|

Диаграмма 5. Сезонность оказания услуг |

43 |

|

Диаграмма 6. Динамика выручки проекта, тыс. руб. без НДС |

45 |

|

Диаграмма 7. График капитальных вложений, тыс. руб. |

49 |

|

Диаграмма 8. Чистая прибыль/убыток, тыс. руб. без НДС |

51 |

|

Диаграмма 9. Чистая прибыль (убыток)/EBITDA, тыс. руб. без НДС |

51 |

|

Диаграмма 10. Денежные средства на конец периода, тыс. руб. |

53 |

|

Диаграмма 11. Денежные потоки по проекту накопленным итогом, тыс. руб. |

59 |

|

Диаграмма 12. Расчет точки безубыточности графическим методом, тыс. руб. |

68 |

|

|

|

|

Рисунки |

|

|

Рисунок 1. Структура используемых каналов маркетинговых коммуникаций |

30 |

|

Рисунок 2. Камера оплавления полимерных покрытий |

36 |

|

Рисунок 3. Камера нанесения порошковой краски |

38 |

|

Рисунок 4. Транспортная система |

39 |

|

Таблица 1. Профиль конкурентного проекта ООО РАДУГА |

21 |

|

Таблица 2. Профиль конкурентного проекта ООО ПОРШКОМ |

21 |

|

Таблица 3. Профиль конкурентного проекта ООО РМК-ПРОЕКТ |

22 |

|

Таблица 4. Профиль конкурентного проекта ООО ДОМ ПОРОШКОВОЙ ОКРАСКИ |

22 |

|

Таблица 5. Профиль конкурентного проекта ООО МЕТАЛЛИСТ |

23 |

|

Таблица 6. Основные каналы маркетинговых коммуникаций |

29 |

|

Таблица 7. Поставщик оборудования |

34 |

|

Таблица 8. Стоимость оборудования |

34 |

|

Таблица 9. Технические характеристики камеры оплавления полимерных покрытий |

36 |

|

Таблица 10. Технические характеристики камеры нанесения порошковой краски |

37 |

|

Таблица 11. Штат персонала |

39 |

|

Таблица 12. Бизнес-модель Canvas проекта |

40 |

|

Таблица 13. Описание базовых допущений |

41 |

|

Таблица 14. Числовые значения базовых допущений |

42 |

|

Таблица 15. Рост цен с учетом инфляции, руб. без НДС |

43 |

|

Таблица 16. Объемы реализации услуг, кв. м/год |

44 |

|

Таблица 17. Выручка от реализации услуг, тыс. руб. без НДС |

44 |

|

Таблица 18. Фонд оплаты труда и налоги на фонд оплаты труда, тыс. руб. |

45 |

|

Таблица 19. Затраты по проекту, тыс. руб. без НДС |

46 |

|

Таблица 20. Распределение налоговых отчислений, тыс. руб. |

47 |

|

Таблица 21. Норматив собственного оборотного капитала (СОК), дней |

48 |

|

Таблица 22. Собственный оборотный капитал, тыс. руб. |

48 |

|

Таблица 23. Первоначальные инвестиции в бизнес |

48 |

|

Таблица 24. Капитальные вложения |

49 |

|

Таблица 25. Амортизационные отчисления, тыс. руб. без НДС |

50 |

|

Таблица 26. Отчет о прибылях и убытках, тыс. руб. без НДС |

50 |

|

Таблица 27. Отчет о движении денежных средств, тыс. руб. |

53 |

|

Таблица 28. Бухгалтерский баланс, тыс. руб. |

54 |

|

Таблица 29. Расчет ставки дисконтирования методом WACC |

56 |

|

Таблица 30. Показатели экономической эффективности по проекту |

59 |

|

Таблица 31. Расчет точки безубыточности, тыс. руб. |

67 |

Рынок игрушек из пластмассы, резины, дерева, металла (кроме мягких игрушек) 2022: анализ спроса в России и регионах

Экспресс-Обзор

55 000 ₽

Рынок игрушек из пластмассы, резины, дерева, металла (кроме мягких игрушек) 2022: анализ спроса в России и регионах

Экспресс-Обзор

55 000 ₽

База ТОП-100 предприятий отрасли. Производство строительных металлических конструкций и изделий

Компания Гидмаркет

99 000 ₽

База ТОП-100 предприятий отрасли. Производство строительных металлических конструкций и изделий

Компания Гидмаркет

99 000 ₽

Анализ рынка металлической стружки в России - 2021 год - 9 мес. 2022 года

DISCOVERY Research Group

80 000 ₽

Анализ рынка металлической стружки в России - 2021 год - 9 мес. 2022 года

DISCOVERY Research Group

80 000 ₽

Маркетинговое исследование рынка сантехнических изделий из металлов в России 2016-2022 гг. Прогноз на 2022-2026 гг. Август 2022.

ТК Солюшнс

95 900 ₽

Маркетинговое исследование рынка сантехнических изделий из металлов в России 2016-2022 гг. Прогноз на 2022-2026 гг. Август 2022.

ТК Солюшнс

95 900 ₽

Российский рынок бытовой сантехники показывает стабилизацию своей объемности, рост средних контрактных цен при экспорте продукции за рубеж и контрактных цен на импортируемую продукцию.

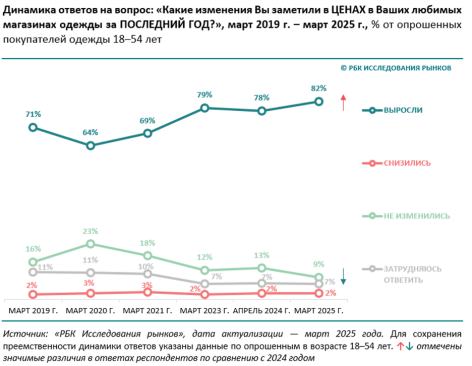

― Какие тренды наблюдались в категории fashion на вашей платформе в 2024 году? Какие внешние и внутренние факторы оказали наибольшее влияние на динамику развития сегмента?

Статья, 23 июня 2025

РБК Исследования рынков

Цены на одежду в 2024 году росли быстрее в онлайн-канале

В 2024 году сохранялась тенденция роста цен на одежду. Согласно данным Росстата, продукция подорожала на 3,7%, что на 0,9 п.п. выше показателя 2023 года

Статья, 23 июня 2025

РБК Исследования рынков

Цены на одежду в 2024 году росли быстрее в онлайн-канале

В 2024 году сохранялась тенденция роста цен на одежду. Согласно данным Росстата, продукция подорожала на 3,7%, что на 0,9 п.п. выше показателя 2023 года

Мониторинг предложения ведущих маркетплейсов (Wildberries, Ozon), проведенный «РБК Исследованиями рынков»в мае 2025 года, также подтвердил данные Росстата. По оценкам РБК, приведенным в обзоре «Одежный ретейл 2025», в онлайн-сегменте одежда за год подорожала на 5,6%.