Адаптация данного бизнес-плана возможна под любой проект на территории России и стран СНГ

К данному бизнес-плану прилагается финансовая модель в отдельном файле, которая позволяет с легкостью выстроить новый финансовый план методом ввода соответствующих данных

***

Идея проекта: создание высокотехнологичного предприятия по производству пивной продукции, безалкогольных и функциональных напитков.

Продукция проекта:

• пиво;

• безалкогольные напитки;

• квас;

• энергетические напитки 230 000 л.

Особенности производства: 50% производственных мощностей будут задействованы для контрактного производства.

Рыночная ситуация:

1. Показатель производства пива в России показывает устойчивый рост, увеличившись с *** млн декалитров в 2019 году до *** млн декалитров в 2023 году, что составляет прирост на уровне ***% за пять лет. Этот рост свидетельствует о стабильном спросе на пиво в стране и показателях устойчивости пивоваренной отрасли в России.

2. Несмотря на увеличение импорта пива в 2023 году, доля импортного пива в общих продажах остается невысокой (***%). Это свидетельствует о предпочтении потребителя к местным брендам и продукции.

3. Высокий уровень продаж через ритейл и алкомаркеты (***% от всех продаж) свидетельствует о значительном влиянии розничных каналов на рынок пива в России. В то же время, магазины разливного пива и общепит, хотя и занимают меньшую долю, играют важную роль в предоставлении потребителям разнообразных выборов и уникальных сортов пива.

4. Прохладительные напитки занимают третье место по значимости в структуре продовольственного рынка FMCG в России, составляя ***%. Они являются одним из наиболее быстрорастущих сегментов с темпами роста, которые значительно превышают средний показатель рынка. Уход Coca-Cola и PepsiCo с российского рынка был скомпенсирован переводом производства под местные бренды, такие как «Добрый», «Rich», «Русский Дар» и «Evervess». Этот шаг позволил сохранить рыночные позиции и продолжить конкурировать за доли рынка.

5. В 2023 году наблюдается значительное изменение в структуре продаж газированных напитков в России. Российские бренды усилили свои позиции за счёт новых запусков, в то время как зарубежные игроки столкнулись с сокращением продаж. Это связано с изменением в потребительских предпочтениях в пользу отечественных вкусов и брендов.

6. Существенное внимание уделяется изменению форматов упаковок прохладительных напитков. Растёт популярность банок маленького формата (0,5 л и менее), в то время как доля пластиковых бутылок снижается. Этот тренд требует от производителей адаптации упаковок к изменяющимся предпочтениям потребителей.

7. Стратегия импортозамещения в индустрии напитков является ключевым фактором роста, особенно в контексте ухода международных брендов с российского рынка. Вакуум, оставленный крупными международными компаниями, быстро заполняется местными производителями и созданием новых торговых марок. Это позволяет поддерживать стабильный спрос и предложение, обеспечивая национальную безопасность и экономическую устойчивость отрасли. Продолжительный рост производства и потребления напитков под местными марками демонстрирует, что российские потребители готовы принимать альтернативные местные продукты, что способствует развитию отечественных производителей и укреплению их позиций на рынке.

8. Потребители все больше ориентируются на новинки и инновации в сегменте напитков. Это связано с увеличением спроса на новые торговые марки, предлагающие функциональные добавки, низкокалорийные и ЗОЖ-направленные продукты. Введение новых брендов и уникальных вкусовых решений становится ключевым фактором, способствующим привлечению внимания потребителей.

Конкурентное окружение: ОАО СТАВРОПОЛЬСКИЙ ПИВОВАРЕННЫЙ ЗАВОД, ООО ИПАТОВСКИЙ ПИВЗАВОД, ООО ПЯТИГОРСКИЙ ПИВОВАРЕННЫЙ ЗАВОД, ООО ЕССЕНТУКСКИЙ ПИВЗАВОД.

Маркетинговые инструменты: вrandbook, сайт, SEO-продвижение, контекстная реклама, SMM-продвижение, инфлюенс-маркетинг, имиджевая презентация, организация собственной сбытовой сети, WOW-маркетинг.

Финансовые показатели:

|

Показатели для компании (без учета привлечения кредитных средств) |

Ед. изм. |

Значение |

|

Необходимые инвестиции |

тыс. руб. |

375 722 |

|

NPV |

тыс. руб. |

*** |

|

Индекс прибыльности |

раз |

3,28 |

|

IRR |

% |

*** |

|

Срок окупаемости |

мес. |

21 |

|

Дисконтированный срок окупаемости |

мес. |

*** |

Выдержки из исследования

Российская пивоваренная отрасль

Производство пива в России увеличилось с *** млн декалитров в 2019 году до *** млн декалитров в 2023 году. Общий прирост производства за 5 лет составил ***%.

Объем производства пивных напитков колебался в период с 2019 по 2023 годы, начав с *** млн декалитров в 2019 году, достигнув пика в 2022 году (*** млн декалитров), и снизившись до *** млн декалитров в 2023 году. Общий прирост производства за 5 лет составил ***%.

Производство сидра, пуаре и медовухи значительно увеличилось за этот период, с *** млн декалитров в 2019 году до *** млн декалитров в 2023 году, что указывает на рост популярности этих напитков среди потребителей.

Диаграмма 1. Объемы производства пивоваренной отрасли, Россия, 2019-2023 гг., млн декалитров

***

В 2023 году объем продаж пива и пивных напитков в России составил *** млн декалитров при средней цене *** руб./л, что привело к общему объему продаж в *** млрд руб. Эти показатели свидетельствуют о значительном рыночном спросе и устойчивом положении пивоваренной индустрии в стране.

Производство и продажа сидра, пуаре и медовухи также показали заметные результаты: объем продаж составил *** млн декалитров, а средняя цена – *** руб./л, что обеспечило общие продажи в размере *** млрд руб. Несмотря на меньший объем по сравнению с пивом, этот сегмент демонстрирует значительный рост и популярность среди потребителей, указывая на расширение ассортимента и привлечение новых клиентов в пивоваренную отрасль.

Таблица 1. Основные показатели пивоваренной отрасли, Россия, 2023 г.

***

Объём импорта пива в Россию по итогам 2023 года вырос в сравнении с 2022 годом на ***%, до *** млн л, но остался ниже уровней 2020-2021 годов. В 2020 году в Россию *** млн л пива, в 2021 году – *** млн л.

Диаграмма 2. Объем импорта пива, Россия, 2020-2023 гг., млн л

***

Более половины – ***% – объёма импорта в 2023 году ввезли из Германии (бренды Feldschlosschen, Furstkeg (марка X5) и Eurotour). В 2023 году в сравнении с 2022 годом импорт из Германии вырос на ***%, до *** млн л. Импорт из Чехии (бренды Prazacka, Cernovar и др.) за 2023 год вырос на ***%, до *** млн л, из Бельгии (бренды Belgian Krone, Willianbrau) – на ***%, до *** млн л. Поставки пива из Мексики (бренд Corona) и Китая (бренды Harbin, Tsingtao) увеличились на ***% и на ***%, до *** млн л и *** млн л соответственно.

Диаграмма 3. Структура импорта пива по странам, Россия, 2023 г., млн л

***

Около ***% импорта пива в 2023 году обеспечили «Красное & Белое», «Бристоль» и X5 Group. В 2023 году среднее число SKU импортного пива на полках магазинов сократилось с *** до ***, локального – выросло с *** до *** SKU. Доля импортного пива в продажах в объеме в 2023 году в сравнении с 2022 годом год к году выросла с ***% до ***%.

Потребление пива на душу населения в России демонстрировало колебания в период с 2020 по 2023 годы. В 2020 году этот показатель составлял *** литра на человека, увеличившись до *** литра в 2021 году. Однако в последующие годы наблюдалось снижение потребления: до *** литра в 2022 году и до *** литра в 2023 году.

Снижение потребления пива было непосредственно связано с влиянием экономических факторов, таких как доходы населения и инфляция. Снижение потребления пива также связано с изменениями в предпочтениях потребителей, такими как рост популярности безалкогольных и функциональных напитков. Рост рынка безалкогольного пива (доля в 2018 году – ***%; в 2022 году – ***%).

Диаграмма 4. Потребление пива, Россия, л/чел.

***

В 2023 году основной объем продаж пивоваренной продукции в России пришелся на ритейл и алкомаркеты, которые составили ***% от всех продаж. Этот значительный процент указывает на предпочтение потребителей приобретать пиво в специализированных магазинах и крупных розничных сетях, что свидетельствует о высокой доступности и удобстве таких каналов.

Магазины разливного пива обеспечили ***% продаж, что отражает интерес части потребителей к свежему, разливному пиву, часто предлагающему уникальные сорта и более крафтовый подход. Общепит, включающий бары, рестораны и кафе, составил ***% продаж.

Диаграмма 5. Каналы продаж пивоваренной продукции, Россия, 2023 г., %

***

ПЭТ-бутылка занимает крупнейшую долю рынка, составляя ***%, что связано с удобством и экономичностью этой упаковки. ПЭТ-бутылки легче и дешевле в производстве и транспортировке, что делает их привлекательными для массового рынка и экономных потребителей.

Алюминиевая банка занимает второе место с долей ***%. Этот вид тары популярен благодаря своей легкости, долговечности и хорошей сохранности вкусовых качеств пива. Алюминиевые банки также удобны для транспортировки и потребления на ходу, что делает их предпочтительным выбором для молодежи и активных потребителей.

Стеклянная бутылка составляет ***% рынка. Стекло считается классическим и экологически безопасным видом упаковки, которое сохраняет вкус и аромат пива лучше других видов тары. Несмотря на свою тяжесть и хрупкость, стеклянные бутылки продолжают пользоваться популярностью среди потребителей, ценящих традиции и качество.

Кеги занимают ***% рынка, что свидетельствует о значительном объеме продаж пива через каналы общественного питания и магазины разливного пива. Кеги используются преимущественно для разлива пива в барах, ресторанах и пабах, а также в специализированных магазинах разливного пива, обеспечивая свежесть и высокое качество напитка.

Диаграмма 6. Структура рынка пива по видам тары, Россия, 2023 г., %

***

Средний сегмент является основным драйвером продаж на рынке пива в России, охватывая ***% всех продаж, что указывает на предпочтение большинства потребителей к продуктам с хорошим балансом цены и качества. Существенная доля низкого сегмента (***%) говорит о важности доступных цен для значительной части населения. Данный сегмент обслуживает потребителей, которые ищут более бюджетные варианты. Премиальный сегмент, хотя и занимает меньшую часть рынка (***%), остается важным для производителей, стремящихся предложить уникальные и высококачественные продукты. Премиальный сегмент имеет потенциал для роста, особенно среди более состоятельных и требовательных потребителей.

Диаграмма 7. Продажи пива по сегментам, Россия, 2023 г., %

***

В пивоваренной отрасли России наблюдается несколько ключевых тенденций. Растет рынок безалкогольного пива, увеличивший свою долю с ***% в 2018 году до ***% в 2022 году. Это отражает общую тенденцию к увеличению доли безалкогольных напитков, энергетиков и альтернативных слабоалкогольных напитков в портфелях производителей пива. В то же время, крафтовый рынок замедляет свой рост.

В 2023 году пивоваренная категория вывела наибольшее количество новинок на рынке алкогольных напитков, что свидетельствует о высоком уровне инноваций и конкуренции в этом сегменте.

Сегмент магазинов разливного пива испытывает остановку роста, что связано с государственными мерами против «псевдообщепита» и перенасыщением рынка. Сети «алкогольных дискаунтеров» также замедлили свое развитие. Магазины разливного пива, связанные с производствами, демонстрируют убыточность и вынуждают производства быть их донорами, поскольку материнские предприятия не справляются с увеличением бэк-офиса и эффективной организацией розничных продаж. В то же время, сети магазинов разливного пива, не аффилированные с производителями, показывают медленный рост в локальных регионах благодаря развитию франшиз. Франчайзинг привлекает индивидуальных предпринимателей, которые могут брать на себя часть работ и экономить на фонде оплаты труда.

Эти тенденции показывают, что рынок пива в России находится в состоянии трансформации, с повышенным вниманием к безалкогольным и слабоалкогольным напиткам, инновациями и консолидацией через сделки, а также с изменениями в розничной структуре и вызовами для специализированных магазинов разливного пива.

Рынок прохладительных напитков в России

Прохладительные напитки – безалкогольные напитки, изготавливаемые из фруктово-ягодных соков, сахарного сиропа и воды, ароматизированные фруктами, ягодами и экстрактами ароматических растений, зачастую насыщенные углекислым газом. Для приготовления этих напитков используют очищенную и обработанную специальным образом питьевую воду, но может быть использована и натуральная минеральная вода. Сахар, входящий в состав напитков, обязательно должен быть рафинированным до высокого уровня чистоты. В прохладительные напитки добавляют безвредные консерванты, стабилизаторы и органические кислоты.

Виды прохладительных напитков: квас и квасные напитки, сладкие безалкогольные, чайные, энергетические.

Если рассматривать продовольственный рынок FMCG, то в его структуре прохладительные напитки (вода, газировки, соки, энергетики и т.д.) являются третьей по значимости индустрией: их доля составляет ***%, уступая только молочной и кондитерской группам. Одновременно напитки остаются одними из самых быстрорастущих с точки зрения темпов продаж. Благодаря этим факторам индустрия обеспечивает почти половину развития всего продуктового рынка: из ***% его роста в натуральном выражении (январь-сентябрь 2023) сразу 1,5 п.п. обусловлено именно этой группой товаров .

За 2019-2023 годы продажи прохладительных напитков в России увеличились на ***%: с *** до *** млрд л. В 2023 г главными драйверами роста объемов реализации стали оживление потребительского спроса на фоне восстановления реальных доходов россиян и расширение ассортимента напитков. После ухода с рынка Coca-Cola и PepsiCo их конкуренты воспользовались ситуацией и активно осваивали освободившиеся ниши. Как иностранные, так и отечественные производители запускали новые торговые марки и дополняли ассортиментные линейки новыми вкусами и форматами упаковки в разных ценовых категориях, что дополнительно стимулировало спрос.

В 2022 году многие международные компании объявили об уходе из России. В их числе была CocaCola, которая выпускала в стране продукцию под брендами «Coca-Cola», «Fanta», «Schweppes» и «Sprite», а также PepsiCo, в портфеле которой «Pepsi», «Mirinda», «7Up», «Mountain Dew», «Adrenaline Rush», «Lipton». Однако довольно быстро стало понятно, что официальный уход с рынка на деле означал перевод продукции компании под местные бренды. Напитки от Coca-Cola стали выпускаться под брендами «Добрый» и «Rich» – под этой маркой стали выпускать бывшие тоники «Schweppes», а также чайные напитки. PepsiCo, в свою очередь, также стала активнее использовать уже имеющиеся бренды «Русский Дар» и «Evervess», переведя под эти названия свои газированные напитки. До этого под брендом «Русский Дар» выпускался только квас, а под брендом «Evervess» в основном тоники.

Диаграмма 8. Продажи прохладительных напитков, Россия, 2019-2023 гг., млрд л

***

За 2019-2023 годы импорт прохладительных напитков в Россию вырос в *** раза: с *** до *** млн л. Основной причиной увеличения импорта стал общий рост спроса на прохладительные напитки в стране. В страновом аспекте рост обеспечивался увеличением поставок из Грузии (на *** млн л за пятилетие), Китая (на *** млн л), Азербайджана (на *** млн л), Узбекистана (на *** млн л) и Польши (на *** млн л).

Диаграмма 9. Объем импорта прохладительных напитков, Россия, 2019-2023 гг., млн л

***

При этом развитие прохладительных напитков происходит на фоне нескольких ключевых трендов. Среди них – расширение ассортимента, обусловленное активным ростом количества новых запусков, укрепление локальных игроков и замедление продаж напитков под СТМ.

В структуре продаж прохладительных напитков в 2023 году 229,8 приходится на газированные напитки, ***% – на энергетические и спортивные напитки и ***% – на фруктовые соки. Доли всех остальные групп не превышают ***%.

Диаграмма 10. Структура продаж прохладительных напитков по виду в денежном выражении, Россия, 2023 г., %

***

Главный тренд в категории газированных напитков в 2023 году – усиление российских игроков, которое стало результатом инвестиций в новые запуски годом ранее. Если изучить структуру 25 крупнейших брендов, формирующих ***% товарооборота категории, то становится заметно, что в 2023 году уже две трети таких брендов заняли российские марки. Именно они стали главным драйвером роста категории: в то время как темпы продаж ключевых брендов российских газировок составили ***% в натуральном выражении, динамика зарубежных игроков упала до ***% год к году.

Еще одним важным изменением стало значительное перераспределение продаж с точки зрения вкусов. Если в 2022 году наблюдался всплеск спроса на «отечественные» газировки (в январе-сентябре 2022 динамика газированных напитков со вкусов «байкал» составляла ***%, «тархун» – ***%, «дюшес» – ***%), то в 2023 году спрос на эти сегменты резко замедлился, а их значимость в структуре категории сократилась. Одновременно напитки «кола» и «апельсин», которые ранее снижались на ***% и ***% соответственно, в аналогичный период 2023 года вернусь к росту и нарастили долю продаж. Такое восстановление во многом произошло за счет локальных запусков с аналогичными вкусами, в которые инвестировали сразу несколько крупных российских производителей.

Диаграмма 11. Динамика продаж прохладительных напитков по вкусам, Россия, 2023 г. к 2022 г., %

***

Банки – наиболее растущий сегмент за счет маленького формата (0,5 л и менее). Доля пластика сокращается, но при этом наблюдается рост упаковки объемом 1,5-2 л, 0,5 л и менее. Продаж в стекле падают.

Диаграмма 12. Структура продаж прохладительных напитков по виду тары, Россия, 2023 г., %

***

Несмотря на то, что индустрия прохладительных напитков уверенно растет, ассортимент активно расширяется, а инвестиции приносят заметные результаты, и ритейлерам, и производителям важно не забывать и о потенциальных рисках, которые могут осложнить развитие в этой группе товаров. Яркий пример – снижение эффективности отдельных SKU, которое может происходить на фоне разнообразия ассортимента. Иными словами, средние продажи на магазин снижаются при расширении полки, что говорит о необходимости пересмотра продуктового портфеля и вывода наименее инкрементальных SKU, не приносящих ожидаемых результатов.

Помимо этого, в группе безалкогольных напитков важно учитывать и другие тренды – например, переключение на определенный вес упаковок или перераспределение спроса в зависимости от ценовых сегментов и каналов продаж. Особенно важно, что эти изменения происходят на фоне реструктуризации индустрии и могут стать дополнительным источником роста для небольших игроков.

Тенденции и перспективы развития российского рынка напитков до 2026 года

1. Брендозамещение и импортозамещение: создание новых торговых марок и позиционирование их как лучшая альтернатива и замена ушедшим брендам.

Согласно исследованию, NIELSEN IQ «Портрет поколения Z» (сентябрь 2023 года) ***% опрошенных зумеров вовлечены в покупку перечисленных категорий из-за желания попробовать в них новинки: холодный кофе с функциональными добавками, ароматизированный чай, изотоники и спортивные напитки, функциональная вода.

В опросе респонденты также рассказали, что может их привлечь попробовать новый бренд: цена и качество оказались в конце списка факторов.

***% ответили, что веской причиной может быть новинка, а брендом с инновационными продуктами скорее всего заинтересуются ***% опрошенных.

2. ЗОЖ и экологичность.

Обогащённое безалкогольное и низкокалорийное пиво, безалкогольное игристое вино, текила, джин и другие напитки приобретают заметную популярность, особенно среди поколения Z.

***% респондентов исследования NIELSEN IQ готовы переплатить за товар, если бренд заботится об экологии и поддерживает концепцию, а окружающую среду.

***% считают, что одним из важных критериев при выборе товара является экологичность упаковки.

В связи с введением акциза на сахаросодержащие напитки производители активно заменяют сахар на подсластители.

Всё более актуальны напитки с содержанием натуральных подсластителей (сетвия, фруктоза, мёд) и, соответственно, увеличение ассортимента ЗОЖ-направленных продуктов.

3. Порционность.

Появление напитков в тарах меньших объёмов (0.5, 0.33) даёт потребителю возможность попробовать больше вкусов единовременно, а также не ограничиваться только одним вариантом из-за большого объёма, а приобрести сразу несколько.

4. Расширение категории готовых к употреблению напитков (RTD – READY-TO-DRINK).

По данным IWSR , глобальный рост RTD в период 2022-2027 годов составит 12% в натуральном выражении, а стоимость к 2027 году достигнет *** млрд долл.

Драйверами роста станут категория коктейль и лонгдринк, а также премиум и суперпремиум сегменты.

С 2021 года доля потребителей, употребляющих RTD более раза в неделю возросла с *** до ***%.

***% потребителей сообщили, что за раз выпивают две-три порции напитка, а ***% пьют напитки из трёх и более разных подкатегорий.

5. Развитие собственных торговых марок (СТМ).

Рост совокупных продаж СТМ в 2022 году составил ***%.

По оценке INFOLINE, в 2023 году итоговый рост составит от 33 до ***%.

Согласно опросу топ-менеджмента NIELSEN IQ ключевыми направлениями для развития бизнеса ритейлов являются развитие СТМ (***%) и выход в новые сегменты или категории товаров (***%).

6. Функциональная вода или SMARTWATER.

Ароматизированная вода с добавлением минералов и витаминов, детокс-вода, вода со спирулиной и другими многофункциональными добавками.

Одна из основных тенденций в сегменте безалкогольных напитков, в частности спортивного питания – ионизированная щелочная вода с электролитами (антиоксидантами). Такая вода улучшает гидратацию организма, увеличивает уровень глюкозы в крови, ускоряет синтез гликогена и снижает мышечный стресс после силовых нагрузок.

Одними из самых трендовых ингредиентов для напитков являются антоцианы. Антоцианы придают продуктам различные оттенки в зависимости от уровня рН, но сохраняется правило: в кислой среде (рН от 2,5 до 3,5) получается оттенок от розово-красного до красного/красно-фиолетового, при рН около 7 – сиреневый/сине-сиреневый цвет. Антоцианы обладают антиоксидантными, противовоспалительными, гипогликемическими, антимутагенными, антидиабетическими, противораковыми, нейропротекторными свойствами, а также полезны для здоровья глаз.

|

Перечень таблиц, диаграмм, рисунков |

4 |

|

Резюме проекта |

7 |

|

Раздел 1. Описание проекта |

11 |

|

1.1. Суть и идея проекта |

11 |

|

1.2. Контрактное производство |

12 |

|

1.3. Сырье |

14 |

|

Раздел 2. Анализ рынка |

16 |

|

2.1. Российская пивоваренная отрасль |

16 |

|

2.2. Рынок прохладительных напитков в России |

23 |

|

2.3. Тенденции и перспективы развития российского рынка напитков до 2026 года |

29 |

|

Выводы |

31 |

|

Раздел 3. Конкурентное окружение |

34 |

|

3.1. Сегментация рынка |

34 |

|

3.2. Профили конкурентных проектов |

40 |

|

3.3. Конкурентные преимущества проекта |

43 |

|

3.4. SWOT-анализ проекта |

45 |

|

Раздел 4. Маркетинговый план |

46 |

|

4.1. Brandbook |

46 |

|

4.2. Сайт |

47 |

|

4.3. SEO-продвижение и контекстная реклама |

48 |

|

4.4. SMM-продвижение |

49 |

|

4.5. Инфлюенс-маркетинг |

50 |

|

4.6. Имиджевая презентация |

52 |

|

4.7. Организация собственной сбытовой сети |

52 |

|

4.8. WOW-маркетинг |

53 |

|

Раздел 5. Организационно-производственный план |

54 |

|

5.1. Здания и сооружения |

54 |

|

5.2. Оборудование |

54 |

|

5.3. Коммуникации |

57 |

|

5.4. Персонал |

57 |

|

Раздел 6. Финансовый план |

58 |

|

6.1. Допущения, принятые для расчетов |

58 |

|

6.2. Сезонность |

60 |

|

6.3. Цены |

61 |

|

6.4. Объемы реализации |

63 |

|

6.5. Выручка |

63 |

|

6.6. Персонал |

66 |

|

6.7. Затраты |

66 |

|

6.8. Налоговые отчисления |

69 |

|

6.9. Расчет собственного оборотного капитала (СОК) |

69 |

|

6.10. Первоначальные инвестиции |

71 |

|

6.11. Капитальные вложения |

72 |

|

6.12. Амортизация |

73 |

|

6.13. Кредитный калькулятор |

73 |

|

6.14. Отчет о прибыли и убытках |

74 |

|

6.15. Отчет о движении денежных средств |

77 |

|

6.16. Баланс |

80 |

|

6.17. Расчет ставки дисконтирования методом WACC |

81 |

|

6.18. Показатели экономической эффективности |

83 |

|

Раздел 7. Анализ рисков проекта |

88 |

|

7.1. Анализ чувствительности |

88 |

|

7.2. Анализ безубыточности |

97 |

|

Выводы |

100 |

|

ИНФОРМАЦИЯ О КОМПАНИИ «VTSConsulting» |

103 |

|

Диаграммы |

|

|

Диаграмма 1. Объемы производства пивоваренной отрасли, Россия, 2019-2023 гг., млн декалитров |

16 |

|

Диаграмма 2. Объем импорта пива, Россия, 2020-2023 гг., млн л |

17 |

|

Диаграмма 3. Структура импорта пива по странам, Россия, 2023 г., млн л |

18 |

|

Диаграмма 4. Потребление пива, Россия, л/чел. |

19 |

|

Диаграмма 5. Каналы продаж пивоваренной продукции, Россия, 2023 г., % |

20 |

|

Диаграмма 6. Структура рынка пива по видам тары, Россия, 2023 г., % |

21 |

|

Диаграмма 7. Продажи пива по сегментам, Россия, 2023 г., % |

22 |

|

Диаграмма 8. Продажи прохладительных напитков, Россия, 2019-2023 гг., млрд л |

25 |

|

Диаграмма 9. Объем импорта прохладительных напитков, Россия, 2019-2023 гг., млн л |

25 |

|

Диаграмма 10. Структура продаж прохладительных напитков по виду в денежном выражении, Россия, 2023 г., % |

26 |

|

Диаграмма 11. Динамика продаж прохладительных напитков по вкусам, Россия, 2023 г. к 2022 г., % |

27 |

|

Диаграмма 12. Структура продаж прохладительных напитков по виду тары, Россия, 2023 г., % |

28 |

|

Диаграмма 13. Сегментация пивоваренных предприятий, Россия, доля рынка % |

36 |

|

Диаграмма 14. Сезонность продаж, % от максимальной за год |

60 |

|

Диаграмма 15. Сезонность цен, % от максимальной за год |

60 |

|

Диаграмма 16. Динамика выручки проекта, тыс. руб. без НДС |

64 |

|

Диаграмма 17. Центры прибыли, % |

65 |

|

Диаграмма 18. Распределение затрат по группам (усредненно), % |

68 |

|

Диаграмма 19. График капитальных вложений, тыс. руб. без НДС |

72 |

|

Диаграмма 20. Чистая прибыль/убыток, тыс. руб. |

76 |

|

Диаграмма 21. Чистая прибыль (убыток)/EBITDA, тыс. руб. |

77 |

|

Диаграмма 22. Распределение привлеченных средств, % |

87 |

|

|

|

|

Рисунки |

|

|

Рисунок 1. Денежные средства на конец периода, тыс. руб. |

79 |

|

Рисунок 2. Денежные потоки по проекту накопленным итогом, тыс. руб. |

86 |

|

Рисунок 3. Расчет точки безубыточности графическим методом, тыс. руб. |

99 |

|

Таблица 1. Основные показатели пивоваренной отрасли, Россия, 2023 г. |

17 |

|

Таблица 2. Выданные действующие разрешения на производство, 2024 г. |

34 |

|

Таблица 3. Регионы-лидеры по количеству действующих разрешений на производство пива, пивных напитков, сидра, пуаре и медовухи |

35 |

|

Таблица 4. Характеристика сегментов пивоваренных предприятий, Россия |

37 |

|

Таблица 5. Профиль конкурентного проекта ОАО СТАВРОПОЛЬСКИЙ ПИВОВАРЕННЫЙ ЗАВОД |

40 |

|

Таблица 6. Профиль конкурентного проекта ООО ИПАТОВСКИЙ ПИВЗАВОД |

40 |

|

Таблица 7. Профиль конкурентного проекта ООО ПЯТИГОРСКИЙ ПИВОВАРЕННЫЙ ЗАВОД |

41 |

|

Таблица 8. Профиль конкурентного проекта ООО ЕССЕНТУКСКИЙ ПИВЗАВОД |

41 |

|

Таблица 9. SWOT-анализ проекта |

45 |

|

Таблица 10. Здания и сооружения |

54 |

|

Таблица 11. Перечень основного оборудования |

54 |

|

Таблица 12. Штат персонала |

57 |

|

Таблица 13. Базовые допущения, принятые для расчетов |

58 |

|

Таблица 14. Числовые значения базовых допущений |

59 |

|

Таблица 15. Рост цен с учетом инфляции |

61 |

|

Таблица 16. Объемы реализации продукции |

63 |

|

Таблица 17. Выручка от реализации продукции, тыс. руб. |

63 |

|

Таблица 18. Фонд оплаты труда и налоги на фонд оплаты труда, тыс. руб. |

66 |

|

Таблица 19. Затраты по проекту, тыс. руб. без НДС |

66 |

|

Таблица 20. Распределение налоговых отчислений, тыс. руб. |

69 |

|

Таблица 21. Норматив собственного оборотного капитала (СОК), дней |

70 |

|

Таблица 22. Собственный оборотный капитал, тыс. руб. |

70 |

|

Таблица 23. Первоначальные вложения в развитие бизнеса, руб. с НДС |

71 |

|

Таблица 24. График капитальных вложений, тыс. руб. без НДС |

72 |

|

Таблица 25. Амортизационные отчисления, тыс. руб. без НДС |

73 |

|

Таблица 26. Условия привлечения кредита от банка |

73 |

|

Таблица 27. Кредитный калькулятор, тыс. руб. |

74 |

|

Таблица 28. Отчет о прибылях и убытках, тыс. руб. без НДС |

75 |

|

Таблица 29. Отчет о движении денежных средств, тыс. руб. |

78 |

|

Таблица 30. Бухгалтерский баланс, тыс. руб. |

80 |

|

Таблица 31. Расчет ставки дисконтирования методом WACC |

82 |

|

Таблица 32. Показатели экономической эффективности по проекту (без учета привлечения кредитных средств) |

85 |

|

Таблица 33. Распределение привлеченных средств |

86 |

|

Таблица 34. Расчет точки безубыточности, тыс. руб. |

98 |

Анализ рынка форфасов в России в 2021 -2024 гг.

DISCOVERY Research Group

90 000 ₽

Анализ рынка форфасов в России в 2021 -2024 гг.

DISCOVERY Research Group

90 000 ₽

Анализ рынка пива в Казахстане - 2025. Показатели и прогнозы

TEBIZ GROUP

79 900 ₽

Анализ рынка пива в Казахстане - 2025. Показатели и прогнозы

TEBIZ GROUP

79 900 ₽

Анализ рынка сладких безалкогольных газированных напитков в РФ, текущее состояние и прогноз по 2030 г.

ROIF EXPERT

78 900 ₽

Анализ рынка сладких безалкогольных газированных напитков в РФ, текущее состояние и прогноз по 2030 г.

ROIF EXPERT

78 900 ₽

Аналитика по рынку безалкогольных напитков - структура ритейла, производства с прогнозом по 2030 г.

ROIF EXPERT

50 000 ₽

Аналитика по рынку безалкогольных напитков - структура ритейла, производства с прогнозом по 2030 г.

ROIF EXPERT

50 000 ₽

Статья, 29 декабря 2025

SYNOPSIS consulting&research

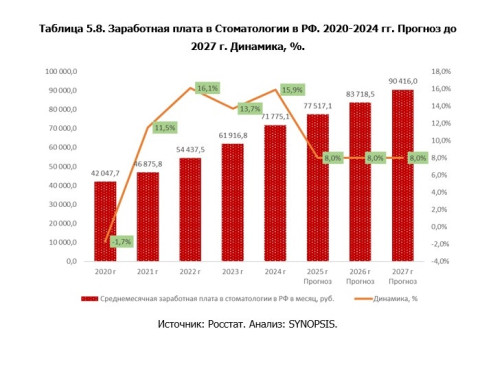

71,8 тыс. руб. в месяц составила заработная плата в сфере стоматологии в 2024 году

За пятилетний период зарплата в сфере стоматологии увеличилась в 1,7 раз.

Статья, 29 декабря 2025

SYNOPSIS consulting&research

71,8 тыс. руб. в месяц составила заработная плата в сфере стоматологии в 2024 году

За пятилетний период зарплата в сфере стоматологии увеличилась в 1,7 раз.

По данным Исследования Стоматологического рынка России, проведенного SYNOPSIS, в 2024 г. среднемесячная номинальная заработная плата на одного работника в Стоматологии составила 71,8 тыс. руб. в месяц или 861,3 тыс. руб. в год, что на 15,9% больше, чем годом ранее.

― Каким был 2024 год для вашей компании? Удалось ли достичь намеченных финансовых показателей и реализовать планы по развитию? Какие факторы оказали наибольшее влияние на бизнес?