Адаптация данного бизнес-плана возможна под любой проект на территории России и стран СНГ

К данному бизнес-плану прилагается финансовая модель в отдельном файле, которая позволяет с легкостью выстроить новый финансовый план методом ввода соответствующих данных

***

Идея проекта: строительство коттеджного поселка умных домов.

Местоположение: Москва.

Количество участков под застройку: *** участков.

Площадь коттеджей: от 109 до 232 кв. м.

Площадь участка: 5, 7 и 10 соток.

Стиль коттеджей: хай-тек.

Рыночная ситуация:

1. В 2022 году на территории Московской области было построено *** тыс. жилых зданий общей площадью *** тыс. кв. м жилья, что на ***% или на *** тыс. кв. м больше, чем за 2021 год. Более 10 лет Подмосковье занимает первое место в стране по строительству жилья.

2. Наиболее высокие показатели по вводу жилья в 2022 году наблюдались в городских округах: Одинцово – *** тыс. кв. м, Истра – *** тыс. кв. м, Красногорск – *** тыс. кв. м, Раменское – *** тыс. кв. м и Мытищи – *** тыс. кв. м.

3. В 2022 году средняя стоимость одного квадратного метра общей площади жилых домов (без индивидуального жилищного строительства) для застройщиков составила *** руб. (годом ранее – *** руб.).

4. На первичном рынке загородной недвижимости в Московском регионе в 1 кв. 2023 года отмечался рост объема предложения: количество лотов увеличилось в *** раза по сравнению с аналогичным периодом 2022 года до *** коттеджей, таунхаусов и участков в *** поселках, относящихся к элитному классу. По формату предложения первичный рынок в большей степени представлен земельными участками без обязательного подряда на строительство, которые занимают ***%, на коттеджи приходится – ***% и на таунхаусы – ***%. Основная доля сделок на первичном рынке была сосредоточена в формате коттеджей – ***% от общего объема спроса. На таунхаусы и земельные участки приходилось по ***% сделок.

5. Объем предложения коттеджей в Московском регионе по итогам 1 квартала 2023 года составил *** шт. на первичном рынке (+***% за год). На первичном рынке наиболее дорогие поселки представлены на Минском и Новорижском направлениях. Самый высокий показатель средней цены отмечен на Минском шоссе.

Конкурентное окружение: исходя из месторасположения, инфраструктуры и позиционирования, ближайшим конкурентом проекта выступают КП «Уварово», КП «Ирбис», КП «Кленовая аллея».

Маркетинговые инструменты: оформление строительной площадки, корпоративные и проектные атрибуты, работа с агентствами недвижимости, офис продаж, наружная реклама, PR, онлайн-продвижение.

Финансовые показатели:

|

Показатель |

Ед. изм. |

Значение |

|

Необходимые инвестиции |

тыс. руб. |

39 975 |

|

NPV |

тыс. руб. |

*** |

|

PI |

раз |

20,06 |

|

IRR |

% |

*** |

|

Срок окупаемости |

мес. |

3 |

|

Дисконтированный срок окупаемости |

мес. |

*** |

Выдержки из исследования

Общий обзор рынка жилой недвижимости Московской области

В 2022 году на территории Московской области было построено *** тыс. жилых зданий общей площадью *** тыс. кв. м жилья, что на ***% или на *** тыс. кв. м больше, чем за 2021 год. Это ***% от общей площади жилых помещений, построенных в этот период в России. Более 10 лет Подмосковье занимает первое место в стране по строительству жилья. Среди 85‑ти регионов Российской Федерации Московская область занимает 1‑е место по показателю ввода жилья за декабрь 2022 года.

Диаграмма 1. Введено в действие общей площади жилых домов, Московская обл., 2020-2022 гг., тыс. кв. м

***

Организациями-застройщиками Подмосковья в 2022 году было возведено *** жилых здания. Введено в эксплуатацию *** тыс. новых квартир общей площадью жилых помещений *** тыс. кв. м.

Населением в 2022 году было построено *** тыс. жилых домов общей площадью жилых помещений *** тыс. кв. м (*** тыс. кв. м – на земельных участках, предназначенных для ведения садоводства). Это ***% от общей площади жилых помещений, построенных в тот же период населением всей страны.

В сельской местности населением построено *** тыс. домов общей площадью жилых помещений *** тыс. кв. м жилья, что составило ***% от общего ввода жилья в Московской области.

Диаграмма 2. Структура жилищного строительства по субъектам, Московская обл., 2022 г., тыс. кв. м

***

Из общего числа домов, построенных в 2022 году (включая дома, построенные населением), ***% приходились на деревянные здания, ***% – на кирпичные, ***% – на монолитные, ***% – на блочные, ***% – на каменные, ***% - на панельные и ***% – на здания из другого материала.

Диаграмма 3. Структура жилищного строительства по строительным материалам, Московская обл., 2022 г., %

***

Наиболее высокие показатели по вводу жилья в 2022 году наблюдались в городских округах: Одинцово – *** тыс. кв. м, Истра – *** тыс. кв. м, Красногорск – *** тыс. кв. м, Раменское – *** тыс. кв. м и Мытищи – *** тыс. кв. м.

Диаграмма 4. Структура жилищного строительства по городским округам, Московская обл., 2022 г., тыс. кв. м

***

В 2022 году средняя стоимость одного квадратного метра общей площади жилых домов (без индивидуального жилищного строительства) для застройщиков составила *** руб. (годом ранее – *** руб.).

Рынок загородной недвижимости Московского региона

На первичном рынке в 1 кв. 2023 года отмечался рост объема предложения: количество лотов увеличилось в *** раза по сравнению с аналогичным периодом 2022 года до *** коттеджей, таунхаусов и участков в *** поселках, относящихся к элитному классу. За год в сегменте появилось шесть новых проектов, один из которых был анонсирован в I квартале 2023 года (проект «Камыши» в деревне Жуковка), ещё в двух проектах были открыты продажи новых очередей. В 2023 году ожидаются дальнейший рост девелоперской активности и выход новых проектов. Интерес к загородному девелопменту по-прежнему остается на высоком уровне.

Таблица 1. Основные показатели первичного рынка загородной недвижимости, Московский регион, 1 кв. 2023 г.

***

По формату предложения первичный рынок в большей степени представлен земельными участками без обязательного подряда на строительство, которые занимают ***%, на коттеджи приходится – ***% и на таунхаусы – ***%.

Диаграмма 5. Структура предложения на первичном рынке загородной недвижимости по форматам, Московский регион, 1 кв. 2023 г., %

***

На первичном рынке основное предложение сосредоточено в зоне 20-30 км от МКАД (***%), еще треть предложения представлена в зоне свыше 30 км от МКАД (***%).

Диаграмма 6. Структура предложения на первичном рынке загородной недвижимости по расстоянию от МКАД, Московский регион, 1 кв. 2023 г., %

***

Объем сделок за первые 3 месяца 2023 года на первичном загородном элитном рынке составил порядка 40 лотов, что в два раза больше, чем в 1 кварталом 2022 года. Рост объема предложения и расширение его разнообразия позволили увеличить продажи на первичном рынке относительно первого квартала прошлого года, когда объемы предложения были минимальными.

Лидерами по спросу на первичном загородном рынке в сегменте коттеджей стали проекты «Маслово Forest Club», «Берёзки River Village», в сегменте таунхаусов – «Азарово», в сегменте участков без подряда – CRYSTAL ISTRA.

Основная доля сделок на первичном рынке была сосредоточена в формате коттеджей – ***% от общего объема спроса. На таунхаусы и земельные участки приходилось по ***% сделок.

Диаграмма 7. Структура сделок на первичном рынке по форматам, Московский регион, 1 кв. 2023 г., %

***

Среди коттеджей от застройщиков в I квартале 2023 года наибольшим спросом пользовались лоты площадью до *** кв. м и бюджетом *** млн руб. (***% проданных коттеджей), что соотносится с результатами 1 квартала 2022 года.

Рынок коттеджей Московского региона

Объем предложения коттеджей по итогам 1 квартала 2023 года составил *** шт. на первичном рынке (+***% за год). На первичном рынке коттеджи экспонировались в среднем по *** млн руб. (***% за год). Снижение преимущественно связано с изменением структуры предложения (выходом более доступных по бюджету лотов в поселках-новинках).

Больше всего предложений коттеджей первичного рынка сосредоточено на Рублево-Успенском направлении – ***% лотов. На первичном рынке наиболее дорогие поселки представлены на Минском и Новорижском направлениях. Самый высокий показатель средней цены отмечен на Минском шоссе – *** млн руб.

Таблица 2. Структура предложения коттеджей на первичном рынке, Московский регион, 1 кв. 2023 г.

***

Средний бюджет на Новой Риге по итогам 1 квартала 2023 года составлял *** млн руб.: уменьшение за год на ***% произошло за счет изменения курса валют и выхода более дешевого предложения. Коттеджи от застройщиков на Рублевке в среднем экспонировались за *** млн руб. (***% за год, снижение за счет выхода новых проектов).

Таблица 3. Структура первичного предложения по площади и бюджету, Московский регион, 1 кв. 2023 г.

***

По итогам 1 квартала 2023 года средняя площадь коттеджей, экспонируемых на первичном рынке составила *** кв. м (***% за год). На первичном рынке экспонируется больше всего коттеджей площадью до *** кв. м с бюджетом от *** до *** млн руб. – ***%.

Анализ ценового предложения

Для анализа ценового предложения на рынке отобраны коттеджные поселки, которые расположены в радиусе 10-15 км от месторасположения коттеджного поселка.

Таблица 4. Анализ ценового предложения

***

|

Перечень таблиц, диаграмм, рисунков |

4 |

|

Резюме проекта |

7 |

|

Раздел 1. Описание проекта |

10 |

|

1.1. Суть и идея проекта |

10 |

|

1.2. Местоположение коттеджного поселка |

10 |

|

1.3. Инфраструктура коттеджного поселка |

11 |

|

Раздел 2. Анализ рынка |

13 |

|

2.1. Общий обзор рынка жилой недвижимости Московской области |

13 |

|

2.2. Рынок загородной недвижимости Московского региона |

16 |

|

2.3. Рынок коттеджей Московского региона |

19 |

|

2.4. Анализ ценового предложения |

20 |

|

Выводы |

21 |

|

Раздел 3. Конкурентное окружение |

22 |

|

Раздел 4. Маркетинговый план |

29 |

|

4.1. Оформление строительной площадки |

29 |

|

4.2. Атрибуты продаж |

30 |

|

4.3. Работа с агентствами недвижимости |

31 |

|

4.4. Стратегия продвижения |

32 |

|

Раздел 5. Организационный план |

35 |

|

5.1. Земельные участки |

35 |

|

5.2. Планировка коттеджей |

36 |

|

5.3. Архитектурный стиль коттеджей |

36 |

|

5.4. Система умный дом |

37 |

|

5.5. Персонал |

38 |

|

Раздел 6. Финансовый план |

39 |

|

6.1. Допущения, принятые для расчетов |

39 |

|

6.2. Цены |

40 |

|

6.3. Объемы реализации |

41 |

|

6.4. Выручка от реализации услуг |

41 |

|

6.5. Персонал |

42 |

|

6.6. Затраты |

44 |

|

6.7. Налоговые отчисления |

45 |

|

6.8. Расчет собственного оборотного капитала (СОК) |

45 |

|

6.9. Первоначальные инвестиции |

46 |

|

6.10. Капитальные вложения |

48 |

|

6.11. Амортизация |

49 |

|

6.12. Кредиты |

49 |

|

6.13. Отчет о прибыли и убытках |

49 |

|

6.14. Отчет о движении денежных средств |

52 |

|

6.15. Баланс |

53 |

|

6.16. Расчет ставки дисконтирования методом WACC |

55 |

|

6.17. Показатели экономической эффективности |

57 |

|

Раздел 7. Анализ рисков проекта |

60 |

|

7.1. Анализ чувствительности |

60 |

|

ИНФОРМАЦИЯ О КОМПАНИИ «VTSConsulting» |

68 |

|

Диаграммы |

|

|

Диаграмма 1. Введено в действие общей площади жилых домов, Московская обл., 2020-2022 гг., тыс. кв. м |

13 |

|

Диаграмма 2. Структура жилищного строительства по субъектам, Московская обл., 2022 г., тыс. кв. м |

14 |

|

Диаграмма 3. Структура жилищного строительства по строительным материалам, Московская обл., 2022 г., % |

15 |

|

Диаграмма 4. Структура жилищного строительства по городским округам, Московская обл., 2022 г., тыс. кв. м |

15 |

|

Диаграмма 5. Структура предложения на первичном рынке загородной недвижимости по форматам, Московский регион, 1 кв. 2023 г., % |

17 |

|

Диаграмма 6. Структура предложения на первичном рынке загородной недвижимости по расстоянию от МКАД, Московский регион, 1 кв. 2023 г., % |

17 |

|

Диаграмма 7. Структура сделок на первичном рынке по форматам, Московский регион, 1 кв. 2023 г., % |

18 |

|

Диаграмма 8. Динамика выручки по проекту, тыс. руб. |

42 |

|

Диаграмма 9. Центры прибыли, в % |

42 |

|

Диаграмма 10. Чистая прибыль/убыток, 2023 – 8 мес. 2026 гг., тыс. руб. |

50 |

|

Диаграмма 11. Чистая прибыль (убыток)/EBITDA, 2023 – 8 мес. 2026 гг., тыс. руб. |

51 |

|

|

|

|

Рисунки |

|

|

Рисунок 1. Месторасположение КП «Уварово» |

23 |

|

Рисунок 2. Месторасположение КП «Ирбис» |

24 |

|

Рисунок 3. Генеральный план КП «Ирбис» |

25 |

|

Рисунок 4. Месторасположение КП «Кленовая аллея» |

26 |

|

Рисунок 5. Генеральный план КП «Кленовая аллея» |

27 |

|

Рисунок 6. Денежные средства на конец периода, тыс. руб., 2023 – 8 мес. 2026 гг. |

53 |

|

Рисунок 7. Аккумулированные денежные потоки по проекту, 2023 – 8 мес. 2026 гг., тыс. руб. |

59 |

|

Таблица 1. Основные показатели первичного рынка загородной недвижимости, Московский регион, 1 кв. 2023 г. |

16 |

|

Таблица 2. Структура предложения коттеджей на первичном рынке, Московский регион, 1 кв. 2023 г. |

19 |

|

Таблица 3. Структура первичного предложения по площади и бюджету, Московский регион, 1 кв. 2023 г. |

19 |

|

Таблица 4. Анализ ценового предложения |

20 |

|

Таблица 5. Профиль конкурентного проекта КП «Уварово» |

22 |

|

Таблица 6. Объекты КП «Уварово» в продаже |

23 |

|

Таблица 7. Профиль конкурентного проекта КП «Ирбис» |

23 |

|

Таблица 8. Объекты КП «Ирбис» в продаже |

25 |

|

Таблица 9. Профиль конкурентного проекта КП «Кленовая аллея» |

25 |

|

Таблица 10. Объекты КП «Кленовая аллея» в продаже |

27 |

|

Таблица 11. Атрибуты продаж |

30 |

|

Таблица 12. Матрица целей |

32 |

|

Таблица 13. Набор инструментов для этапов коммуникативной активности |

34 |

|

Таблица 14. Характеристика земельных участков |

35 |

|

Таблица 15. Штат персонала |

38 |

|

Таблица 16. Пояснение к базовым допущениям |

39 |

|

Таблица 17. Числовые значения базовых допущений |

40 |

|

Таблица 18. Рост цен с учетом инфляции, руб. |

40 |

|

Таблица 19. Объемы реализации |

41 |

|

Таблица 20. Выручка от реализации услуг, тыс. руб. |

41 |

|

Таблица 21. Фонда оплаты труда и налоговые отчисления на ФОТ, тыс. руб. |

43 |

|

Таблица 22. Затраты по проекту, без НДС |

44 |

|

Таблица 23. Налоговые отчисления по проекту, тыс. руб. |

45 |

|

Таблица 24. Норматив собственного оборотного капитала (дней) |

46 |

|

Таблица 25. Расчет собственный оборотного капитала, тыс. руб. |

46 |

|

Таблица 26. Расчет первоначальных инвестиций |

47 |

|

Таблица 27. Расчет капитальных вложений, % |

48 |

|

Таблица 28. Расчет капитальных вложений, тыс. руб. |

48 |

|

Таблица 29. Амортизация, тыс. руб. без НДС |

49 |

|

Таблица 30. Условия кредита |

49 |

|

Таблица 31. Кредитный калькулятор |

49 |

|

Таблица 32.Отчет о прибылях и убытках, тыс. руб. без НДС |

50 |

|

Таблица 33. Отчет денежных средств по проекту, тыс. руб. |

52 |

|

Таблица 34. Бухгалтерский баланс, тыс. руб. |

54 |

|

Таблица 35. Показатели экономической эффективности по проекту |

59 |

Маркетинговое исследование рынка строительства мостов, автомобильных дорог, путепроводов и тоннелей в РФ, 2024 г.

АИПР (Агентство исследований промышленных и потребительских рынков)

114 000 ₽

Маркетинговое исследование рынка строительства мостов, автомобильных дорог, путепроводов и тоннелей в РФ, 2024 г.

АИПР (Агентство исследований промышленных и потребительских рынков)

114 000 ₽

Анализ строительной отрасли в России в 2020-2024 гг, прогноз на 2025-2029 гг

BusinesStat

144 900 ₽

Анализ строительной отрасли в России в 2020-2024 гг, прогноз на 2025-2029 гг

BusinesStat

144 900 ₽

Бизнес-план строительства спортивно-развлекательного комплекса (с финансовой моделью)

VTSConsulting

38 000 ₽

Бизнес-план строительства спортивно-развлекательного комплекса (с финансовой моделью)

VTSConsulting

38 000 ₽

Бизнес-план строительства спортивно-развлекательного комплекса

VTSConsulting

33 000 ₽

Бизнес-план строительства спортивно-развлекательного комплекса

VTSConsulting

33 000 ₽

Статья, 6 ноября 2025

SmartConsult

Падение цен на базовые полимеры как фактор развития рынков-потребителей

В 2025 г. цены на базовые полимеры достигли исторического минимума за последние 3 года. В чем причина явления?

Статья, 6 ноября 2025

SmartConsult

Падение цен на базовые полимеры как фактор развития рынков-потребителей

В 2025 г. цены на базовые полимеры достигли исторического минимума за последние 3 года. В чем причина явления?

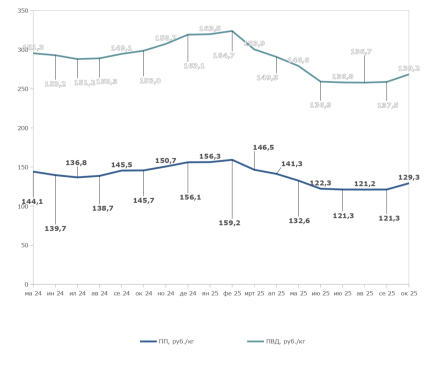

По итогам 10 мес. 2025 г. в РФ наблюдается выраженное снижение цен на базовые полимеры.

Согласно оценке «Смарт Консалт», по итогам 2024 г. совокупный объем потребления геосинтетических материалов в России увеличился на 12,1% в натуральном выражении до 753 млн кв.м. При этом прирост в денежном выражении был более выраженным и составил не менее 19,7%, что было обусловлено, в том числе, растущим уровнем цен.

Статья, 6 октября 2025

Компания Гидмаркет

Россияне выбирают удобство, скорость и качество на рынке доставки цветов

Доставка цветов становится неотъемлемой частью повседневной жизни занятых и мобильных людей

Статья, 6 октября 2025

Компания Гидмаркет

Россияне выбирают удобство, скорость и качество на рынке доставки цветов

Доставка цветов становится неотъемлемой частью повседневной жизни занятых и мобильных людей

Рынок доставки цветов в России продолжает демонстрировать устойчивый рост. Все больше покупателей переходят от традиционных визитов в цветочные магазины к онлайн-заказу букетов и композиций с доставкой. По данным аналитической компании ГидМаркет, популярность интернет-сервисов по продаже цветов обусловлена изменением образа жизни, развитием цифровых технологий и растущими требованиями к уровню сервиса.