По оценкам BusinesStat, в 2020-2024 гг оборот рынка ЦОД в России увеличился более чем в 2,5 раза: с 42,9 до 113,1 млрд рублей. Одной из главных причин развития рынка выступает стремительный рост объемов данных, не только на фоне увеличения количества пользователей интернета в стране, но и вследствие развития цифровой экономики, а также роста объемов данных, генерируемых бизнесом и государством.

Наибольший прирост рынок показал в 2021 г, когда оборот увеличился на 52%. В этот год крупнейшие операторы российских дата-центров запустили в коммерческую эксплуатацию более 5 тыс стойко-мест, что и привело к ускорению темпов роста.

В 2022 г прирост рынка замедлился до 29%. Главной проблемой российской IT-отрасли стала остановка поставок оборудования от мировых производителей, на которые был полностью ориентирован отечественный рынок. В связи с этим даже крупные игроки стали пересматривать планы по запуску новых ЦОД. По данным пресс-релизов и стратегий крупнейших операторов отрасли, в 2022 г компании планировали удвоить количество серверных стоек, но не смогли этого сделать из-за проблем с поставками.

Также российские ЦОД столкнулись с оттоком иностранных клиентов. Так произошло, например, с компанией IXcellerate. На конец 2021 г у нее было около 150 клиентов, среди которых Apple, Booking.com, eBay, Nvidia, Huawei. В 2022 г часть из них объявили о приостановке деятельности в России или об уходе с рынка.

В 2023 г осуществлялись значительные инвестиции в строительство и модернизацию ЦОД в России, тенденция сохранилась и в 2024 г. Всё больше компаний нуждаются в переводе бизнес-процессов в цифровой формат, что требует надежной и масштабируемой инфраструктуры для хранения и обработки данных. Росту рынка способствует также увеличение объема данных, генерируемых соцсетями, IoT-устройствами, научными исследованиями и другими источниками, что создает высокую потребность в ЦОД для их хранения и анализа. Облачные сервисы становятся все более популярными среди предприятий всех размеров, что, в свою очередь, стимулирует спрос на дата-центры, обеспечивающие инфраструктуру для этих сервисов.

Рынок коммерческих дата-центров (центров обработки данных, сокращенно ЦОД) представляет собой сектор индустрии информационных технологий, который охватывает продукты и услуги, связанные с хранением, обработкой и управлением большим объемом данных.

«Анализ рынка коммерческих дата-центров в России», подготовленный BusinesStat, включает важнейшие данные, необходимые для понимания текущей конъюнктуры рынка и оценки перспектив его развития:

В обзоре приводится детализация оборота рынка по видам услуг:

Потребители услуг ЦОД детализированы по уровню бизнеса:

При подготовке обзора используется официальная статистика и собранные данные.

Информация профильных ведомств:

Информация, собранная BusinesStat:

МЕТОДИКА ПОДГОТОВКИ ОБЗОРА РЫНКА

КЛАССИФИКАЦИЯ КОММЕРЧЕСКИХ ЦЕНТРОВ ОБРАБОТКИ ДАННЫХ

РЕГУЛИРОВАНИЕ РЫНКА ЦОД

ИСТОРИЯ И СОВРЕМЕННОЕ СОСТОЯНИЕ РЫНКА КОММЕРЧЕСКИХ ЦОД

ОБОРОТ РЫНКА ЦОД

ОБОРОТ РЫНКА ЦОД ПО ВИДАМ УСЛУГ

СОВОКУПНАЯ МОЩНОСТЬ ЦОД

КОЛИЧЕСТВО ПОТРЕБИТЕЛЕЙ УСЛУГ ЦОД

СРЕДНИЙ ГОДОВОЙ ЧЕК КЛИЕНТА ЦОД

Бизнес-модели оказания услуг

ДРАЙВЕРЫ, БАРЬЕРЫ И ТРЕНДЫ РЫНКА ЦОД

ИНВЕСТИЦИОННЫЕ ПЕРСПЕКТИВЫ РЫНКА ЦОД

Рейтинги предприятий отрасли (юрлиц)

ПРОФИЛИ ВЕДУЩИХ ПРЕДПРИЯТИЙ ОТРАСЛИ

АО «Российский концерн по производству электрической и тепловой энергии на атомных станциях»

ПАО «Мобильные Телесистемы»

ПАО «Вымпел-Коммуникации»

ООО «В Контакте»

АО «Гознак»

Таблица 1. Оборот рынка ЦОД в России в 2020-2024 гг (млрд руб)

Таблица 2. Прогноз оборота рынка ЦОД в России в 2025-2029 гг (млрд руб)

Таблица 3. Оборот рынка ЦОД по видам услуг в России в 2020-2024 гг (млрд руб)

Таблица 4. Прогноз оборота рынка ЦОД по видам услуг в России в 2025-2029 гг (млрд руб)

Таблица 5. Совокупная мощность ЦОД в России в 2020-2024 гг (МВт)

Таблица 6. Прогноз совокупной мощности ЦОД в России в 2025-2029 гг (МВт)

Таблица 7. Количество потребителей услуг ЦОД по уровню бизнеса в России в 2020-2024 гг (тыс)

Таблица 8. Прогноз количества потребителей услуг ЦОД по уровню бизнеса в России в 2025-2029 гг (тыс)

Таблица 9. Средний годовой чек клиента ЦОД в России в 2020-2024 гг (тыс руб)

Таблица 10. Прогноз среднего годового чека клиента ЦОД в России в 2025-2029 гг (тыс руб)

Таблица 11. Рейтинг предприятий отрасли по выручке от продаж в 2023 г (млн руб)

Таблица 12. Рейтинг предприятий отрасли по прибыли от продаж в 2023 г (млн руб)

Таблица 13. Рейтинг предприятий отрасли по рентабельности продаж в 2023 г (%)

Статья, 14 июля 2025

BusinesStat

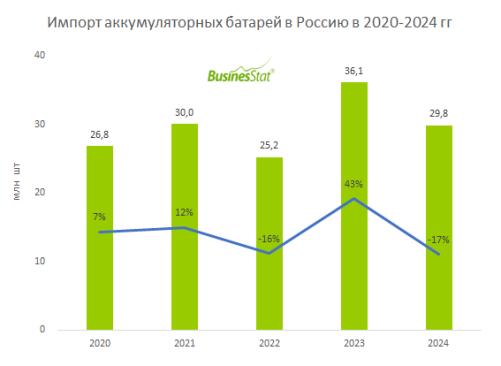

За 2020-2024 гг импорт аккумуляторных батарей в Россию вырос на 11%: с 26,8 до 29,8 млн шт.

70% зарубежных поставок занимают литий-ионные батареи.

Статья, 14 июля 2025

BusinesStat

За 2020-2024 гг импорт аккумуляторных батарей в Россию вырос на 11%: с 26,8 до 29,8 млн шт.

70% зарубежных поставок занимают литий-ионные батареи.

По данным «Анализа рынка аккумуляторных батарей в России», подготовленного BusinesStat в 2025 г, российский рынок аккумуляторных батарей более чем на 80% состоит из импортной продукции. При этом за 2020-2024 гг импорт аккумуляторных батарей в Россию вырос на 11%: с 26,8 до 29,8 млн шт. В структуре импорта преобладают литий-ионные батареи (70% зарубежных поставок в 2024 г) и гидридно-никелевые батареи (23%).

Российский рынок закаленного безопасного стекла отражает положительную тенденцию роста своей объемности, корректировку средних контрактных цен при экспорте продукции за рубеж и рост контрактных цен на импортируемую продукцию. В то же время средние цены производителей закаленного безопасного стекла характеризуются относительной стабильностью

Российский рынок уксусной кислоты в сложившейся ситуации показывает устойчивую положительную тенденцию роста своей объемности, средних контрактных цен при экспорте продукции за рубеж и контрактных цен на импортируемую продукцию. В то же время средние цены производителей уксусной кислоты характеризуются ростом.