По оценкам BusinesStat, в 2016-2018 гг объем рынка лабораторной диагностики в Санкт-Петербурге увеличивался в среднем на 0,6% ежегодно, с 28,7 до 29,1 млн исследований. Повышающийся спрос со стороны лечебных учреждений на диагностические решения, позволяющие быстро выбрать оптимальный подход к терапии, обеспечивал стабильность рынка. Кроме того, численность жителей мегаполиса ежегодно росла, что поддерживало уровень спроса на анализы. В свою очередь, федеральные и региональные сети медицинских лабораторий активно развивались по модели франшизы и открывали новые диагностические отделения на территории Санкт-Петербурга, чтобы покрывать текущую потребность на исследования.

В 2019 г численность анализов увеличилась на 9% (до 31,7 млн) по сравнению с годом ранее в результате переезда администрации компании «Газпром» из Москвы в северную столицу. Соответственно, медпомощь по полисам ДМС сотрудников данной организации стала учитываться в Петербурге. Поскольку лабдиагностика входит в программу добровольного медицинского страхования, общая численность проведенных исследований на территории города выросла.

В 2020 г объем рынка лабораторной диагностики в Санкт-Петербурге вырос на 11% по сравнению с 2019 г и достиг 35,3 млн исследований. Причиной роста стало масштабное проведение тестов на выявление коронавируса. По мере распространения инфекции нагрузка на лаборатории существенно возросла. Кроме анализов на диагностику COVID-19 проводились и другие исследования, которые обычно назначаются врачами как в государственных, так и в частных медучреждениях. Однако их объем сократился в связи со снижением доступности медпомощи по направлениям, не связанным с лечением коронавируса. Это сдержало рынок от более резкого роста.

Традиционно основной объем лабораторных исследований в Санкт-Петербурге проводится по полисам ОМС. Однако за 2016-2019 гг доля сектора ОМС на рынке лабораторной диагностики сократилась с 69% (19,9 млн) до 63% (20,1 млн). За этот же период численность коммерческих лабораторных исследований поднялась с 8,9 млн (31%) до 11,6 млн (37%).

В 2020 г структура рынка сменилась в сторону роста сегмента ОМС, поскольку масштабное тестирование на коронавирусную инфекцию, преимущественно, проводилось по госзаказам. В результате, доля сектора ОМС на рынке лабораторной диагностики Санкт-Петербурга по итогам 2020 г возросла до 66% (23,4 млн). Остальные 34% (11,9 млн) анализов были исследованы на коммерческой основе.

«Анализ рынка лабораторной диагностики в Санкт-Петербурге в 2016-2020 гг, прогноз на 2021-2025 гг» включает важнейшие данные, необходимые для понимания текущей конъюнктуры рынка и оценки перспектив его развития:

В обзоре информация детализирована по секторам рынка:

Дополнительно представлена информация о количестве, стоимости и средней цене исследований, направленных на выявление коронавируса.

Приведены финансовые рейтинги крупнейших предприятий лабораторной диагностики, зарегистрированных в Санкт-Петербурге:

Биотехмед, Биотехсервис, Гемотест Ленинград, Глобус Мед, Инвитро СПб, КБС, Лаборатория «Медлаб», Лаборатория иммунобиологических исследований, Лабстори, Лабтест, Меди Лаб, Медицинская компания «Лабстори», Научно-Производственная фирма «Хеликс», Национальный центр клинической морфологической диагностики, Северо-Западный центр доказательной медицины, Ситилаб, Хеликс 77, Хеликс Норд-Вест, Хеликс Приморский, Эксплана.

Рейтинги построены по отдельным юридическим лицам, поэтому в них могут присутствовать несколько подразделений одной медицинской сети. Дополнительно приведены подробные профили пяти ведущих операторов отрасли. В рейтингах и профилях учтены юридические лица, информация о которых содержится в базах Федеральной службы государственной статистики.

При подготовке обзора используется официальная статистика и собственные базы данных компании.

Информация профильных ведомств:

Информация BusinesStat:

МЕТОДИКА ПОДГОТОВКИ ОБЗОРА РЫНКА

ЗАБОЛЕВАЕМОСТЬ НАСЕЛЕНИЯ

ИНФРАСТРУКТУРА ОТРАСЛИ ЛАБОРАТОРНОЙ ДИАГНОСТИКИ

Численность учреждений

Персонал

РЕЙТИНГ УЧРЕЖДЕНИЙ ЛАБОРАТОРНОЙ ДИАГНОСТИКИ

ПОТРЕБИТЕЛИ УСЛУГ ЛАБОРАТОРНОЙ ДИАГНОСТИКИ

Численность потребителей услуг лабораторной диагностики

Сектора рынка

Уровень потребления услуг лабораторной диагностики

Сектора рынка

Затраты на услуги лабораторной диагностики

Сектора рынка

ОБЪЕМ РЫНКА ЛАБОРАТОРНОЙ ДИАГНОСТИКИ

Сектора рынка

ОБОРОТ РЫНКА ЛАБОРАТОРНОЙ ДИАГНОСТИКИ

Сектора рынка

ЦЕНА ЛАБОРАТОРНОЙ ДИАГНОСТИКИ

Сектора рынка

ЭКОНОМИЧЕСКИЕ ПОКАЗАТЕЛИ ОТРАСЛИ «ДЕЯТЕЛЬНОСТЬ В ОБЛАСТИ МЕДИЦИНЫ ПРОЧАЯ, НЕ ВКЛЮЧЕННАЯ В ДРУГИЕ ГРУППИРОВКИ»

Финансовые результаты отрасли

Экономическая эффективность отрасли

Инвестиции отрасли

ПРОФИЛИ ПРЕДПРИЯТИЙ ОТРАСЛИ ЛАБОРАТОРНОЙ ДИАГНОСТИКИ

ООО Научно-производственная фирма «Хеликс»

ООО Инвитро-СПб

АО Северо-Западный центр доказательной медицины

ООО Медицинская компания «Лабстори»

ООО Хеликс Норд-Вест

Таблица 1. Заболеваемость населения, Санкт-Петербург, 2016-2020 гг (случаев на 100 тыс чел, %)

Таблица 2. Заболеваемость населения по видам болезней, Санкт-Петербург, 2016-2020 гг (случаев на 100 тыс чел)

Таблица 3. Заболеваемость населения по возрасту, Санкт-Петербург, 2016-2020 гг (случаев на 100 тыс чел)

Таблица 4. Численность предприятий, оказывающих услуги лабораторной диагностики, Санкт-Петербург, 2020 г

Таблица 5. Численность частных лабораторий, Санкт-Петербург, 2020 г

Таблица 6. Численность лабораторий в государственных и муниципальных медицинских учреждениях, Санкт-Петербург, 2020 г

Таблица 7. Численность медицинского персонала лабораторной диагностики, Санкт-Петербург, 2016-2020 гг (чел, %)

Таблица 8. Численность медицинского персонала лабораторной диагностики по медицинской квалификации, Санкт-Петербург, 2016-2020 гг (чел)

Таблица 9. Фонд начисленной заработной платы медицинского персонала лабораторной диагностики, Санкт-Петербург, 2016-2020 гг (млрд руб, %)

Таблица 10. Средняя заработная плата медицинского персонала лабораторной диагностики, Санкт-Петербург, 2016-2020 гг (тыс руб в год, %)

Таблица 11. Рейтинг учреждений отрасли лабораторной диагностики по выручке от продаж, Санкт-Петербург, 2019 г (млн руб)

Таблица 12. Рейтинг учреждений отрасли лабораторной диагностики по прибыли от продаж, Санкт-Петербург, 2019 г (млн руб)

Таблица 13. Рейтинг учреждений отрасли лабораторной диагностики по себестоимости, Санкт-Петербург, 2019 г (млн руб)

Таблица 14. Рейтинг учреждений отрасли лабораторной диагностики по коммерческим расходам, Санкт-Петербург, 2019 г (млн руб)

Таблица 15. Рейтинг учреждений отрасли лабораторной диагностики по основным средствам, Санкт-Петербург, 2019 г (млн руб)

Таблица 16. Рейтинг учреждений отрасли лабораторной диагностики по рентабельности продаж, Санкт-Петербург, 2019 г (%)

Таблица 17. Численность потребителей услуг лабораторной диагностики, Санкт-Петербург, 2016-2020 гг (млн чел, %)

Таблица 18. Прогноз численности потребителей услуг лабораторной диагностики, Санкт-Петербург, 2021-2025 гг (млн чел, %)

Таблица 19. Численность потребителей услуг лабораторной диагностики по секторам рынка: коммерческий, ОМС, Санкт-Петербург, 2016-2020 гг (млн чел)

Таблица 20. Прогноз численности потребителей услуг лабораторной диагностики по секторам рынка: коммерческий, ОМС, Санкт-Петербург, 2021-2025 гг (млн чел)

Таблица 21. Среднее число лабораторных исследований на одного потребителя, Санкт-Петербург, 2016-2020 гг

Таблица 22. Прогноз среднего числа лабораторных исследований на одного потребителя, Санкт-Петербург, 2021-2025 гг

Таблица 23. Среднее число лабораторных исследований на одного потребителя по секторам рынка: коммерческий, ОМС, Санкт-Петербург, 2016-2020 гг

Таблица 24. Прогноз среднего числа лабораторных исследований на одного потребителя по секторам рынка: коммерческий, ОМС, Санкт-Петербург, 2021-2025 гг

Таблица 25. Средние годовые затраты на услуги лабораторной диагностики на 1 потребителя, Санкт-Петербург, 2016-2020 гг (тыс руб, %)

Таблица 26. Прогноз средних годовых затрат на услуги лабораторной диагностики на 1 потребителя, Санкт-Петербург, 2021-2025 гг (тыс руб, %)

Таблица 27. Средние годовые затраты потребителя на услуги лабораторной диагностики по секторам рынка: коммерческий, ОМС, Санкт-Петербург, 2016-2020 гг (тыс руб)

Таблица 28. Прогноз средних годовых затрат потребителя на услуги лабораторной диагностики по секторам рынка: коммерческий, ОМС, Санкт-Петербург, 2021-2025 гг (тыс руб)

Таблица 29. Численность проведенных лабораторных исследований, Санкт-Петербург, 2016-2020 гг (млн, %)

Таблица 30. Прогноз численности проведенных лабораторных исследований, Санкт-Петербург, 2021-2025 гг (млн, %)

Таблица 31. Численность проведенных лабораторных исследований, направленных на выявление коронавируса, Санкт-Петербург, 2020 г (млн)

Таблица 32. Прогноз численности проведенных лабораторных исследований, направленных на выявление коронавируса, Санкт-Петербург, 2021-2025 гг (млн, %)

Таблица 33. Численность проведенных лабораторных исследований по секторам: коммерческий, ОМС, Санкт-Петербург, 2016-2020 гг (млн)

Таблица 34. Прогноз численности проведенных лабораторных исследований по секторам: коммерческий, ОМС, Санкт-Петербург, 2021-2025 гг (млн)

Таблица 35. Оборот рынка лабораторной диагностики, Санкт-Петербург, 2016-2020 гг (млрд руб, %)

Таблица 36. Прогноз оборота рынка лабораторной диагностики, Санкт-Петербург, 2021-2025 гг (млрд руб, %)

Таблица 37. Стоимость проведенных лабораторных исследований, направленных на выявление коронавируса, Санкт-Петербург, 2020 г (млрд руб)

Таблица 38. Прогноз стоимости проведенных лабораторных исследований, направленных на выявление коронавируса, Санкт-Петербург, 2021-2025 гг (млрд руб, %)

Таблица 39. Оборот рынка лабораторной диагностики по секторам коммерческий, ОМС, Санкт-Петербург, 2016-2020 гг (млрд руб)

Таблица 40. Прогноз оборота рынка лабораторной диагностики по секторам: коммерческий, ОМС, Санкт-Петербург, 2021-2025 гг (млрд руб)

Таблица 41. Средняя цена услуг лабораторной диагностики, Санкт-Петербург, 2016-2020 гг (руб, %)

Таблица 42. Прогноз средней цены услуг лабораторной диагностики, Санкт-Петербург, 2021-2025 гг (руб, %)

Таблица 43. Средняя цена услуг лабораторной диагностики, направленных на выявление коронавируса, Санкт-Петербург, 2020 г (руб)

Таблица 44. Прогноз средней цены услуг лабораторной диагностики, направленных на выявление коронавируса, Санкт-Петербург, 2021-2025 гг (руб, %)

Таблица 45. Средняя цена услуг лабораторной диагностики по секторам: коммерческий, ОМС, Санкт-Петербург, 2016-2020 гг (руб)

Таблица 46. Прогноз средней цены услуг лабораторной диагностики по секторам: коммерческий, ОМС, Санкт-Петербург, 2021-2025 гг (руб)

Таблица 47. Выручка от продаж, Санкт-Петербург, 2016-2020 гг (млрд руб, %)

Таблица 48. Коммерческие и управленческие расходы, Санкт-Петербург, 2016-2020 гг (млрд руб, %)

Таблица 49. Себестоимость, Санкт-Петербург, 2016-2020 гг (млрд руб, %)

Таблица 50. Прибыль от продаж, Санкт-Петербург, 2016-2020 гг (млрд руб, %)

Таблица 51. Экономическая эффективность, Санкт-Петербург, 2016- 2020 гг (%, раз, сут дн)

Таблица 52. Инвестиции в отрасль, Санкт-Петербург, 2016-2020 гг (млн руб)

Анализ рынка лабораторной диагностики в России в 2019-2023 гг, прогноз на 2024-2028 гг

BusinesStat

134 400 ₽

Анализ рынка лабораторной диагностики в России в 2019-2023 гг, прогноз на 2024-2028 гг

BusinesStat

134 400 ₽

Анализ рынка лабораторной диагностики в Таджикистане в 2018-2022 гг, прогноз на 2023-2027 гг

BusinesStat

90 000 ₽

Анализ рынка лабораторной диагностики в Таджикистане в 2018-2022 гг, прогноз на 2023-2027 гг

BusinesStat

90 000 ₽

Анализ рынка лабораторной диагностики в Узбекистане в 2018-2022 гг, прогноз на 2023-2027 гг

BusinesStat

120 000 ₽

Анализ рынка лабораторной диагностики в Узбекистане в 2018-2022 гг, прогноз на 2023-2027 гг

BusinesStat

120 000 ₽

Бизнес-план диагностического центра (с финансовой моделью)

АМИКО Консалтинг Групп

39 000 ₽

Бизнес-план диагностического центра (с финансовой моделью)

АМИКО Консалтинг Групп

39 000 ₽

Статья, 8 июля 2025

BusinesStat

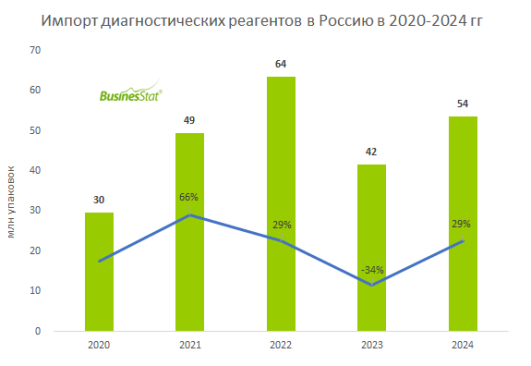

В 2024 г импорт реагентов для медицинских лабораторий в Россию вырос на 29% с 42 до 54 млн упаковок.

Cокращение поставок реагентов из Европы компенсируется ростом импорта из азиатских стран.

Статья, 8 июля 2025

BusinesStat

В 2024 г импорт реагентов для медицинских лабораторий в Россию вырос на 29% с 42 до 54 млн упаковок.

Cокращение поставок реагентов из Европы компенсируется ростом импорта из азиатских стран.

По данным "Анализа рынка диагностических реагентов в России", подготовленного BusinesStat в 2025 г, в 2024 г импорт реагентов для медицинских лабораторий в страну вырос на 29% с 42 до 54 млн упаковок.

Статья, 19 мая 2025

BusinesStat

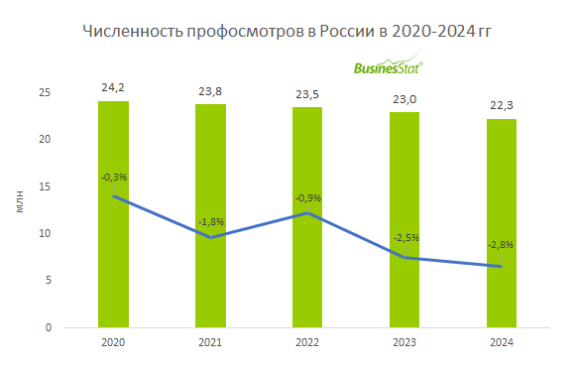

За 2020-2024 гг численность обязательных медицинских осмотров, законодательно предусмотренных для отдельных видов профессиональной деятельности в России, снизилась на 8%: с 24,2 до 22,3 млн.

Сокращению способствует уменьшение числа работников, подлежащих обязательным медицинским осмотрам.

Статья, 19 мая 2025

BusinesStat

За 2020-2024 гг численность обязательных медицинских осмотров, законодательно предусмотренных для отдельных видов профессиональной деятельности в России, снизилась на 8%: с 24,2 до 22,3 млн.

Сокращению способствует уменьшение числа работников, подлежащих обязательным медицинским осмотрам.

По данным «Анализа рынка профосмотров в России», подготовленного BusinesStat в 2025 г, за 2020-2024 гг численность обязательных медицинских осмотров, законодательно предусмотренных для отдельных видов профессиональной деятельности в России, снизилась на 8%: с 24,2 до 22,3 млн.

Статья, 15 ноября 2024

BusinesStat

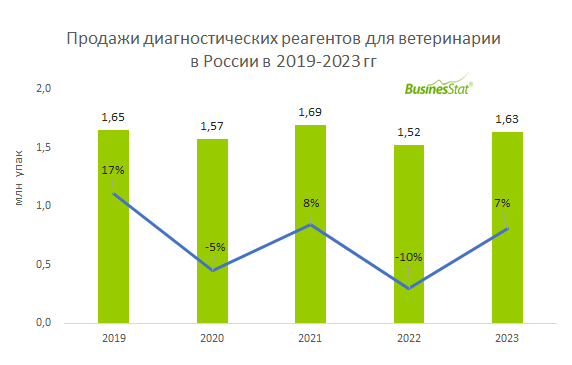

В 2023 г продажи диагностических реагентов для ветеринарии в России выросли на 7%: с 1,52 до 1,63 млн упаковок.

За 2023 год в стране было зафиксировано 75 вспышек птичьего гриппа, 92 вспышки африканской чумы свиней.

Статья, 15 ноября 2024

BusinesStat

В 2023 г продажи диагностических реагентов для ветеринарии в России выросли на 7%: с 1,52 до 1,63 млн упаковок.

За 2023 год в стране было зафиксировано 75 вспышек птичьего гриппа, 92 вспышки африканской чумы свиней.

По данным "Анализа рынка диагностических реагентов для ветеринарии в России", подготовленного BusinesStat в 2024 г, в 2023 г их продажи в стране выросли на 7%: с 1,52 до 1,63 млн упаковок. Рынок начал восстанавливаться после спада продаж в 2022 г на фоне снижения доступности импортной продукции и активного роста цен на импортные реагенты из-за санкционных ограничений.