Адаптация данного бизнес-плана возможна под любой проект на территории России, Украины и стран СНГ.

К данному бизнес-плану прилагается финансовая модель в отдельном файле, которая позволяет с легкостью выстроить новый финансовый план методом ввода соответствующих данных

***

Идея проекта: строительство завода по производству кусочка яблока из яблок некондиции.

Продукция:

Рыночная ситуация:

1. В 2020 году валовой сбор семечковых культур в хозяйствах всех категорий составил *** тыс. тонн, что на *** % больше, чем в 2019 году и на ***% – уровня 2016 года. Лидерами по валовому сбору семечковых культур (яблоня, груша, айва) в хозяйствах всех категорий выступают СКФО – *** тыс. тонн (***%) и ЮФО – *** тыс. тонн (***%).

2. В 2016-2020 годах предложение яблок в России выросло на ***%: с *** тыс. тонн до *** тыс. тонн. В 2021-2025 годах ожидается рост показателя за счет увеличения валового сбора. В 2025 году предложение яблок в России достигнет *** тыс. тонн, что превысит уровень 2021 года на ***%.

3. Максимальная потребность в сырье, исходя из производственной мощности проекта, составляет *** тонн в год (при режиме работы в три смены). Таким образом, проект полностью покрывает потребность в сырье и имеет запас ресурсов в размере *** тонн, что позволит закупать сырье по низкой цене.

4. Импорт яблочного кусочка в настоящее время отмечается на достаточно высоком уровне ввиду отсутствия отечественного производителя, а спрос на данную продукцию постоянно растет. В 2020 году в Россию было импортировано *** тонны сушеных яблок на сумму *** млн. $. Производственные мощности проекта дают возможность покрыть ***% импорта сушеных яблок в Россию.

5. *** и *** являются перспективными для реализации продукции проекта.

Финансовые показатели проекта:

|

Показатель |

Ед. изм. |

Значение |

|

Необходимые инвестиции |

тыс. руб. |

148 346 |

|

NPV |

тыс. руб. |

*** |

|

Индекс прибыльности (PI) |

раз |

1,27 |

|

IRR |

% |

*** |

|

Срок окупаемости |

мес. |

31 |

|

Дисконтированный срок окупаемости |

мес. |

*** |

Выдержки из исследования

Анализ рынка яблок в России

Свыше ***% семечковых культур, выращиваемых в РФ – это яблоки. На прочие семечковые культуры (груши и айву) приходится менее *** % сборов.

В 2020 году валовой сбор семечковых культур в хозяйствах всех категорий составил *** тыс. тонн, что на *** % больше, чем в 2019 году и на ***% – уровня 2016 года.

Диаграмма 1. Валовой сбор семечковых культур (яблоня, груша, айва) в хозяйствах всех категорий, Россия, 2016-2020 гг., тыс. тонн

***

В 2016-2020 годах предложение яблок в России выросло на ***%: с *** тыс. тонн до *** тыс. тонн. Основное влияние на уровень предложения яблок в стране оказывал объем валового сбора, который зависит от погодных условий.

Объём яблок, предложенный к продаже в стране, равен сумме складских остатков яблок на начало года и яблок, которые были произведены внутри страны и завезены в Россию в течение года.

Диаграмма 2. Объем предложения яблок, Россия, 2016-2020 гг., тыс. тонн

***

По прогнозам, в 2021 году предложение яблок на российском рынке восстановится до *** тыс. тонн. В 2021-2025 годах ожидается рост показателя за счет увеличения валового сбора. В 2025 году предложение яблок в России достигнет *** тыс. тонн, что превысит уровень 2021 года на ***%.

Диаграмма 3. Прогноз объемов предложения яблок, Россия, 2021-2025 гг., тыс. тонн

***

По оценке Плодоовощного союза России, самообеспеченность России яблоками составляет только ***%, если исходить из рекомендованных норм потребления данных плодов российскими медиками. Если же равняться на норму потребления, рекомендованную в Европе и США, которая составляет 100 кг на человека в год, то Россия обеспечена лишь на ***%.

За последние семь лет российские садоводы нарастили производство товарного яблока и ежегодно продолжают увеличивать объемы, закладывая по *** тыс. га интенсивных садов. В Минсельхозе РФ ставят задачу заложить еще *** тыс. га садов максимум в ближайшие пять лет. Такая площадь садов позволит полностью обеспечить население страны яблоками. В современных интенсивных садах производится ***% товарных плодов и ***% технических, которые идут на переработку.

Лидерами по валовому сбору семечковых культур (яблоня, груша, айва) в хозяйствах всех категорий выступают СКФО – *** тыс. тонн (***%) и ЮФО – *** тыс. тонн (***%).

Диаграмма 4. Структура валового сбора семечковых культур (яблоня, груша, айва) в хозяйствах всех категорий, Россия, 2020 г., тыс. тонн

***

Сырье в рамках реализации проекта (яблоки – не кондиция) планируется приобретать непосредственно в регионе размещения производства у сельскохозяйственных предприятий и частных лиц.

Таблица 1. Расчет ресурса сырья в рамках реализации проекта

***

Максимальная потребность в сырье, исходя из производственной мощности проекта, составляет *** тонн в год (при режиме работы в три смены). Таким образом, проект полностью покрывает потребность в сырье и имеет запас ресурсов в размере *** тонн, что позволит закупать сырье по низкой цене.

Мировые и российские тренды в переработке плодов

По данным исследования, в целом в мире перерабатывается около трети овощей и фруктов. Например, в США перерабатывается до ***%, в ЕС – около ***%, во Франции – ***%, в Швеции – около ***%, в Белоруссии – ***%. В России, по разным оценкам перерабатывается ***% собранных овощей и фруктов.

Самыми популярными способами переработки в мире являются заморозка (***%), консервирование (***%) и сушка (***%). Однако в последние годы ситуация меняется – спрос на консервированные овощи и фрукты постоянно снижается (за последние 10 лет на ***%), особенно на консервирование с помощью уксуса или сахара. С другой стороны, рынок заморозки вырос примерно на 10% за аналогичный период.

Структура переработки овощей и фруктов в России несколько другая: ***% – пюре, ***% – консервация, соки, нектары и напитки – ***%, заморозка – ***%, в том числе ***% продукты, которые были подвержены тепловой обработке с дальнейшей заморозкой. Нарезка составляет ***%.

Диаграмма 5. Структура переработки овощей и фруктов, Россия, %

***

По оценкам аналитиков, треть сырья для российской перерабатывающей промышленности импортируется из-за рубежа. Иными словами, в России слабая собственная сырьевая база. Темпы роста производства сырья пока недостаточны для промышленности. Уровень импорта (***%). Импорт переработанных томатов составил ***%, картофеля – ***%, цитрусовых – ***%, яблок – ***%.

Импорт яблочного кусочка в настоящее время отмечается на достаточно высоком уровне ввиду отсутствия отечественного производителя, а спрос на данную продукцию постоянно растет. Во всём мире в настоящее время яблочный кусочек добавляют в детское питание, молочные продукты, каши, кондитерские изделия, питательные батончики, мюсли, компотные смеси и т.д.

Импортозамещение

Одним из заданий проекта является импортозамещение сушенных яблок для нужд пищевой промышленности. Ниже проведен анализ импорта в Россию в 2020 году сушеных яблок (ТНВЭД 0813300000).

В 2020 году в Россию было импортировано *** тонны сушеных яблок на сумму $*** млн. Импортерами выступают 11 стран: Армения, Азербайджан, Беларусь, Грузия, Казахстан, Китай, Кыргызстан, Молдова, Таджикистан, Турция и Узбекистан.

Лидером по поставкам является Китай – ***% (*** тонны). Также ***% (***тонн) приходится на Турцию и ***% (*** тонны) – на Беларусь. Поставки из других являются незначительными. В денежном выражении на эти три страны приходится ***% всего объема поставок (*** млн. $)

Диаграмма 6. Структура импорта сушеных яблок в натуральном выражении, Россия, 2020 г., %

***

Наибольшее количество сушеного яблока было импортировано в СЗФО – ***% (*** тонны) и ЦФО – ***% (*** тонны). Данные федеральные округи являются перспективными для реализации продукции проекта.

Диаграмма 7. Структура импорта сушеных яблок в натуральном выражении по федеральным округам, Россия, 2020 г., %

***

Производственные мощности проекта дают возможность покрыть ***% импорта сушеных яблок в Россию.

|

Перечень таблиц, диаграмм, рисунков |

4 |

|

Резюме проекта |

6 |

|

Раздел 1. Описание проекта |

8 |

|

1.1. Идея проекта |

8 |

|

1.2. Продукция проекта |

9 |

|

Раздел 2. Анализ рынка |

12 |

|

2.1. Анализ рынка яблок в России |

12 |

|

2.2. Мировые и российские тренды в переработке плодов |

15 |

|

2.3. Импортозамещение |

17 |

|

2.4. Факторы в России, влияющие на развитие проекта |

18 |

|

2.4.1. ВВП |

18 |

|

2.4.2. Цены на ресурсы |

19 |

|

2.4.3. Оплата труда |

20 |

|

2.4.4. Развитие сельского хозяйства |

21 |

|

Выводы |

22 |

|

Раздел 3. Конкурентное окружение |

23 |

|

Раздел 4. Маркетинговый план |

25 |

|

4.1. Анализ каналов маркетинговых коммуникаций |

25 |

|

4.2. SEO и контекстная реклама |

26 |

|

4.3. Бюджет на маркетинговые инициативы |

28 |

|

Раздел 5. Организационно-производственный план |

30 |

|

5.1. Производственный и связанные процессы |

30 |

|

5.2. Здания и сооружения |

31 |

|

5.3. Оборудование |

35 |

|

5.4. Персонал |

45 |

|

Раздел 6. Финансовый план |

46 |

|

6.1. Допущения, принятые для расчета финансовой модели |

46 |

|

6.2. Сезонность |

49 |

|

6.3. Цены |

50 |

|

6.4. Объемы реализации |

51 |

|

6.5. Выручка |

51 |

|

6.6. Персонал |

53 |

|

6.7. Затраты |

54 |

|

6.8. Налоги |

56 |

|

6.9. СОК |

56 |

|

6.10. Инвестиции |

58 |

|

6.11. Капитальные вложения |

58 |

|

6.12. Амортизация |

59 |

|

6.13. Отчет о прибыли и убытках |

60 |

|

6.14. Отчет о движении денежных средств |

62 |

|

6.15. Баланс |

64 |

|

6.16. Расчет ставки дисконтирования по методу WACC |

66 |

|

6.17. Показатели экономической эффективности |

67 |

|

Раздел 7. Анализ рисков проекта |

72 |

|

7.1. Анализ чувствительности |

72 |

|

7.2. Анализ безубыточности |

81 |

|

ИНФОРМАЦИЯ О КОМПАНИИ «VTSConsulting» |

84 |

|

Диаграммы |

|

|

Диаграмма 1. Валовой сбор семечковых культур (яблоня, груша, айва) в хозяйствах всех категорий, Россия, 2016-2020 гг., тыс. тонн |

12 |

|

Диаграмма 2. Объем предложения яблок, Россия, 2016-2020 гг., тыс. тонн |

13 |

|

Диаграмма 3. Прогноз объемов предложения яблок, Россия, 2021-2025 гг., тыс. тонн |

13 |

|

Диаграмма 4. Структура валового сбора семечковых культур (яблоня, груша, айва) в хозяйствах всех категорий, Россия, 2020 г., тыс. тонн |

14 |

|

Диаграмма 5. Структура переработки овощей и фруктов, Россия, % |

16 |

|

Диаграмма 6. Структура импорта сушеных яблок в натуральном выражении, Россия, 2020 г., % |

17 |

|

Диаграмма 7. Структура импорта сушеных яблок в натуральном выражении по федеральным округам, Россия, 2020 г., % |

18 |

|

Диаграмма 8. Ценовая политика, руб./кг |

24 |

|

|

|

|

Рисунки |

|

|

Рисунок 1. Продукция проекта |

11 |

|

Рисунок 2. Структура используемых каналов маркетинговых коммуникаций |

26 |

|

Рисунок 3. Производственный цикл |

30 |

|

Рисунок 4. Упаковка готовой продукции |

31 |

|

Рисунок 5. Производственное сооружение |

32 |

|

Рисунок 6. Производственная линия |

35 |

|

Рисунок 7. Мойка щеточная |

36 |

|

Рисунок 8. Автоподатчик ORN8 для яблок |

37 |

|

Рисунок 9. Автоматическая машина для удаления кожуры и сердцевины с яблок |

38 |

|

Рисунок 10. Ленточный конвейер для продукта |

39 |

|

Рисунок 12. Инспекционный конвейер |

40 |

|

Рисунок 12. Ленточный конвейер для отходов |

41 |

|

Рисунок 13. Элеваторная лента для подачи продукта на резку |

41 |

|

Рисунок 14. Машина KUJ-7 для нарезания кубиков, палочек и полосок |

42 |

|

Рисунок 15. Линия сушки |

44 |

|

Таблица 1. Ассортимент продукции |

9 |

|

Таблица 2. Минимальная калибровка кусочков |

10 |

|

Таблица 3. Расчет ресурса сырья в рамках реализации проекта |

15 |

|

Таблица 4. Профиль конкурентного проекта ООО «Ягоды Сибири» |

24 |

|

Таблица 5. Основные каналы маркетинговых коммуникаций |

25 |

|

Таблица 6. Оценочная стоимость маркетинговых мероприятий |

28 |

|

Таблица 7. Технические характеристики производственного сооружения |

31 |

|

Таблица 8. Стоимость производственного сооружения |

34 |

|

Таблица 9. Штат персонала |

45 |

Анализ рынка свежих яблок в РФ, текущее состояние и прогноз по 2030 г.

ROIF EXPERT

94 200 ₽

Анализ рынка свежих яблок в РФ, текущее состояние и прогноз по 2030 г.

ROIF EXPERT

94 200 ₽

Маркетинговое исследование рынка фасованных орехов и сухофруктов в РФ, 2024 г.

АИПР (Агентство исследований промышленных и потребительских рынков)

120 000 ₽

Маркетинговое исследование рынка фасованных орехов и сухофруктов в РФ, 2024 г.

АИПР (Агентство исследований промышленных и потребительских рынков)

120 000 ₽

Анализ рынка сухофруктов в России в 2019-2023 гг, прогноз на 2024-2028 гг

BusinesStat

104 000 ₽

Анализ рынка сухофруктов в России в 2019-2023 гг, прогноз на 2024-2028 гг

BusinesStat

104 000 ₽

Анализ розничных цен на сухофрукты 2024: динамика в рознице и инфляция 2007 – май 2024. Россия, федеральные округа, регионы

Экспресс-Обзор

55 000 ₽

Анализ розничных цен на сухофрукты 2024: динамика в рознице и инфляция 2007 – май 2024. Россия, федеральные округа, регионы

Экспресс-Обзор

55 000 ₽

Статья, 29 января 2026

BusinesStat

За 2021-2025 гг продажи ювелирных изделий в России увеличились на 21%: с 73 до 89 млн шт.

Особенно активно росли продажи серебряных украшений.

Статья, 29 января 2026

BusinesStat

За 2021-2025 гг продажи ювелирных изделий в России увеличились на 21%: с 73 до 89 млн шт.

Особенно активно росли продажи серебряных украшений.

По данным «Анализа рынка ювелирных изделий в России», подготовленного BusinesStat в 2026 г, за 2021-2025 гг их продажи в стране увеличились на 21%: с 73 до 89 млн шт.

Статья, 29 января 2026

SYNOPSIS consulting&research

В 2025 г цена на общий анализ крови в России выросла на 10%

Средняя потребительская цена на Общий анализ крови в РФ на конец 2025 г составила 574,1 руб

Статья, 29 января 2026

SYNOPSIS consulting&research

В 2025 г цена на общий анализ крови в России выросла на 10%

Средняя потребительская цена на Общий анализ крови в РФ на конец 2025 г составила 574,1 руб

По данным Бизнес-плана Медицинской Лаборатории, разработанного SYNOPSIS, средняя потребительская цена на Общий анализ крови в РФ на конец 2025 г составила 574,1 руб, что больше, чем годом ранее на 10,0%.

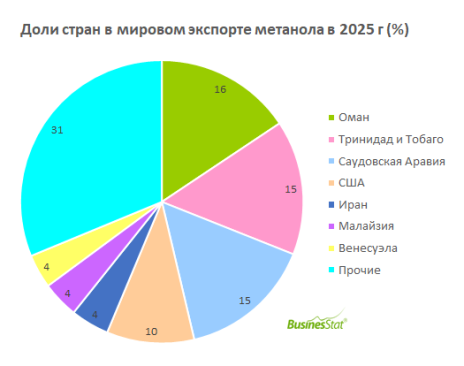

Статья, 28 января 2026

BusinesStat

В 2025 г объём мирового экспорта метанола составил 33 млн т.

Более 45% поставок обеспечивают Оман, Тринидад и Тобаго и Саудовская Аравия.

Статья, 28 января 2026

BusinesStat

В 2025 г объём мирового экспорта метанола составил 33 млн т.

Более 45% поставок обеспечивают Оман, Тринидад и Тобаго и Саудовская Аравия.

По данным «Анализа мирового рынка метанола», подготовленного BusinesStat в 2026 г, в 2025 г совокупный объём мирового экспорта метанола составил 33 млн т. Более 45% этих поставок обеспечила тройка стран-лидеров. Крупнейшим экспортёром стал Оман (16% мирового объёма), чьи мощности, такие как завод компании Oman Methanol Company (OMC), контролируемой консорциумом Proman и Consolidated Energy, традиционно ориентированы на рынки Азии. Вслед за ним с минимальным отрывом расположились Тринидад и Тобаго (15%) и Саудовская Аравия (15%).