Срок предоставления отчета 10 рабочих дней. Исследование продается с обновлением.

Настоящее исследование представляет собой маркетинговый анализ рынка инъекционной косметологии в Москве и Московской области. Аналитиками компании составлен прогноз развития рынка до 2026 г.

Период исследования: 2017-2021 гг.

Объект исследования: рынок инъекционной косметологии

Предмет исследования: объем рынка, тенденции рынка инъекционной косметологии, факторы, влияющие на рынок, основные конкуренты, потребительские цены, отраслевые финансово-экономические показатели, оценка инвестиционной привлекательности, прогноз развития рынка.

Цель исследования: анализ и прогноз развития рынка инъекционной косметологии

Задачи исследования:

Основные блоки исследования:

Источники информации:

Методы:

Часть 1. Обзор рынка инъекционной косметологии в Москве и Московской области

1.1. Определение и характеристики рынка инъекционной косметологии

1.2. Динамика объема рынка инъекционной косметологии в Москве и Московской области, 2017-2021 гг.

1.3. Структура рынка по видам оказываемых услуг

1.4. Оценка текущих тенденций и перспектив развития исследуемого рынка

1.5. Оценка факторов, влияющих на рынок

1.6. Анализ отраслевых показателей финансово-экономической деятельности

Часть 2. Конкурентный анализ на рынке инъекционной косметологии в Москве и Московской области

2.1. Крупнейшие игроки на рынке

2.2. Доли на рынке крупнейших конкурентов

2.3. Профили основных игроков

Часть 3. Анализ потребления инъекционной косметологии

3.1. Оценка объема потребления инъекционной косметологии на душу населения

3.2. Насыщенность рынка и предполагаемый потенциал рынка в Москве и Московской области

3.3. Описание потребительских предпочтений

3.4. Ценовой анализ

Часть 4. Оценка факторов инвестиционной привлекательности рынка

Часть 5. Прогноз развития рынка инъекционной косметологии до 2026 года

Часть 6. Выводы о перспективности создания предприятий в исследуемой области и рекомендации действующим операторам рынка

Диаграмма 1. Динамика объема рынка инъекционной косметологии в Москве и Московской области, 2017-2021 гг.

Диаграмма 2. Структура рынка по видам оказываемых услуг, %

Диаграмма 3. Динамика ВРП Москвы, 2014-2021 гг., % к предыдущему году

Диаграмма 4. Помесячная динамика курса доллара США по отношению к рублю, 2017-2021 гг., руб. за 1 доллар США

Диаграмма 5. Динамика численности населения Москвы и Московской области, на 01 янв. 2014-2021 гг.

Диаграмма 6. Динамика реальных доходов населения Москвы, 2017-2021 гг.

Диаграмма 7. Рентабельность прибыли до налогообложения (прибыли отчетного периода) в сфере инъекционной косметологии в сравнении со всеми отраслями экономики Москвы, 2017-2021 гг., %

Диаграмма 8. Текущая ликвидность (общее покрытие) по отрасли инъекционной косметологии за 2017-2021 гг., раз

Диаграмма 9. Деловая активность (средний срок оборота дебиторской задолженности) в сфере инъекционной косметологии, за 2017-2021 гг., сут. дн.

Диаграмма 10. Финансовая устойчивость (обеспеченность собственными оборотными средствами) в сфере инъекционной косметологии, в сравнении со всеми отраслями экономики Москвы, 2017-2021 гг., %

Диаграмма 11. Доли крупнейших конкурентов на рынке инъекционной косметологии в Москве и Московской области, 2021 г.

Диаграмма 12. Динамика совокупного объема выручки крупнейших операторов рынка инъекционной косметологии (ТОП-5) в Москве и Московской области, 2017-2021 гг.

Диаграмма 13. Объем потребления инъекционной косметологии на душу населения в Москве и Московской области, 2017-2021 гг., руб./чел.

Диаграмма 14. Прогноз объема рынка инъекционной косметологии в Москве и Московской области, 2022-2026 гг.

Таблица 1. STEP-анализ факторов, влияющих на рынок инъекционной косметологии в Москве и Московской области

Таблица 2. Валовая рентабельность отрасли инъекционной косметологии в сравнении со всеми отраслями экономики Москвы, 2017-2021 гг., %

Таблица 3. Абсолютная ликвидность отрасли инъекционной косметологии в сравнении со всеми отраслями экономики Москвы, 2017-2021 гг., раз

Таблица 4. Основные компании-участники рынка инъекционной косметологии в Москве и Московской области, 2021 г.

Таблица 5. Основная информация об участнике №1 рынка инъекционной косметологии

Таблица 6. Основная информация об участнике №2 рынка инъекционной косметологии

Таблица 7. Основная информация об участнике №3 рынка инъекционной косметологии

Таблица 8. Основная информация об участнике №4 рынка инъекционной косметологии

Таблица 9. Основная информация об участнике №5 рынка инъекционной косметологии

Таблица 10. Индексы потребительских цен на рынке инъекционной косметологии в Центральном ФО в 2017-2022 гг. (доступный период), %

Таблица 11. Средние цены на рынке инъекционной косметологии в Центральном ФО

Таблица 12. Оценка факторов инвестиционной привлекательности рынка инъекционной косметологии

Анализ рынка косметологии в России в 2018-2022 гг, прогноз на 2023-2027 гг

BusinesStat

100 000 ₽

Анализ рынка косметологии в России в 2018-2022 гг, прогноз на 2023-2027 гг

BusinesStat

100 000 ₽

Анализ рынка химического пилинга в России - 2022 год

DISCOVERY Research Group

80 000 ₽

Анализ рынка химического пилинга в России - 2022 год

DISCOVERY Research Group

80 000 ₽

Маркетинговое исследование рынка биоревитализантов в России 2018-2022 гг., с прогнозом до 2027 г. Анализ отрасли в текущей экономической ситуации

Компания Гидмаркет

99 000 ₽

Маркетинговое исследование рынка биоревитализантов в России 2018-2022 гг., с прогнозом до 2027 г. Анализ отрасли в текущей экономической ситуации

Компания Гидмаркет

99 000 ₽

Маркетинговое исследование рынка филлеров в России 2018-2022 гг., с прогнозом до 2027 г. Анализ отрасли в текущей экономической ситуации

Компания Гидмаркет

99 000 ₽

Маркетинговое исследование рынка филлеров в России 2018-2022 гг., с прогнозом до 2027 г. Анализ отрасли в текущей экономической ситуации

Компания Гидмаркет

99 000 ₽

Статья, 20 июня 2024

Компания Гидмаркет

Рынок препаратов для инъекционной косметологии в России демонстрирует волнообразную динамику

В 2023 году отмечается увеличение объема рынка препаратов инъекционной косметологии на 8,2%

Статья, 20 июня 2024

Компания Гидмаркет

Рынок препаратов для инъекционной косметологии в России демонстрирует волнообразную динамику

В 2023 году отмечается увеличение объема рынка препаратов инъекционной косметологии на 8,2%

За последние несколько лет рынок препаратов для инъекционной

косметологии в России значительно изменился.

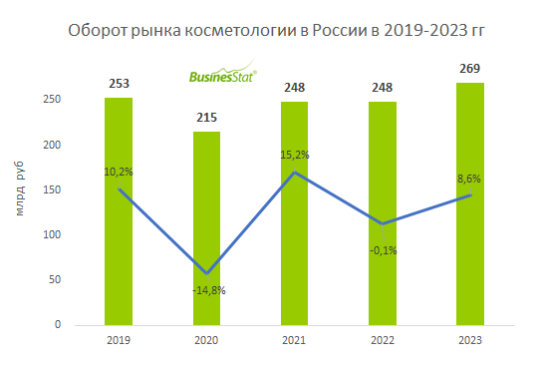

Статья, 5 июня 2024

BusinesStat

Оборот рынка косметологии в России в 2023 г увеличился на 8,6% и составил 269 млрд руб.

При этом многие клиники старались ограничивать рост цен с целью удержать постоянных пациентов и привлечь новых.

Статья, 5 июня 2024

BusinesStat

Оборот рынка косметологии в России в 2023 г увеличился на 8,6% и составил 269 млрд руб.

При этом многие клиники старались ограничивать рост цен с целью удержать постоянных пациентов и привлечь новых.

По данным «Анализа рынка косметологии в России», подготовленного BusinesStat в 2024 г, оборот этого рынка в стране в 2023 г увеличился на 8,6% и составил 269 млрд руб. При этом за пятилетний период показатель возрос менее значительно, всего на 6,6%. Это связано с тем, что в последние годы оборот рынка косметологии демонстрировал разнонаправленную динамику.

Статья, 13 декабря 2023

Компания Гидмаркет

Объем рынка ЖКХ в Москве и Московской области вырос на 4% в 2022 году

Объем рынка ЖКХ Москвы и Московской области показал рост, увеличившись до 1511 млрд рублей.

Статья, 13 декабря 2023

Компания Гидмаркет

Объем рынка ЖКХ в Москве и Московской области вырос на 4% в 2022 году

Объем рынка ЖКХ Москвы и Московской области показал рост, увеличившись до 1511 млрд рублей.

По подсчетам аналитиков, сделанным на основе информации Росстата, экспертных мнений и рыночных операторов, объем рынка жилищно-коммунального хозяйства в 2022 году составил 1511.3 миллиардов рублей, что на 4% больше, чем в 2021 году.

В течение всего исследуемого периода наблюдалось постоянное увеличение объема рынка ЖКХ, выраженное в денежных единицах, без учета инфляции.