В аналитическом отчете выполнена оценка потребительских предпочтений относительно цвета и крепости пива, а также выявлению отношения к возможным мерам по ограничению потребления пива среди двух различных групп потребителей: тех, кто покупает пиво, и тех, кто его не покупает.

Отдельный раздел исследования посвящён анализу ведущих пивных брендов, представленных на российском рынке. Всего в было проанализировано более 30 марок пива, производимых ведущими игроками рынка. В исследовании представлены рейтинги наиболее узнаваемых и наиболее покупаемых пивных брендов по России в целом, а также в разрезе по крупнейшим регионам. Помимо этого, выделены и проанализированы социально-демографические характеристики покупателей наиболее популярных марок пива.

Наконец, отметим, что в отчете подробно анализируются ключевые каналы продаж пива в России, при этом особое внимание уделяется сетевой рознице. Помимо этого, рассматривается потребительская корзина россиян, акцентируется внимание на тех категориях товаров, которые чаще покупают российские потребители пива.

Исследование проведено в октябре-декабре 2011 года.

Объем отчета - 93 слайда.

Отчет содержит 34 таблицы и 76 графиков и диаграмм.

Язык отчета - русский.

Характеристики выборки | 10 |

Потребительское поведение покупателей пива | 23 |

Отношение россиян к мерам, направленным на ограничение розничных продаж пива | 31 |

Анализ популярности мест покупок пива | 34 |

Анализ частоты покупок и затрат на покупки пива | 41 |

Анализ ведущих пивных брендов | 50 |

Региональный аспект потребления пива | 73 |

Рис. 1. Распределение респондентов в зависимости от ПОЛА, % от общего количества опрошенных | 12 |

Рис. 2. Распределение респондентов в зависимости от ВОЗРАСТА, % от общего количества опрошенных | 14 |

Рис. 3. Распределение респондентов в зависимости от уровня их среднемесячного ДОХОДА на ОДНОГО члена семьи, % от общего количества опрошенных | 16 |

Рис. 4. Распределение респондентов в зависимости от их семейного положения, % от общего количества опрошенных | 18 |

Рис. 5. Распределение респондентов по социально-профессиональному статусу, % от общего количества опрошенных | 20 |

Рис. 6. Распределение респондентов по уровню образования, % от общего количества опрошенных | 21 |

Рис. 7. Покупали пиво за последний месяц, % от опрошенных | 24 |

Рис. 8. Доли покупавших пиво за последний месяц в различных городах России, % от опрошенных | 24 |

Рис. 9. Доли покупавших пиво за последний месяц среди респондентов с различным уровнем среднемесячного дохода на члена семьи, % от опрошенных | 25 |

Рис. 10. Доли покупавших пиво за последний месяц среди респондентов с различным уровнем образования, % от опрошенных | 25 |

Рис. 11. Продукты, которые респонденты покупали за последний месяц, % от всех опрошенных | 26 |

Рис. 12. Продукты, которые респонденты покупали за последний месяц, % от респондентов покупавших пиво | 27 |

Рис. 13. Различия в потребительском поведении между респондентами, покупающими пиво, и всеми опрошенными, % | 28 |

Рис. 14. Какое пиво Вы предпочитаете - цвет? (% от респондентов покупавших пиво за последний месяц) | 29 |

Рис. 15. Какое пиво Вы предпочитаете - цвет и крепость? (% от респондентов покупавших пиво за последний месяц) | 30 |

Рис. 16. Различия в отношении к мерам, направленным на ограничение потребления пива, среди потребителей пива и тех, кто его не покупает | 33 |

Рис. 17. Популярные места покупки пива (последняя совершенная покупка), % от респондентов, покупавших пиво за последний месяц | 35 |

Рис. 18. Рейтинг сетевых продуктовых магазинов по их популярности среди покупателей пива, % от опрошенных по России в целом. | 36 |

Рис. 19. Рейтинг сетевых продуктовых магазинов по их популярности среди покупателей пива, % от опрошенных в Москве и Московской обл. | 37 |

Рис. 20. Рейтинг сетевых продуктовых магазинов по их популярности среди покупателей пива, % от опрошенных в Санкт-Петербурге | 38 |

Рис. 21. Рейтинг сетевых продуктовых магазинов по их популярности среди покупателей пива, % от опрошенных в городах-миллионерах России кроме Москвы и Санкт-Петербурга | 39 |

Рис. 22. Рейтинг сетевых продуктовых магазинов по их популярности среди покупателей пива, % от опрошенных в городах России с населением 100 тыс. - 1 млн. чел. | 40 |

Рис. 23. Средняя частота покупок пива среди респондентов различных возрастных групп, раз в неделю | 42 |

Рис. 24. Средняя частота покупок пива среди респондентов, проживающих в различных географических зонах, раз в неделю | 42 |

Рис. 25 . Средняя частота покупок пива для респондентов с различным уровнем среднемесячного дохода на члена семьи , раз в неделю | 43 |

Рис. 26. Средняя частота покупок пива, для респондентов с различным уровнем образования, раз в неделю | 43 |

Рис. 27. Среднее количество покупаемых за 1 раз бутылок среди респондентов различных возрастных групп, шт. | 44 |

Рис. 28. Среднее количество покупаемых за 1 раз бутылок среди респондентов в различных городах России, шт. | 44 |

Рис. 29. Среднее количество покупаемых за 1 раз бутылок респондентами с различным уровнем дохода, шт. | 45 |

Рис. 30. Среднее количество покупаемых за 1 раз бутылок респондентами с различным уровнем образования, шт. | 45 |

Рис. 31. Средние затраты на покупку 1 бутылки пива среди респондентов в различных возрастных категориях, руб. | 46 |

Рис. 32. Средние затраты на покупку 1 бутылки пива среди респондентов в различных городах России, руб. | 46 |

Рис. 33. Средние затраты на покупку 1 бутылки пива респондентов с различным уровнем среднемесячного дохода на члена семьи, руб. | 47 |

Рис. 34. Средние затраты на покупку 1 бутылки пива респондентов с различным уровнем образования, руб. | 47 |

Рис. 35. Средние единовременные затраты на покупку пива для респондентов в различных возрастных категориях, руб. | 48 |

Рис. 36. Средние единовременные затраты на покупку пива среди респондентов в различных городах России, руб. | 48 |

Рис. 37. Средние единовременные затраты на покупку пива для респондентов с различным уровнем среднемесячного дохода на члена семьи, руб. | 49 |

Рис. 38. Средние единовременные затраты на покупку пива для респондентов с различным уровнем образования, руб. | 49 |

Рис. 39. Количество марок пива, покупаемых респондентами (% от респондентов, покупавших пиво за последний месяц) | 51 |

Рис. 40. Среднее количество марок пива, покупаемых респондентами в различных возрастных группах, шт. | 52 |

Рис. 41. Среднее количество марок пива, покупаемых респондентами в различных городах России, шт. | 52 |

Рис. 42. Среднее количество марок пива, покупаемых респондентами с различным уровнем дохода, шт | 53 |

Рис. 43. Среднее количество марок пива, покупаемых респондентами с различным уровнем образования, шт | 53 |

Рис. 44. Карта знания и потребления марок пива, Россия 100 тыс. +, 18-54 лет | 56 |

Рис. 45. Карта знания и потребления марок пива, Россия 100 тыс. +, 18-54 лет | 57 |

Рис. 46. Доля покупателей пива «Балтика» среди респондентов в различных возрастных группах, % от покупавших пиво за последний месяц | 58 |

Рис. 47. Доля покупателей пива «Балтика» в различных городах России, % от покупавших пиво за последний месяц | 58 |

Рис. 48. Доля покупателей пива «Балтика» среди респондентов с различным уровнем среднемесячного дохода на члена семьи, % от покупавших пиво за последний месяц | 59 |

Рис. 49. Доля покупателей пива «Балтика» среди респондентов с различным уровнем образования, % от покупавших пиво за последний месяц | 59 |

Рис. 50. Доля покупателей пива «Tuborg» среди респондентов в различных возрастных группах, % от покупавших пиво за последний месяц | 61 |

Рис. 51. Доля покупателей пива «Tuborg» в различных городах России, % от покупавших пиво за последний месяц | 61 |

Рис. 52. Доля покупателей пива «Tuborg» среди респондентов с различным уровнем среднемесячного дохода на члена семьи, % от покупавших пиво за последний месяц | 62 |

Рис. 53. Доля покупателей пива «Tuborg» среди респондентов с различным уровнем образования, % от покупавших пиво за последний месяц | 62 |

Рис. 54. Доля покупателей пива «Сибирская Корона» среди респондентов в различных возрастных группах, % от покупавших пиво за последний месяц | 64 |

Рис. 55. Доля покупателей пива «Сибирская Корона» в различных городах России, % от покупавших пиво за последний месяц | 64 |

Рис. 56. Доля покупателей пива «Сибирская Корона» среди респондентов с различным уровнем среднемесячного дохода на члена семьи, % от покупавших пиво за последний месяц | 65 |

Рис. 57. Доля покупателей пива «Сибирская Корона» среди респондентов с различным уровнем образования, % от покупавших пиво за последний месяц | 65 |

Рис. 58. Доля покупателей пива «Miller» среди респондентов в различных возрастных группах, % от покупавших пиво за последний месяц | 67 |

Рис. 59. Доля покупателей пива «Miller» в различных городах России, % от покупавших пиво за последний месяц | 67 |

Рис. 60. Доля покупающих пиво«Miller» среди респондентов с различным уровнем среднемесячного дохода на члена семьи, % от покупавших пиво за последний месяц | 68 |

Рис. 61. Доля покупателей пива «Miller» среди респондентов с различным уровнем образования, % от покупавших пиво за последний месяц | 68 |

Рис. 62. Доля покупателей пива «Клинское» среди респондентов в различных возрастных группах, % от покупавших пиво за последний месяц | 70 |

Рис. 63. Доля покупателей пива «Клинское» в различных городах России, % от покупавших пиво за последний месяц | 70 |

Рис. 64. Доля покупателей пива «Клинское» среди респондентов с различным уровнем среднемесячного дохода на члена семьи, % от покупавших пиво за последний месяц | 71 |

Рис. 65. Доля покупателей пива «Клинское» среди респондентов с различным уровнем образования, % от покупавших пиво за последний месяц | 71 |

Рис. 66. Карта знания и потребления марок пива (Москва) | 73 |

Рис. 67. Карта знания и потребления марок пива (Санкт-Петербург) | 79 |

Рис. 68. Карта знания и потребления пива (Московская область) | 82 |

Рис. 69. Карта знания и потребления марок пива (остальные города-миллионеры) | 85 |

Рис. 70. Карта знания и потребления марок пива (города 500 тыс. - 1 млн.) | 88 |

Рис. 71. Карта знания и потребления марок пива (города 100-500 тыс.) | 91 |

Табл. 1. Структура выборки по географии проживания, % от опрошенных | 11 |

Табл. 2. Распределение респондентов в зависимости от ПОЛА, % от опрошенных в географической зоне | 13 |

Табл. 3. Распределение респондентов в зависимости от их ВОЗРАСТА, % от опрошенных в географической зоне | 15 |

Табл. 4. Распределение респондентов в зависимости от уровня их среднемесячного ДОХОДА на ОДНОГО члена семьи, % от общего количества опрошенных | 17 |

Табл. 5. Распределение респондентов в зависимости от их семейного положения, % от опрошенных в географической зоне | 19 |

Табл. 6. Распределение респондентов в зависимости от их ОБРАЗОВАНИЯ, % от опрошенных в географической зоне | 22 |

Табл. 7. Покупали пиво за последний месяц, % от опрошенных | 24 |

Табл. 8. Какие меры по ограничению потребления пива Вы поддерживаете? (% от всех респондентов) | 32 |

Табл. 9. Средняя частота покупок пива, раз в неделю | 42 |

Табл. 10. Среднее количество покупаемых за 1 раз бутылок пива, шт. | 44 |

Табл. 11. Средние затраты на 1 бутылку пива, руб. | 46 |

Табл. 12. Средние единовременные затраты на покупку пива, руб. | 49 |

Табл. 13. Среднее количество марок пива, покупаемых респондентами, шт. | 52 |

Табл. 14. Рейтинг марок пива по знанию (Россия, 100+ тыс., 18-54 лет), % от покупавших пиво за последний месяц | 54 |

Табл. 15. Рейтинг марок пива по потреблению (Россия, 100+ тыс., 18-54 лет), % от покупавших пиво за последний месяц | 55 |

Табл. 16. Покупали пиво «Балтика» за последний месяц, % от числа покупавших пиво | 58 |

Табл. 17. Покупали пиво «Tuborg» за последний месяц, % от числа покупавших пиво | 61 |

Табл. 18. Покупали пиво «Сибирская Корона» за последний месяц, % от числа покупавших пиво | 64 |

Табл. 19. Покупали пиво «Miller» за последний месяц, % от числа покупавших пиво | 67 |

Табл. 20. Покупали пиво «Клинское» за последний месяц, % от числа покупавших пиво | 70 |

Табл. 21. Рейтинг марок пива по знанию (Москва), % от респондентов, проживающих в Москве и покупавших пиво за последние полгода | 74 |

Табл. 22. Рейтинг марок пива по потреблению (Москва), % от респондентов, проживающих в Москве и покупавших пиво за последние полгода | 75 |

Табл. 23. Рейтинг марок пива по знанию (Санкт-Петербург), % от респондентов, проживающих в Санкт-Петербурге и покупавших пиво за последние полгода | 77 |

Табл. 24. Рейтинг марок пива по потреблению (Санкт-Петербург), % от респондентов, проживающих в Санкт-Петербурге и покупавших пиво за последние полгода | 78 |

Табл. 25. Рейтинг марок пива по знанию (Московская область), % от респондентов, проживающих в Московской обл. и покупавших пиво за последний месяц | 80 |

Табл. 26. Рейтинг марок пива по потреблению (Московская область), % от респондентов, проживающих в Московской обл. и покупавших пиво за последний месяц | 81 |

Табл. 27. Рейтинг марок пива по знанию (остальные города-миллионеры), % от респондентов, проживающих в городах-миллионерах кроме Москвы и Санкт-Петербурга и покупавших пиво за последний месяц | 83 |

Табл. 28. Рейтинг марок пива по потреблению (остальные города-миллионеры), % от респондентов, проживающих в городах-миллионерах кроме Москвы и Санкт-Петербурга и покупавших пиво за последний месяц | 84 |

Табл. 29. Рейтинг марок пива по знанию (города 500 тыс. - 1 млн.), % от респондентов, проживающих в городах 500 тыс. - 1 млн. чел. и покупавших пиво за последний месяц | 86 |

Табл. 30. Рейтинг марок пива по потреблению (города 500 тыс. - 1 млн.), % от респондентов, проживающих в городах 500 тыс. - 1 млн. чел. и покупавших пиво за последний месяц | 87 |

Табл. 31. Рейтинг марок пива по знанию (города 100 - 500 тыс.), % от респондентов, проживающих в городах 100 тыс. - 500 тыс. чел. и покупавших пиво за последний месяц. | 89 |

Табл. 32. Рейтинг марок пива по потреблению (города 100-500 тыс.), % от респондентов, проживающих в городах 100 тыс. - 500 тыс. чел. и покупавших пиво за последний месяц. | 90 |

Анализ рынка форфасов в России в 2021 -2024 гг.

DISCOVERY Research Group

90 000 ₽

Анализ рынка форфасов в России в 2021 -2024 гг.

DISCOVERY Research Group

90 000 ₽

Анализ рынка пива в Казахстане - 2025. Показатели и прогнозы

TEBIZ GROUP

79 900 ₽

Анализ рынка пива в Казахстане - 2025. Показатели и прогнозы

TEBIZ GROUP

79 900 ₽

Анализ рынка пива в РФ, текущее состояние и прогноз по 2029 г. С разбивкой.

ROIF EXPERT

81 900 ₽

Анализ рынка пива в РФ, текущее состояние и прогноз по 2029 г. С разбивкой.

ROIF EXPERT

81 900 ₽

Бизнес-план организации производства пивной продукции, безалкогольных и функциональных напитков

VTSConsulting

32 000 ₽

Бизнес-план организации производства пивной продукции, безалкогольных и функциональных напитков

VTSConsulting

32 000 ₽

Статья, 9 декабря 2025

Компания Гидмаркет

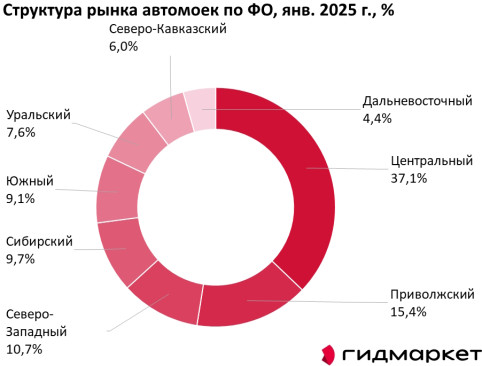

Центральный округ собрал более трети всех российских автомоек

На Центральный федеральный округ, включая Москву, приходится 37,1% всех автомоек в стране, что делает его абсолютным лидером по концентрации этого бизнеса

Статья, 9 декабря 2025

Компания Гидмаркет

Центральный округ собрал более трети всех российских автомоек

На Центральный федеральный округ, включая Москву, приходится 37,1% всех автомоек в стране, что делает его абсолютным лидером по концентрации этого бизнеса

Российский рынок услуг по мойке автомобилей представляет собой динамичную и неравномерно распределенную по территории страны сферу предпринимательства. Его география напрямую отражает ключевые экономические и демографические реалии: плотность населения, уровень автомобилизации и покупательной способности граждан. Анализ структуры расположения автомоек по федеральным округам, основанный на данных на начало 2025 года, позволяет выявить четкие закономерности и центры притяжения для этого бизнеса.

Статья, 9 декабря 2025

Компания Гидмаркет

Как выбирают реабилитационный центр в 2024 году

Анализ потребительский предпочтений в контексте развития рынка медицинской реабилитации

Статья, 9 декабря 2025

Компания Гидмаркет

Как выбирают реабилитационный центр в 2024 году

Анализ потребительский предпочтений в контексте развития рынка медицинской реабилитации

Сфера медицинской реабилитации в России активно развивается. Всё больше людей понимают важность профессионального восстановления после болезней, операций или травм. Реабилитационный центр сегодня — это не просто место для ухода, а полноценное лечебное учреждение, где команда врачей, психологов и инструкторов помогает человеку вернуться к активной жизни.

Статья, 9 декабря 2025

Компания Гидмаркет

Центр России лидирует в производстве глины в 2024 году

Воронежская область стала лидером по производству глины в России в 2024 году, опередив Челябинскую область на 0,1%

Статья, 9 декабря 2025

Компания Гидмаркет

Центр России лидирует в производстве глины в 2024 году

Воронежская область стала лидером по производству глины в России в 2024 году, опередив Челябинскую область на 0,1%

Анализ географического распределения производства глины в России по итогам 2024 года выявил ярко выраженную концентрацию ключевых мощностей в европейской части страны.