Государствами с самыми большими долями затрат на здравоохранение от ВВП являются Соединенные Штаты Америки, Швейцария, Бразилия, Франция и Германия. Доля расходов на здравоохранение от ВВП в этих странах составляет более 10%. Общие расходы на здравоохранение в России по отношению к ВВП заметно уступа-ют затратам большинства развитых стран. В России, по данным Всемирного банка, затраты на здравоохранение в 2016 году составили 5,3% ВВП. Тем не менее, по более точным данным российского Минфина по затратам в государственным секторе и оценкам РБК по объему рынка платной медицины в России, расходы на здраво-охранения в нашей стране составляют не более 4,0% от ВВП, что значительно ниже вышеприведенного показателя. Таким образом, основные показатели финансирования здравоохранения в Росси как минимум в два раза ниже аналогичных показателей по миру в среднем.

Консолидированный бюджет, предусмотренный на здравоохранение в 2019 году, превысит ₽3,6 трлн. Тем не менее, если перейти к реальным ценам, то запланированные расходы на здравоохранение окажутся ниже рекордных затрат 2012 года. Так, в ценах 2011 затраты на здравоохранение в России в 2019 году составят только ₽1,7 трлн, тогда как в 2012 году значение аналогичного показателя было на уровне ₽2,1 трлн.

Таким образом, даже несмотря на рост расходов на здравоохранение в номинальном выражении, реальные расходы ниже, чем были 6-8 лет назад. Подобная статистика, однако, является одним из главных драйверов развития рынка частной медицины в России. Российский рынок платных медицинских услуг в отличие от развитых европейских и американского рынков имеет свою специфику, которая выража-ется в «теневых» платежах. Поэтому в структуре рынка принято выделять три сегмента:

- «Легальный» рынок платных медицинских услуг, который включает официальные кассовые платежи.

- Рынок добровольного медицинского страхования (ДМС).

- «Теневой» рынок платных медицинских услуг, т.е. деньги, уплаченные в «карман» врачам мимо кассы или «подарки». Нелегальные медицинские услуги могут оказываться как сотрудниками государственных и муниципальных учреждений, так и сотрудниками «частных» организаций. К «теневому» сектору рынка относят и часть средств частных клиник, полученных официально от пациентов, но выведенных из под налогов.

Рис. 48. Динамика структуры рынка платных медицинских услуг в России 2005-2019 гг., %

Доля «теневого» сегмента рынка платных медицинских услуг последовательно сокращается на протяжении последних 15 лет. Если в 2005 г. на «теневой» сегмент приходилось более половины объема рынка платных медицинских услуг (51%), то по итогам 2019 г. – только 16% от общего объема платных медицинских услуг. При этом «теневой» сегмент в абсолютном выражении меняется волнообразно – в периоды кризисов его объем возрастает, а в экономически спокойное время – снижается. Тем не менее, на фоне легального сектора рынка, который за последние 13 лет увеличился более, чем в 3 раза, теневой сегмент продолжает сжиматься. Также причинами некоторого сокращения «теневых» платежей выступают более жесткий контроль врачей со стороны силовиков, которые боятся брать «взятки», а также высокая осведомленность пациентов о бесплатных медицинских услугах в рамках ОМС и изменение особенностей потребительского поведения пациентов.

Доля «легального» сегмента рынка платных медицинских услуг увеличилась в два раза за последние 13 лет – с 33% в 2005 г. до 70% в 2019 г. Среди основных причин можно выделить увеличение объема предоставляемых платных услуг в количественном выражении за счет оптимизации системы государственного здравоохранения, рост доли платных услуг в государственных медучреждениях, увеличение количества частных клиник, переход пациентов от «теневых» платежей к оплате услуг через кассу.

Доля сегмента ДМС на российском рынке практически не меняется в течение последних 12 лет и находится в пределах 14-16%. Сегмент ДМС так и не смог занять значительную долю рынка. Из-за сложивших особенностей потребления медицинских услуг в частных клиниках, которые носят скорее дополняющий характер, большинство россиян не видит смысла в самостоятельной покупке полиса ДМС, особенно на фоне доступной бесплатной альтернативы в виде ОМС. Что касается корпоративного сегмента, то возможности предоставлять ДМС своим сотрудникам имеют только крупные, либо высоко-маржинальные средние компании преимущественно из городов-миллионеров, чего явно недостаточно для полноценного развития сегмента ДМС в России.

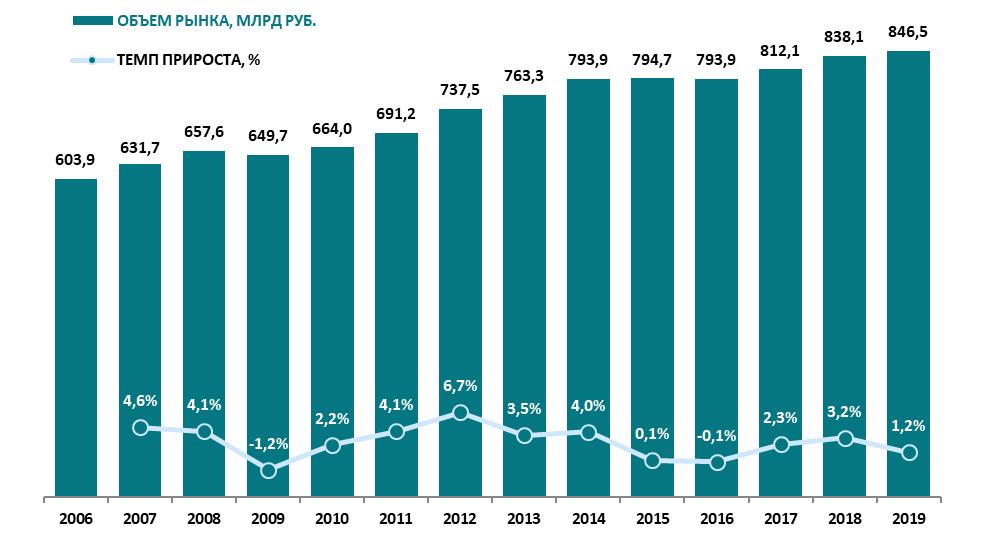

Рис. 49. Динамика объема рынка платных медицинских услуг в России, 2006-2019 гг., ₽ млрд в сопоставимых ценах 2019 г., %

По оценкам аналитиков РБК Исследования рынков, в 2019 году объем рынка платных медицинских услуг составил ₽846,5 млрд Его объем вырос на 1,2% по сравнению с показателями 2017 года. Экономический кризис 2015-2016 гг. и ослабление курса рубля способствовали, в том числе, увеличению количества медицинских туристов, приезжающих в Россию. По словам Константина Онищенко, президента Российской ассоциации медицинского туризма (АОММТ), за 2017 год Россию в медицинских целях посетили более 110 тыс. граждан других стран. Более чем в два раза выросло количество приезжих из Китая и Южной Кореи, посещавших города Сибирского ФО и Москву с целью получения медицинской помощи в следующих сферах: стоматология, пластическая хирургия, гинекология (ЭКО) и косметология. Основной причиной популярности подобных поездок выступили существенно более низкие цены на обозначенные услуги при достаточно высоком уровне качества. Таким образом, если россияне едут за границу для получения высококвалифицированной и зачастую узкоспециализированной медицинской помощи, то иностранцы приезжают в Россию с целью экономии денежных средств при получении дорого-стоящих услуг.

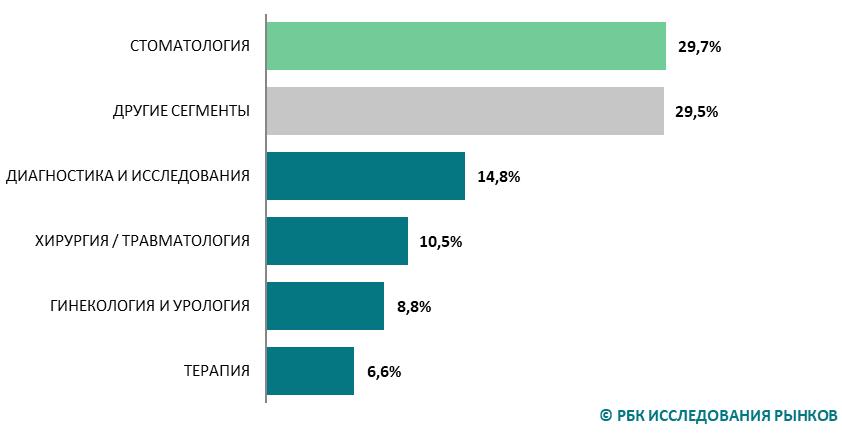

Самым популярным медицинским направлением среди иностранных граждан оказывается стоматология. По данным исследования экспертно-аналитического центра РАНХиГС, обозначенную специализацию выбирали около 44% зарубежных пациентов. Востребованными оказались стоматологические услуги региональных медицинских учреждений: большинство туристов посетили Воронеж, Владимир и Рязань. Основная причина – низкие цены на услуги. Среди других востребованных направлений гинекология и урология (25%), пластическая хирургия (10%), офталь-мология (10%) и кардиология (5%). В целом подавляющее большинство туристов предпочитают лечиться в Москве и Санкт-Петербурге. По оценкам экспертов, лечение в России может обойтись иностранцам в 2, а то и 3 раза дешевле, чем у себя на родине или в других странах.

Выездной медицинский туризм после сокращения в кризис так и не перешел в фазу активного роста. Вместе с тем, постепенно развивается внутренний туризм, имеющий два основных направления. В крупные города страны (Москву, Санкт-Петербург, Казань и т.д.) россияне едут за высококвалифицированной специализированной медицинской помощью, в том числе для прохождения обследований, недоступных по месту жительства ввиду отсутствия современных медицинских центров с необходимым оборудованием. В регионы, в свою очередь, жители Рос-сии едут с целью экономии денежных средств за счет более низких цен на услуги. Самым популярным направлением остается стоматология (около трети туристов обращались за услугами в рамках данной специализации).

В целом общими тенденциями рынка платной медицины в России являются расширение профиля оказываемых частными клиниками услуг, а также дальнейшее формирование и укрупнение сетей медицинских учреждений.

Сетевые клиники в структуре рынка

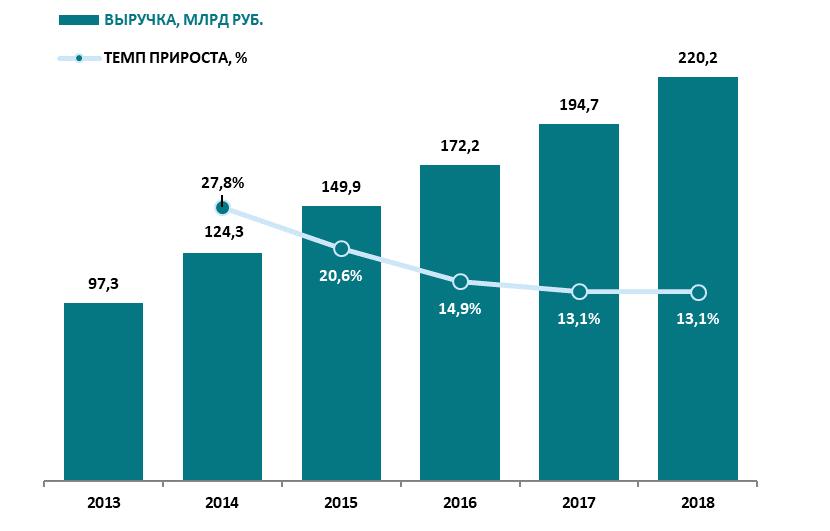

Все последние годы на рынке наблюдался уверенный рост показателя доли част-ых клиники в структуре всего рынка платного медицинского обслуживания. Например, в 2013 году он составлял только 23,4%, а к концу 2017 года достиг 32,9%. Тем не менее, финансовые результаты некоторых сетевых медицинских клиник показывают замедление. Сети не могут развиваться былыми темпами из-за того, что государственная реформа медицинского обслуживания, вылившаяся в сокращение количества лечебных учреждений и врачей, практически завершилась и в существующих условиях открывать новые клиники, либо скупать локальных игроков становится сложнее. Поэтому в ближайшем будущем такого значительного прироста доли сетевых частных клиник в доле всего рынка не ожидается. Скорее, показатель стабилизируется на уровне 33-35%. По итогам 2018 года он составил 32,5%.

Рис. 59. Доля сетевых частных клиник в объеме рынка платных медицинских услуг (без учета «теневого» сектора), 2013-2018 гг., % от объема рынка

Рис. 60. Суммарная выручка сетевых частных клиник, 2013-2018 гг., ₽ млрд, %

Рис. 61. Структура рынка платных медицинских услуг по специализации услуг (в стоимостном выражении), 2019 г., %

Рис. 62. Динамика структуры рынка платных медицинских услуг по специализации услуг (в стоимостном выражении), 2018-2019 гг., %