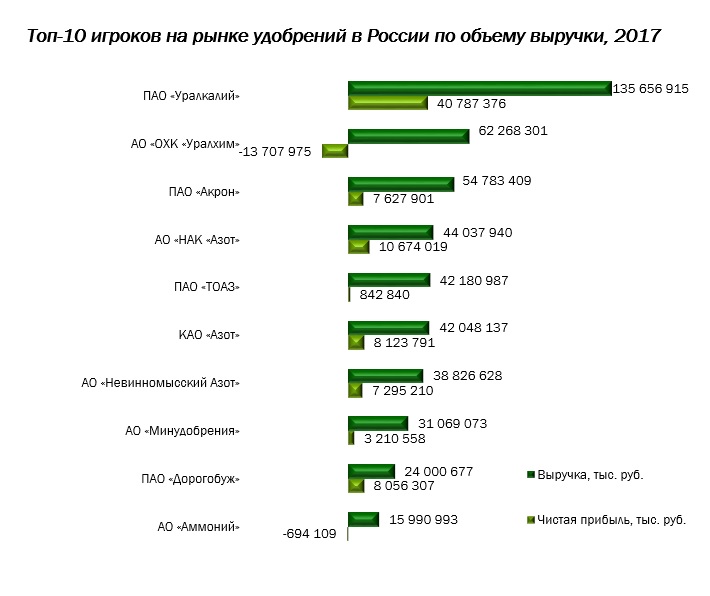

В ноябре 2018 года специалисты компании «AnalyticResearchGroup» провели исследование игроков российского рынка удобрений. Аналитиками были выявлены 353 компании*, из них ненулевая выручка от продаж за 2017 год была отмечена у 223 игроков.

Среди рассмотренных игроков в топ по объему полученной выручки вошли крупные отраслевые предприятия: первое место заняло ПАО «Уралкалий», крупнейший производитель калийных удобрений (135,7 млрд. руб.). На второй строчке разместилось АО «ОХК «Уралхим», один из лидеров на рынке минеральных удобрений (выручка в 2,2 раза меньше чем у лидера и составляет 62,3 млрд. руб.).

Третью строчку заняло ПАО «Акрон» - одно из предприятий Группы «Акрон», занимающееся производством минеральных удобрений и промышленной продукции (54,8 млрд. руб.). Также в топ-5 вошли АО «НАК «Азот» (входит в «ЕвроХим») с выручкой 44,0 млрд. руб. и ПАО «ТОАЗ» («Тольяттиазот») с выручкой 42,2 млрд. руб.

2 компании из топ-10 (АО «ОХК «Уралхим» и АО «Аммоний») закончили 2017 год с чистым убытком, отмечается в новом исследовании российского рынка удобрений от «ARG».

* В мониторинг вошли российские организации с основным кодом ОКВЭД 2 20.15 «Производство удобрений и азотных соединений» и его подрубриками, с финансовыми показателями за 2017 год.