По оценкам BusinesStat, мировое производство нуклеиновых кислот, их солей и гетероциклов в 2021 г составило 1,74 млн т, что на 12,2% выше уровня 2017 г. Производство ежегодно увеличивалось вслед за растущим спросом. Активное изучение нуклеиновых кислот ведется в течение нескольких последних десятилетий. Компании, работающие на рынке, открывают новые сферы применения нуклеиновых кислот, запускают новые автоматизированные системы их выделения и очистки. Новые разработки открывают беспрецедентные возможности для развития терапии на основе нуклеиновых кислот. Все это обуславливает растущий спрос на продукцию.

Ведущим производителем нуклеиновых кислот, их солей и гетероциклов является Китай, доля страны в мировом выпуске в 2021 г составила 40,4%, а объем производства – свыше 700 тыс т. На втором месте по производству находится Россия, доля страны в 2021 г составила 23,9% от мирового выпуска, а объем производства – 415,9 тыс т. Замыкает тройку лидеров США, чья доля в совокупном производстве нуклеиновых кислот, их солей и гетероциклов в мире в 2021 г составила 12,4% (215,9 тыс т).

Стоит отметить, что на рынке нуклеиновых кислот присутствуют явные лидеры, причем ведущие компании для усиления своих позиций производят процессы слияния или поглощения с другими более мелкими предприятий. Например, в Китае действует фирма CJ Cheil Jedang, которая является дочерней компанией южнокорейского конгломерата CJ Group, управляющего 11 заводами в 6 странах мира. Корпорация регулярно расширяет мощности по синтезу нуклеиновых кислот, и в последние годы ее представители заявляли о планах увеличения производства нуклеиновых кислот на базе китайского завода до 100 тыс т в год.

«Анализ мирового рынка нуклеиновых кислот, их солей и гетероциклов в 2017-2021 гг, прогноз на 2022-2026 гг» включает важнейшие данные, необходимые для понимания текущей конъюнктуры глобального рынка и оценки перспектив его развития:

В обзоре приводятся текущие данные более чем по 100 странам мира и прогноз по 25 странам-лидерам мирового рынка нуклеиновых кислот, их солей и гетероциклов.

Страны-лидеры: США, Китай, Россия, Италия, Беларусь, Бразилия, Испания и другие страны мира.

В обзоре приведена детализация экспорта-импорта по видам нуклеиновых кислот, их солей и гетероциклов:

При подготовке обзора использована официальная статистика и собственные данные компании.

Информация профильных ведомств:

Информация BusinesStat:

МЕТОДИКА ПОДГОТОВКИ ОБЗОРА РЫНКА

СОСТОЯНИЕ МИРОВОЙ ЭКОНОМИКИ

Перспективы экономики в мире

КЛАССИФИКАЦИЯ НУКЛЕИНОВЫХ КИСЛОТ, ИХ СОЛЕЙ И ГЕТЕРОЦИКЛОВ

ПРОДАЖИ НУКЛЕИНОВЫХ КИСЛОТ, ИХ СОЛЕЙ И ГЕТЕРОЦИКЛОВ

Баланс внешней и внутренней торговли

ПРОИЗВОДСТВО НУКЛЕИНОВЫХ КИСЛОТ, ИХ СОЛЕЙ И ГЕТЕРОЦИКЛОВ

ИМПОРТ НУКЛЕИНОВЫХ КИСЛОТ, ИХ СОЛЕЙ И ГЕТЕРОЦИКЛОВ

Натуральный объем импорта

Стоимостный импорт

Цена импорта

ЭКСПОРТ НУКЛЕИНОВЫХ КИСЛОТ, ИХ СОЛЕЙ И ГЕТЕРОЦИКЛОВ

Натуральный экспорт

Стоимостный экспорт

Цена экспорта

МЕТОДИКА ПОДГОТОВКИ ОБЗОРА РЫНКА

СОСТОЯНИЕ МИРОВОЙ ЭКОНОМИКИ

Перспективы экономики в мире

КЛАССИФИКАЦИЯ НУКЛЕИНОВЫХ КИСЛОТ, ИХ СОЛЕЙ И ГЕТЕРОЦИКЛОВ

ПРОДАЖИ НУКЛЕИНОВЫХ КИСЛОТ, ИХ СОЛЕЙ И ГЕТЕРОЦИКЛОВ

Баланс внешней и внутренней торговли

ПРОИЗВОДСТВО НУКЛЕИНОВЫХ КИСЛОТ, ИХ СОЛЕЙ И ГЕТЕРОЦИКЛОВ

ИМПОРТ НУКЛЕИНОВЫХ КИСЛОТ, ИХ СОЛЕЙ И ГЕТЕРОЦИКЛОВ

Натуральный объем импорта

Стоимостный импорт

Цена импорта

ЭКСПОРТ НУКЛЕИНОВЫХ КИСЛОТ, ИХ СОЛЕЙ И ГЕТЕРОЦИКЛОВ

Натуральный экспорт

Стоимостный экспорт

Цена экспорта

В ходе анализа мирового рынка центров реабилитации зависимости, который демонстрирует устойчивый рост и инновационное развитие, были рассмотрены несколько стран с развитой системой лечения алкогольной и наркотической зависимости.

Статья, 29 апреля 2025

BusinesStat

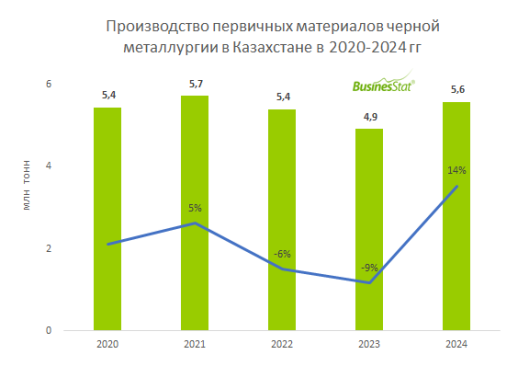

В 2024 г производство первичных материалов черной металлургии в Казахстане выросло на 14% и достигло 5,6 млн т.

Богатая ресурсная база позволяет выпускать значительные объемы чугунов, ферросплавов и железа для внутреннего потребления и экспорта.

Статья, 29 апреля 2025

BusinesStat

В 2024 г производство первичных материалов черной металлургии в Казахстане выросло на 14% и достигло 5,6 млн т.

Богатая ресурсная база позволяет выпускать значительные объемы чугунов, ферросплавов и железа для внутреннего потребления и экспорта.

По данным «Анализа первичных материалов черной металлургии в Казахстане», подготовленного BusinesStat в 2025 г, в 2024 г их производство в стране выросло на 14% и достигло 5,6 млн т.

Статья, 23 апреля 2025

BusinesStat

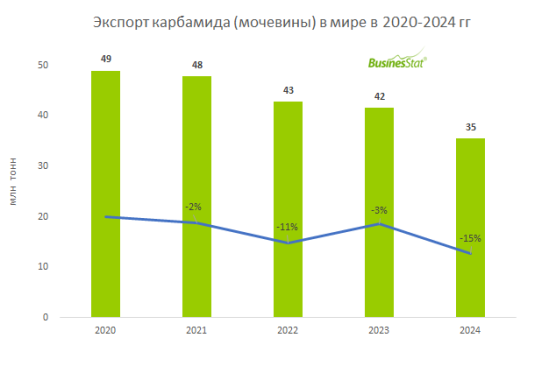

В 2024 г мировой экспорт карбамида снизился на 15%: с 42 до 35 млн т.

Сокращаются поставки крупных стран-экспортеров: Китая, Египта, Нигерии.

Статья, 23 апреля 2025

BusinesStat

В 2024 г мировой экспорт карбамида снизился на 15%: с 42 до 35 млн т.

Сокращаются поставки крупных стран-экспортеров: Китая, Египта, Нигерии.

По данным «Анализа мирового рынка карбамида», подготовленного BusinesStat в 2025 г, в 2024 г мировой экспорт карбамида снизился на 15%: с 42 до 35 млн т. Основная причина – сокращение поставок крупных экспортеров: Китая, Египта, Нигерии.