По оценкам BusinesStat, в 2022 г численность проведенных лабораторных исследований в Киргизии выросла на 5,4%: с 9,3 до 9,8 млн.

Медицинские учреждения Киргизии высоко ценят лабораторные исследования. Результаты анализов позволяют максимально быстро и точно поставить диагноз, определить наиболее эффективный подход к лечению. Спрос на диагностику со стороны учреждений здравоохранения обеспечивает стабильность лабораторного рынка.

Увеличение численности населения и доходов людей поддерживают востребованность лабораторных услуг в Киргизии. По данным Нацстаткомитета страны, средняя заработная плата в Республике по итогам 2022 г выросла на 37%, численность населения – на 4,3%. Наращивание охвата обследованных пациентов в Киргизии было достигнуто за счет активного расширения регионального присутствия частных лабораторных сетей – по итогам 2022 г операторы рынка открыли суммарно порядка 30 новых отделений забора анализов.

«Анализ рынка лабораторной диагностики в Киргизии», подготовленный BusinesStat, включает важнейшие данные, необходимые для понимания текущей конъюнктуры и оценки перспектив развития рынка:

В обзоре приводится детализация в разрезе секторов рынка:

Приведена информация по операторам рынка лабораторной диагностики: Aqualab, Medikana Plus, Sapat Lab, Гемотест, Евролаб, Инвитро, Интермедикал, Лаборатория Бонецкого, Лаборатория №1, Экспресс Плюс.

По каждой компании представлены следующие данные: общее описание, численность и адреса филиалов, объем ассортимента, цены на базовые услуги.

Остальные разделы обзора представлены без каких-либо детализаций.

При подготовке обзора используется официальная статистика и собранные данные.

Информация профильных ведомств:

Информация, собранная BusinesStat:

МЕТОДОЛОГИЯ ПОДГОТОВКИ ОБЗОРОВ МЕЖДУНАРОДНЫХ РЫНКОВ

ГОСУДАРСТВЕННОЕ РЕГУЛИРОВАНИЕ

ИНФРАСТРУКТУРА

Учреждения лабораторной диагностики

Персонал лабораторной диагностики

КРУПНЕЙШИЕ ОПЕРАТОРЫ ОТРАСЛИ

Лаборатория Бонецкого

Гемотест

Экспресс Плюс

Aqua Lab

Евролаб

Лаборатория №1

Medikana Plus

Инвитро

Интермедикал

Sapat Lab

ОБЪЕМ РЫНКА ЛАБОРАТОРНОЙ ДИАГНОСТИКИ

Секторы рынка

ОБОРОТ РЫНКА ЛАБОРАТОРНОЙ ДИАГНОСТИКИ

Секторы рынка

ЦЕНА ЛАБОРАТОРНОЙ ДИАГНОСТИКИ

Секторы рынка

СОСТОЯНИЕ ЭКОНОМИКИ КИРГИЗИИ

Таблица 1. Перечень основных законов и постановлений Правительства Киргизии в области здравоохранения

Таблица 2. Перечень национальных программ Правительства Киргизии в области здравоохранения

Таблица 3. Численность учреждений лабораторной диагностики в Киргизии в 2022 г

Таблица 4. Численность частных лабораторий в Киргизии в 2022 г

Таблица 5. Численность лабораторий в государственных медицинских учреждениях в Киргизии в 2022 г

Таблица 6. Структура численности учреждений лабораторной диагностики по формам собственности в Киргизии в 2022 г (%)

Таблица 7. Численность персонала лабораторий в Киргизии в 2018-2022 гг (чел)

Таблица 8. Численность персонала лабораторий по уровням квалификации: врачи лабораторной службы, фельдшеры-лаборанты в Киргизии в 2018-2022 гг (чел)

Таблица 9. Структура численности персонала лабораторий по уровням квалификации в Киргизии в 2018-2022 гг (%)

Таблица 10. Офисы Лаборатории Бонецкого в Киргизии в 2022 г

Таблица 11. Офисы Гемотест в Киргизии в 2022 г

Таблица 12. Офисы Экспресс Плюс в Киргизии в 2022 г

Таблица 13. Офисы Aqua Lab в Киргизии в 2022 г

Таблица 14. Офисы Евролаб в Киргизии в 2022 г

Таблица 15. Офисы Лаборатория №1 в Киргизии в 2022 г

Таблица 16. Офисы Medikana Plus в Киргизии в 2022 г

Таблица 17. Офисы Инвитро в Киргизии в 2022 г

Таблица 18. Офисы Интермедикал в Киргизии в 2022 г

Таблица 19. Офисы Sapat Lab в Киргизии в 2022 г

Таблица 20. Численность проведенных лабораторных исследований в Киргизии в 2018-2022 гг (млн)

Таблица 21. Прогноз численности проведенных лабораторных исследований в Киргизии в 2023-2027 гг (млн)

Таблица 22. Численность проведенных лабораторных исследований по секторам рынка: бюджетный, коммерческий в Киргизии в 2018-2022 гг (млн)

Таблица 23. Прогноз численности проведенных лабораторных исследований по секторам рынка: бюджетный, коммерческий в Киргизии в 2023-2027 гг (млн)

Таблица 24. Оборот рынка лабораторной диагностики в Киргизии в 2018-2022 гг (млрд сом)

Таблица 25. Прогноз оборота рынка лабораторной диагностики в Киргизии в 2023-2027 гг (млрд сом)

Таблица 26. Оборот рынка лабораторной диагностики в Киргизии в 2018-2022 гг (млн долл)

Таблица 27. Прогноз оборота рынка лабораторной диагностики в Киргизии в 2023-2027 гг (млн долл)

Таблица 28. Оборот рынка лабораторной диагностики по секторам: бюджетный, коммерческий в Киргизии в 2018-2022 гг (млн сом)

Таблица 29. Прогноз оборота рынка лабораторной диагностики по секторам: бюджетный, коммерческий в Киргизии в 2023-2027 гг (млн сом)

Таблица 30. Оборот рынка лабораторной диагностики по секторам: бюджетный, коммерческий в Киргизии в 2018-2022 гг (млн долл)

Таблица 31. Прогноз оборота рынка лабораторной диагностики по секторам: бюджетный, коммерческий в Киргизии в 2023-2027 гг (млн долл)

Таблица 32. Средняя цена услуг лабораторной диагностики в Киргизии в 2018-2022 гг (сом)

Таблица 33. Прогноз средней цены услуг лабораторной диагностики в Киргизии в 2023-2027 гг (сом)

Таблица 34. Средняя цена услуг лабораторной диагностики в Киргизии в 2018-2022 гг (долл)

Таблица 35. Прогноз средней цены услуг лабораторной диагностики в Киргизии в 2023-2027 гг (долл)

Таблица 36. Средняя цена услуг лабораторной диагностики по секторам: бюджетный, коммерческий в Киргизии в 2018-2022 гг (сом)

Таблица 37. Прогноз средней цены услуг лабораторной диагностики по секторам: бюджетный, коммерческий в Киргизии в 2023-2027 гг (сом)

Таблица 38. Средняя цена услуг лабораторной диагностики по секторам: бюджетный, коммерческий в Киргизии в 2018-2022 гг (долл)

Таблица 39. Прогноз средней цены услуг лабораторной диагностики по секторам: бюджетный, коммерческий в Киргизии в 2023-2027 гг (долл)

Таблица 40. Численность населения в Киргизии в 2018-2027 гг (млн чел)

Таблица 41. Номинальный и реальный ВВП в Киргизии в 2018-2027 гг (млрд долл)

Таблица 42. Инвестиции в основной капитал в Киргизии в 2018-2027 гг (% от ВВП)

Таблица 43. Инфляция в средних потребительских ценах в Киргизии в 2018-2027 гг (% к предыдущему году)

Таблица 44. Платежный баланс в Киргизии в 2018-2027 гг (млрд долл)

Анализ рынка лабораторной диагностики в Армении в 2020-2024 гг, прогноз на 2025-2029 гг

BusinesStat

138 600 ₽

Анализ рынка лабораторной диагностики в Армении в 2020-2024 гг, прогноз на 2025-2029 гг

BusinesStat

138 600 ₽

Анализ рынка лабораторной диагностики в России в 2019-2023 гг, прогноз на 2024-2028 гг

BusinesStat

134 400 ₽

Анализ рынка лабораторной диагностики в России в 2019-2023 гг, прогноз на 2024-2028 гг

BusinesStat

134 400 ₽

Анализ рынка лабораторной диагностики в Таджикистане в 2018-2022 гг, прогноз на 2023-2027 гг

BusinesStat

90 000 ₽

Анализ рынка лабораторной диагностики в Таджикистане в 2018-2022 гг, прогноз на 2023-2027 гг

BusinesStat

90 000 ₽

Анализ рынка лабораторной диагностики в Узбекистане в 2018-2022 гг, прогноз на 2023-2027 гг

BusinesStat

120 000 ₽

Анализ рынка лабораторной диагностики в Узбекистане в 2018-2022 гг, прогноз на 2023-2027 гг

BusinesStat

120 000 ₽

Статья, 31 октября 2025

BusinesStat

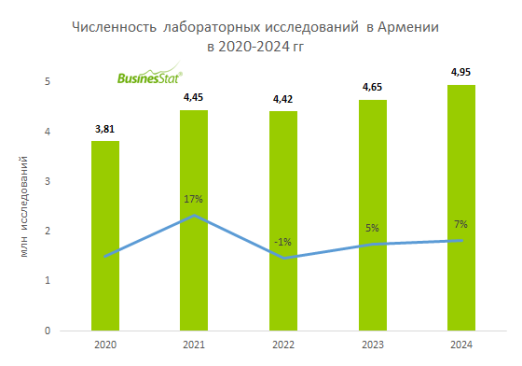

В 2020-2024 гг численность лабораторных исследований в Армении выросла на 30%: с 3,8 до 5 млн.

В стране расширен перечень лабораторных исследований в пакете первичной помощи, внедрены новые стандарты для диагностики хронических заболеваний, увеличен охват населения профосмотрами.

Статья, 31 октября 2025

BusinesStat

В 2020-2024 гг численность лабораторных исследований в Армении выросла на 30%: с 3,8 до 5 млн.

В стране расширен перечень лабораторных исследований в пакете первичной помощи, внедрены новые стандарты для диагностики хронических заболеваний, увеличен охват населения профосмотрами.

По данным «Анализа рынка лабораторной диагностики в Армении», подготовленного BusinesStat в 2025г, в 2020-2024 гг численность лабораторных исследований в Армении выросла на 30%: с 3,8 до 5 млн. Ключевыми драйверами рынка стали меры господдержки, а также активное развитие коммерческого сегмента. В госсекторе расширен перечень лабораторных исследований в пакете первичной помощи, внедрены новые стандарты для диагностики хронических заболеваний, увеличен охват населения профилактическими осмотрами.

Статья, 28 октября 2025

BusinesStat

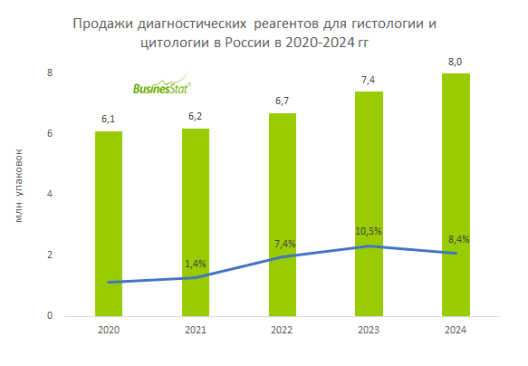

За 2020-2024 гг продажи диагностических реагентов для гистологии и цитологии в России выросли на 30%: с 6,1 до 8,0 млн упаковок.

Развитию рынка способствует появление новых, более эффективных и точных методов диагностики, а также расширение ассортимента предлагаемых реагентов.

Статья, 28 октября 2025

BusinesStat

За 2020-2024 гг продажи диагностических реагентов для гистологии и цитологии в России выросли на 30%: с 6,1 до 8,0 млн упаковок.

Развитию рынка способствует появление новых, более эффективных и точных методов диагностики, а также расширение ассортимента предлагаемых реагентов.

По данным "Анализа рынка реагентов для гистологии и цитологии в России", подготовленного BusinesStat в 2025 г, за 2020-2024 гг их продажи в стране выросли на 30%: с 6,1 до 8,0 млн упаковок.

Статья, 15 октября 2025

SYNOPSIS consulting&research

Доля работников государственных и муниципальных медицинских учреждений сократилась с 85,6% в 2020 г до 82% в 2024 г.

В 2024 г. в государственных и муниципальных медицинских учреждениях работало 2,9 млн. человек, что на 1,1% меньше, чем годом ранее

Статья, 15 октября 2025

SYNOPSIS consulting&research

Доля работников государственных и муниципальных медицинских учреждений сократилась с 85,6% в 2020 г до 82% в 2024 г.

В 2024 г. в государственных и муниципальных медицинских учреждениях работало 2,9 млн. человек, что на 1,1% меньше, чем годом ранее

По данным Бизнес-плана Диагностического центра, выполненного SYNOPSIS, в 2024 г. в государственных и муниципальных медицинских учреждениях работало 2,9 млн. человек, что на 1,1% меньше, чем годом ранее. В тот же период в частных медицинских учреждениях работало 581 тыс. человек, что на 6,4% больше, чем годом ранее.