По оценкам BusinesStat, в 2015 г численность проведенных аудитов в России сократилась на 1,2% относительно 2014 г и составила 70,9 тыс аудитов. В результате влияния кризиса клиенты стали чаще отказываться от инициативного аудита, в том числе для получения банковских кредитов и привлечения зарубежных инвесторов.

Последствия кризиса будут отражаться на количестве проведенных аудитов и в 2016-2017 гг. Ожидается, что в 2017 г натуральный объем рынка данных услуг составит 67,4 тыс аудитов, что на 4,9% ниже значения 2015 г. Одним из факторов последующего роста числа проведенных аудитов станет внедрение международных стандартов, согласно которым аудиторы в свих заключениях будут раскрывать наиболее значимые факты, касающиеся оценки деятельности компании. В результате заключения станут более информативными для акционеров.

Стоимость проведенных аудитов в России по итогам 2015 г составила 27,6 млрд руб, что на 0,9% выше уровня 2014 г. Рост стоимостного объема рынка обеспечивался за счет дорогостоящих аудитов в общественно значимых организациях. К таким организациям относятся компании, ценные бумаги которых торгуются на биржах, а также банки, страховщики, негосударственные пенсионные фонды, госкорпорации.

В кризисные 2014-2015 гг наметились следующие тенденции рынка услуг аудита, которые привели к замедлению прироста стоимостного объема: переход клиентов столичных аудиторских компаний в регионы в целях снижения затрат на аудит, сокращение темпов прироста выручки от оказания аудиторских услуг при ускорении темпов увеличения доходов от консалтинга.

В 2015 г средняя стоимость услуг аудиторов в России достигла 388,5 тыс руб за аудит. В условиях кризиса для многих клиентов цена стала решающим фактором выбора аудитора. В связи с этим прирост средней стоимости аудита в 2014-2015 гг составил 2,2% и не превысил уровня инфляции. По причине высокой конкуренции аудиторские компании стремились сдерживать рост цен.

«Анализ рынка аудиторских услуг в России в 2011-2015 гг, прогноз на 2016-2020 гг» включает важнейшие данные, необходимые для понимания текущей конъюнктуры рынка и оценки перспектив развития рынка:

В обзоре приводятся следующие детализации:

Виды аудита:

Типы аудиторских заключений:

Отрасли экономики:

В обзоре приведены рейтинги по предприятиям отрасли «Аудиторская деятельность». Рейтинги построены по отдельным юридическим лицам. В рейтингах и профилях учтены юридические лица, информация по которым содержится в базах Федеральной службы государственной статистики.

Отдельно в обзоре представлены подробные профили 5 ведущих предприятий отрасли. Информация детализирована по регионам страны.

Источниками информации для обзора являются профильные госорганы и научно-исследовательские организации:

СОСТОЯНИЕ РОССИЙСКОЙ ЭКОНОМИКИ

ИНФРАСТРУКТУРА ОТРАСЛИ

РЕЙТИНГ ПРЕДПРИЯТИЙ ОТРАСЛИ

КОЛИЧЕСТВО ПРОВЕДЕННЫХ АУДИТОВ

СТОИМОСТНЫЙ ОБЪЕМ РЫНКА

КЛИЕНТЫ АУДИТОРСКИХ ОРГАНИЗАЦИЙ

СРЕДНЯЯ СТОИМОСТЬ АУДИТА

ПРОФИЛИ ПРЕДПРИЯТИЙ ОТРАСЛИ

ОТЧЕТ СОДЕРЖИТ 39 ТАБЛИЦ

Таблица 1. Номинальный и реальный ВВП, РФ, 2011-2020 гг (трлн руб)

Таблица 2. Реальный ВВП и индекс реального ВВП, РФ, 2011-2020 гг (трлн руб, %)

Таблица 3. Инвестиции в основной капитал за счет всех источников финансирования, РФ, 2011-2020 гг (трлн руб, %)

Таблица 4. Экспорт и импорт, сальдо торгового баланса, РФ, 2011-2020 гг (млрд долл)

Таблица 5. Средний годовой курс доллара к рублю, РФ, 2011-2020 гг (руб за долл, %)

Таблица 6. Индекс потребительских цен (инфляция) и индекс цен производителей, РФ, 2011-2020 гг (% к предыдущему году)

Таблица 7. Численность населения с учетом мигрантов, РФ, 2011-2020 гг (млн чел)

Таблица 8. Реально располагаемые доходы населения, РФ, 2011-2020 гг (% к предыдущему году)

Таблица 9. Численность предприятий отрасли, РФ, 2015 г (ед)

Таблица 10. Численность предприятий отрасли по продолжительности ведения аудиторской деятельности, РФ, 2015 г (ед)

Таблица 11. Численность предприятий отрасли по регионам РФ, 2015 г (ед)

Таблица 12. Трудовые ресурсы предприятий отрасли, РФ, 2011-2015 гг (тыс чел)

Таблица 13. Трудовые ресурсы предприятий отрасли по федеральным округам, 2011-2015 гг (чел)

Таблица 14. Общее число аудиторов (включая индивидуальных), РФ, 2011-2015 гг (тыс чел)

Таблица 15. Фонд начисленной заработной платы и средняя зарплата сотрудника предприятий отрасли, РФ, 2011-2015 гг (млрд руб, тыс руб/год)

Таблица 16. Рейтинг предприятий отрасли по выручке (нетто) от продажи, РФ, 2014 г (млн руб)

Таблица 17. Рейтинг предприятий отрасли по прибыли от продаж, РФ, 2014 г (млн руб)

Таблица 18. Рейтинг предприятий отрасли по рентабельности, РФ, 2014 г (%)

Таблица 19. Численность проведенных аудитов, РФ, 2011-2015 гг (тыс)

Таблица 20. Прогноз численности проведенных аудитов, РФ, 2016-2020 гг (тыс)

Таблица 21. Численность проведенных аудитов по видам, РФ, 2011-2015 гг (тыс)

Таблица 22. Численность аудиторских заключений по видам, РФ, 2011-2015 гг (тыс)

Таблица 23. Стоимостный объем проведенных аудитов, РФ, 2011-2015 гг (млрд руб)

Таблица 24. Прогноз стоимостного объема проведенных аудитов, РФ, 2016-2020 гг (млрд руб)

Таблица 25. Стоимостный объем проведенных аудитов по регионам РФ, 2011-2015 гг (млн руб)

Таблица 26. Структура объема проведенных аудитов по отраслям экономики, РФ, 2015 г (%)

Таблица 27. Стоимостный объем проведенных аудитов по отраслям экономики, РФ, 2015 г (млн руб)

Таблица 28. Выручка (нетто) от продажи, РФ, 2011-2015 гг (млрд руб)

Таблица 29. Коммерческие и управленческие расходы, РФ, 2011-2015 гг (млрд руб)

Таблица 30. Себестоимость продукции, РФ, 2011-2015 гг (млрд руб)

Таблица 31. Прибыль валовая от продажи, РФ, 2011-2015 гг (млрд руб)

Таблица 32. Показатели инвестиционной привлекательности отрасли, РФ, 2011-2015 гг

Таблица 33. Структура инвестиций в отрасль, РФ, 2011-2015 гг (млн руб)

Таблица 34. Число клиентов аудиторских организаций, РФ, 2011-2015 гг (тыс)

Таблица 35. Прогноз числа клиентов аудиторских организаций, РФ, 2016-2020 гг (тыс)

Таблица 36. Структура клиентов аудиторских организаций по выручке, РФ, 2011-2015 гг (%)

Таблица 37. Число клиентов аудиторских организаций по выручке, РФ, 2011-2015 гг (тыс)

Таблица 38. Средняя стоимость аудита, РФ, 2011-2015 гг (тыс руб/аудит)

Таблица 39. Прогноз средней стоимости аудита, РФ, 2016-2020 гг (тыс руб/аудит)

Маркетинговое исследование рынка аудиторских услуг в России 2017-2021 гг., прогноз до 2026 г. (с обновлением)

Компания Гидмаркет

99 000 ₽

Маркетинговое исследование рынка аудиторских услуг в России 2017-2021 гг., прогноз до 2026 г. (с обновлением)

Компания Гидмаркет

99 000 ₽

Типовой бизнес - план аудиторской компании (выпуск 3) (с финансовой моделью)

Step by Step

35 000 ₽

Типовой бизнес - план аудиторской компании (выпуск 3) (с финансовой моделью)

Step by Step

35 000 ₽

Рынок аудиторско-консалтинговых групп по итогам 2011 г.

Эксперт РА

Бесплатно

Рынок аудиторско-консалтинговых групп по итогам 2011 г.

Эксперт РА

Бесплатно

Российский рынок аудиторско-консалтинговых услуг

DISCOVERY Research Group

25 000 ₽

Российский рынок аудиторско-консалтинговых услуг

DISCOVERY Research Group

25 000 ₽

― Каким был 2024 год для вашей компании? Удалось ли достичь намеченных финансовых показателей и реализовать планы по развитию?

Статья, 3 июля 2025

РБК Исследования рынков

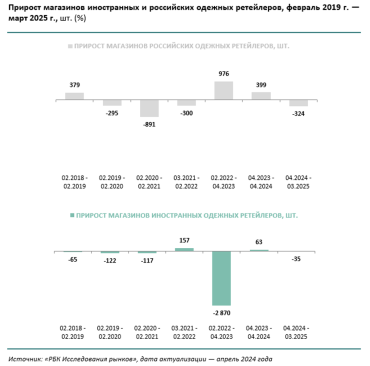

На российском рынке одежды наблюдается кризис сетевого ретейла

Представленность сетевых магазинов одежды в России снижается. По оценкам «РБК Исследований рынков», приведенным в обзоре «Одежный ретейл 2025», за апрель 2024 — март 2025 года их число сократилось на 1,7%.

Статья, 3 июля 2025

РБК Исследования рынков

На российском рынке одежды наблюдается кризис сетевого ретейла

Представленность сетевых магазинов одежды в России снижается. По оценкам «РБК Исследований рынков», приведенным в обзоре «Одежный ретейл 2025», за апрель 2024 — март 2025 года их число сократилось на 1,7%.

В абсолютном выражение офлайн-розница за этот период потеряла 358 магазинов одежды. Тем самым, сетевой ретейл практически вернулся к историческому минимуму апреля 2023 года, когда был зафиксирован рекордный спад после ухода ряда крупных зарубежных сетей.

Статья, 3 июля 2025

BusinesStat

За 2020-2024 гг импорт луковиц цветов в Россию сократился на 40%: с 445 до 267 млн шт.

Российский рынок более чем на 80% состоит из импортной продукции.

Статья, 3 июля 2025

BusinesStat

За 2020-2024 гг импорт луковиц цветов в Россию сократился на 40%: с 445 до 267 млн шт.

Российский рынок более чем на 80% состоит из импортной продукции.

По данным «Анализа рынка луковиц цветов в России», подготовленного BusinesStat в 2025 г, за 2020-2024 гг их импорт в страну сократился на 40%: с 445 до 267 млн шт.