Отдельное внимание уделено состоянию и динамике гостиничного рынка в регионах России, основным тендециям и перспективам. Отчет включает характеристику рынков гостиничных услуг в наиболее перспективных с точки зрения увеличения спроса городах. Дана характеристика основным проектам зарубежных и российских компаний, связанных с выведением на рынок новых гостиниц.

Описывается спрос и предложение, приводится характеристика лидеров рынка. Анализируется соотношение гостиниц по категориям, выделяются наиболее перспективные сегменты рынка.

В отчете приведена характеристика крупнейших игроков российского рынка гостиничных услуг.

Исследование проведено в ноябре-декабре 2014 года.

| Список диаграмм | 6 |

| Список таблиц | 9 |

| ОБЩАЯ ХАРАКТЕРИСТИКА ГОСТИНИЧНОГО РЫНКА РОССИИ | 12 |

| Характеристика спроса | 28 |

| Характеристика предложения | 44 |

| Верхний сегмент | 44 |

| Средний сегмент | 44 |

| Бюджетный сегмент | 44 |

| ЦЕНТРАЛЬНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ | 45 |

| Москва | 45 |

| Спрос | 57 |

| Предложение | 63 |

| Верхний сегмент | 71 |

| Средний сегмент | 74 |

| Низкий сегмент | 76 |

| Перспективы рынка | 76 |

| Ярославль | 79 |

| Рязань | 85 |

| Липецк | 89 |

| СЕВЕРО-ЗАПАДНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ | 93 |

| Санкт-Петербург | 93 |

| Спрос | 94 |

| Предложение | 97 |

| Ленинградская область | 104 |

| Калининград | 107 |

| ЮЖНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ | 112 |

| Сочи | 113 |

| Характеристика рынка | 113 |

| Спрос | 114 |

| Предложение | 117 |

| Ростов-на-Дону | 129 |

| Волгоград | 140 |

| Ставрополь | 144 |

| ПРИВОЛЖСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ | 151 |

| Нижний Новгород | 151 |

| Самара | 158 |

| Тольятти | 164 |

| Казань | 166 |

| Саратов | 172 |

| Пермь | 175 |

| УРАЛЬСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ | 181 |

| Екатеринбург | 181 |

| Челябинск | 186 |

| Сургут | 192 |

| Тюмень | 194 |

| СИБИРСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ | 199 |

| Новосибирск | 199 |

| Омск | 203 |

| Кемеровская область | 207 |

| Томск | 214 |

| Красноярск | 216 |

| Иркутск | 220 |

| ДАЛЬНЕВОСТОЧНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ | 226 |

| Владивосток | 226 |

| Хабаровск | 232 |

| КРЫМСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ | 236 |

| Севастополь | 240 |

| ЗАРУБЕЖНЫЕ КОМПАНИИ НА РОССИЙСКОМ РЫНКЕ | 244 |

| Hilton Hotels Corporation (HHC) и London & Regional Properties Limited (L&RP) | 248 |

| InterContinental Hotels Group (IHG) | 251 |

| Marriott International | 254 |

| Accor Group | 256 |

| Rezidor | 258 |

| Hyatt | 261 |

| Starwood Hotels & Resorts Worldwide | 262 |

| Domina Hotel Group | 264 |

| Kempinski | 264 |

| Lotte Hotel | 264 |

| Wyndham Hotel Group | 265 |

| РОССИЙСКИЕ КОМПАНИИ НА ГОСТИНИЧНОМ РЫНКЕ | 266 |

| AMAKS Hotels & Resort | 266 |

| AZIMUT Hotels | 268 |

| Heliopark Group | 270 |

| Гост Отель Менеджмент | 271 |

| ПЕРСПЕКТИВЫ РАЗВИТИЯ ГОСТИНИЧНОГО РЫНКА РОССИИ | 274 |

| Тенденции развития | 274 |

| Позитивные факторы | 279 |

| Сдерживающие факторы | 280 |

| Выводы и прогнозы | 281 |

| Рис. 1. Изменение численности размещенных лиц в коллективных средствах размещения по федеральным округам (1 п/г 2014 г. к 1 п/г 2013 г.), % | 15 |

| Рис. 2. Распределение размещенных лиц в коллективных средствах размещения в 2013 году с разбивкой по федеральным округам | 17 |

| Рис. 3. Число коллективных средств размещения в РФ в динамике за 2010?2013 гг. | 18 |

| Рис. 4. Число коллективных средств размещения по округам РФ в 2010-2013 гг. | 18 |

| Рис. 5. Динамика показателей люксовых гостиниц Москвы | 20 |

| Рис. 6. Динамика показателей люксовых гостиниц Санкт-Петербурга | 21 |

| Рис. 7. Динамика открытия новых гостиниц России под управлением международных операторов (данные 2013 года) | 21 |

| Рис. 8. Распределение существующего номерного фонда под управлением международных операторов по городам России (данные 2013 года) | 22 |

| Рис. 9. Распределение будущего номерного фонда под управлением международных операторов по городам России к 2017 г. (с учетом существующего номерного фонда) | 23 |

| Рис. 10. Распределение гостиничных операторов по существующему номерному фонду (данные 2013 года) | 23 |

| Рис. 11. Распределение гостиничных операторов по будущему номерному фонду к 2017 г. (с учетом существующего номерного фонда) | 24 |

| Рис. 12. Динамика инвестиций в российскую недвижимость, млрд. долл. США | 26 |

| Рис. 13. Инвестиции в российскую недвижимость по сегментам, % от общих инвестиций (данные на конец 2013г.) | 27 |

| Рис. 14. Распределение инвестиций в российскую недвижимость по регионам, % (данные на конец 2013г.) | 28 |

| Рис. 15. Динамика структуры въездного потока иностранных граждан в Российскую Федерацию по целям поездки 2003?2013 гг. | 31 |

| Рис. 16. Структура въездного потока иностранных граждан в Россию в 1 п/г 2014 г. по целям поездки (%) | 31 |

| Рис. 17. Топ 10 стран по общему количеству прибытий граждан в РФ в 1 п/г 2014 г. | 32 |

| Рис. 18. Топ 10 стран по количеству прибытий граждан в РФ с целью туризма в 1 п/г 2014 г. | 33 |

| Рис. 19. Кластеры, реализуемые в рамках ФЦП «Развитие внутреннего и въездного туризма в Российской Федерации (2011-2018)» | 37 |

| Рис. 20. Структура предложения апартаментов, по состоянию на конец 2 кв. 2014 г., % от общего объема | 55 |

| Рис. 21. Число международных прибытий через московские аэропорты (млн. прибытий) за период 2003-2013 гг. | 57 |

| Рис. 22. Въезд иностранных граждан в Москву через аэропорты за 1 п/г 2014 г. | 58 |

| Рис. 23. Численность лиц, размещенных в гостиницах и коллективных средствах размещения города Москвы за период 2005-2013 гг. (млн. чел.) | 59 |

| Рис. 24. Численность лиц, размещенных в гостиницах и коллективных средствах размещения города Москвы за 1 п/г 2012-2014 гг. (млн чел.) | 59 |

| Рис. 25. Доходы столичного гостиничного комплекса за период 2005-2013 гг. | 60 |

| Рис. 26. Доходы столичного гостиничного комплекса за 1 п/г 2012-2014 гг. (млрд руб.) | 60 |

| Рис. 27. Наполняемость гостиниц в Москве по сегментам (%) | 61 |

| Рис. 28. Показатели работы рыночных сегментов на конец 2 кв. 2014 г. ($ США) | 62 |

| Рис. 29. Повторный спрос приезжих на туристическую Москву | 62 |

| Рис. 30. Будете ли Вы рекомендовать поездку в Москву друзьям? | 63 |

| Рис. 31. Удовлетворенность туристов качеством размещения (%) | 63 |

| Рис. 32. Сегментация гостиниц г. Москвы по уровню комфортности на начало 2014 г. | 64 |

| Рис. 33. Объем предложения апартаментов в Москве (шт.) | 65 |

| Рис. 34. Структура предложения по площади апартаментов, % от общего объема | 66 |

| Рис. 35. Структура предложения апартаментов по округам, по состоянию на конец 2 кв. 2014 (% от общего объема) | 67 |

| Рис. 36. Общее количество ночевок, предоставленных гостиничными предприятиями столицы за период 2006-2013 гг. (млн. ночей) | 67 |

| Рис. 37. Средняя цена за номер в Москве, руб. | 71 |

| Рис. 38. Показатели гостиниц люксового сегмента в Москве в 1 п/г 2014 г. (в годовом исчислении) | 72 |

| Рис. 39. Показатели гостиниц верхнего предела верхнего сегмента в Москве | |

| в 1 п/г 2014 г. (в годовом исчислении) | 73 |

| Рис. 40. Показатели гостиниц верхнего сегмента в Москве в | |

| 1 п/г 2014 г. (в годовом исчислении) | 74 |

| Рис. 41. Показатели гостиниц верхнего предела среднего сегмента в Москве | |

| в 1 п/г 2014 года (в годовом исчислении) | 75 |

| Рис. 42. Показатели гостиниц среднего сегмента в Москве в 1 п/г 2014 года | |

| (в годовом исчислении) | 75 |

| Рис. 43. Средняя доходность на номер по г. Москва, руб. | 78 |

| Рис. 45. Динамика изменения гостиничного рынка Санкт Петербурга | 94 |

| Рис. 46. Динамика изменения показателей за 2013 год, руб. | 95 |

| Рис. 47. Динамика изменения загрузки гостиничных номеров, заполняемость в % | 96 |

| Рис. 48. Структура качественного номерного фонда Санкт-Петербурга | 98 |

| Рис. 49. Динамика показателей люксовых гостиниц Санкт-Петербурга | 100 |

| Рис. 50. Показатели гостиниц люксового сегмента в Санкт-Петербурге за | |

| 1 кв. 2014 г. (в годовом исчислении), руб. | 101 |

| Рис. 51. Показатели гостиниц верхнего сегмента в Санкт-Петербурге за 1 кв. 2014 года | |

| (в годовом исчислении), руб. | 101 |

| Рис. 52. Показатели гостиниц среднего сегмента в Санкт-Петербурге за 1 кв. 2014 г. | |

| (в годовом исчислении), руб. | 102 |

| Рис. 53. Распределение средств по программе «Развитие Сочи как | |

| горноклиматического курорта» 2014 г., млрд руб. | 117 |

| Рис. 54. Обеспеченность гостиничными номерами высоких категорий | 119 |

| Рис. 55. Структура гостей по типу посетителей в ведущих отелях Ростова-на-Дону | |

| в 2013 г., % | 130 |

| Рис. 56. Объем рынка гостиничных услуг в Ростове-на-Дону в 2010-2013 гг., | |

| прогноз на 2014 г., млрд. руб. | 131 |

| Рис. 57. Число номеров в коллективных средствах размещения в Ростовской области | |

| в 2009-2013 гг., прогноз на 2014 г. | 132 |

| Рис. 58. Структура ростовских средств размещения по виду, % | 132 |

| Рис. 59. Структура классифицированных отелей Ростова по «звездности», % | 133 |

| Рис. 60. Число коллективных средств размещения в Ростовской области в 2004-2013 гг. | 134 |

| Рис. 61. Структура предложения номерного фонда Волгограда по классам | 141 |

| Рис. 62. Структура номерного фонда | 145 |

| Рис. 63. Динамика туристического потока КМК, 2000-2013 гг., млн. чел. | 148 |

| Рис. 64. Структура предложения в санаторно-курортном комплексе КВМ, койко-мест | 149 |

| Рис. 65. Структура гостиничного фонда КМК по категориям, % | 150 |

| Рис. 66. Средняя стоимость проживания в гостиницах Казани, руб. 2014 г. | 170 |

| Рис. 67. Соотношение числа гостиниц и номерного фонда по категориям, % | 176 |

| Рис. 68. Количество средств размещения в Екатеринбурге (данные на август 2014 года) | 182 |

| Рис. 69. Количество мест в средствах размещения (данные на август 2014 года) | 183 |

| Рис. 70. Число классифицированных гостиниц Екатеринбурга по годам | 183 |

| Рис. 71. Распределение классифицированных гостиниц Екатеринбурга | 184 |

| Рис. 72. Коэффициент загрузки номерного фонда гостиниц (данные на август 2014 г.) | 184 |

| Рис. 73. Средняя стоимость размещения в городах РФ, руб. | 185 |

| Рис. 74. Структура отелей по количеству номеров | 189 |

| Рис. 75. Структура номерного фонда гостиниц Тюмени, 2014 г. | 195 |

| Рис. 76. Структура гостиничной недвижимости Тюмени | 196 |

| Рис. 77. Структура капитальных вложений в гостиничную деятельность в Крыму | |

| 2010?2013 гг., % от всех видов экономической деятельности | 237 |

| Рис. 78. Официально зарегистрированные средства размещения, г. Севастополь | 241 |

| Рис. 79. Динамика открытия новых гостиниц России под управлением | |

| международных операторов | 247 |

| Рис. 80. Распределение номерного фонда существующих гостиниц | |

| под управлением международных операторов по городам России (октябрь 2014 г.) | 247 |

| Табл. 1. Число номеров в коллективных средствах размещения | 12 |

| Табл. 2. Доходы от коллективных средств размещения от предоставляемых услуг | |

| без НДС, акцизов и аналогичных платежей по России в 1 п/г 2012?2014 гг., тыс. руб. | 13 |

| Табл. 3. Численность размещенных лиц в коллективных средствах размещения в 1 п/г | |

| 2011?2014 гг. | 14 |

| Табл. 4. Выход на рынок гостиниц под управлением международных операторов, | |

| I кв. 2014 г., региональные города | 22 |

| Табл. 5. Въезд иностранных туристов в Россию в 2013 г. (тыс. поездок) | 30 |

| Табл. 6. Динамика въезда иностранных туристов по целям в Россию, чел. | 33 |

| Табл. 7. Перечень классифицированных гостиниц Москвы (ноябрь 2014 г.) | 46 |

| Табл. 8. Движение рынка апартаментов за 2013-2014 гг. | 55 |

| Табл. 9. Свод основных показателей рынка апартаментов (1-2 квартал 2014 г.) | 56 |

| Табл. 10. Новые предложения на гостиничном рынке Москвы 2014 г. | 70 |

| Табл. 11. Предложение на гостиничном рынке Ярославля, 2014 г. | 81 |

| Табл. 12. Предложение на гостиничном рынке Рязани, 2014 г. | 86 |

| Табл. 13. Инвестиционные проекты, реализуемые в Рязанской области | 87 |

| Табл. 14. Предложение на гостиничном рынке Липецка, 2014 г. | 91 |

| Табл. 15. Стоимость размещения в гостиницах Липецка в зависимости от категории | |

| гостиницы (по состоянию на начало 2014 г.) | 91 |

| Табл. 16. Индикаторы рынка гостиничной недвижимости по итогам 2013 года | 94 |

| Табл. 17. Основные гостиницы, запланированные к вводу в 2014-2015 гг. | 98 |

| Табл. 18. Запуск новых гостиниц на рынке Санкт-Петербурга в 2013 г. | 99 |

| Табл. 19. Изменение стоимости размещения в период 2011-2013 гг. | 99 |

| Табл. 20. Основные показатели сферы туризма за 2013 год | 105 |

| Табл. 21. Предложение на гостиничном рынке Калининграда, 2014 г. | 108 |

| Табл. 22. Объем и динамика туристического потока в 2005-2014 гг., млн. чел. | 116 |

| Табл. 23. Крупные отели г. Сочи | 118 |

| Табл. 24. Показатели прибрежной зоны Сочи (данные на октябрь 2014 г.) | 120 |

| Табл. 25. Запуск гостиниц в прибрежной зоне Сочи | 120 |

| Табл. 26. Показатели горного кластера в Сочи (Красная Поляна) (данные на | |

| октябрь 2014 г.) | 121 |

| Табл. 27. Запуск гостиниц в Красной Поляне г. Сочи | 121 |

| Табл. 28. Предстоящий запуск гостиниц в Красной Поляне | 122 |

| Табл. 29. Олимпийские объекты Сочи-2014 | 125 |

| Табл. 30. Рейтинг «Топ 10 отелей Ростова-на-Дону 2013» | 135 |

| Табл. 31. Лидеры по номерному фонду | 136 |

| Табл. 32. Предложение на гостиничном рынке Ростова-на-Дону, 2014 г. | 137 |

| Табл. 33. Предложение на гостиничном рынке Волгограда, 2014 г. | 142 |

| Табл. 34. Средняя стоимость гостиничного номера, руб./сутки | 143 |

| Табл. 35. Ожидаемые открытия г. Волгограда | 143 |

| Табл. 36. Предложение на гостиничном рынке Ставрополя, 2014 г. | 144 |

| Табл. 37. Средняя стоимость гостиничного номера, руб./сутки | 146 |

| Табл. 38. Средняя загрузка предприятий СКК КВМ, % | 149 |

| Табл. 39. Предложение на рынке СКК КВМ | 149 |

| Табл. 40. Предложение на гостиничном рынке Нижнего Новгорода, 2014 г. | 153 |

| Табл. 41. Площадки для размещения гостиниц, одобренные инвестиционным | |

| советом при губернаторе Нижегородской области, 2010 г. | 154 |

| Табл. 42. Рейтинг хостелов Нижнего Новгорода по вместимости, 2014 г. | 156 |

| Табл. 43. Предложение на гостиничном рынке Самары, 2014 г. | 160 |

| Табл. 44. Предложение на гостиничном рынке Тольятти, 2014 г. | 165 |

| Табл. 45. Предложение на гостиничном рынке Казани, 2014 г. | 168 |

| Табл. 46. Сопоставление цен проживания в гостиницах городов-миллионников | 171 |

| Табл. 47. Предложение на гостиничном рынке Саратова, 2014 г. | 173 |

| Табл. 48. Основные показатели рынка гостиничной недвижимости Перми | 176 |

| Табл. 49. Предложение на гостиничном рынке Перми, 2014 г. | 177 |

| Табл. 50. Основные показатели рынка качественной гостиничной недвижимости | |

| Челябинска, на конец 2013 г. | 186 |

| Табл. 51. Рейтинг отелей г. Челябинска | 188 |

| Табл. 52. Новое предложение Челябинска | 190 |

| Табл. 53. Лидеры по номерному фонду | 190 |

| Табл. 54. Предложение на гостиничном рынке Сургута, 2014 г. | 192 |

| Табл. 55. Предложение на гостиничном рынке Тюмени, 2014 г. | 196 |

| Табл. 56. Предложение на гостиничном рынке Новосибирска, 2014 г. | 201 |

| Табл. 57. Предложение на гостиничном рынке Омска, 2014 г. | 205 |

| Табл. 58. Предложение на гостиничном рынке Кемерово, 2014 г. | 208 |

| Табл. 59. Предложение на гостиничном рынке Новокузнецка, 2014 г. | 209 |

| Табл. 60. Предложение на гостиничном рынке Горной Шории, 2014 г. | 212 |

| Табл. 61. Предложение на гостиничном рынке Томска, 2014 г. | 215 |

| Табл. 62. Предложение на гостиничном рынке Красноярска, 2014 г. | 218 |

| Табл. 63. Предложение на гостиничном рынке Иркутска, 2014 г. | 221 |

| Табл. 64. Средства размещения на территории ТРЗ | 223 |

| Табл. 65. Гостиничная инфраструктура п. Листвянка (Иркутская обл.), 2014 г. | 224 |

| Табл. 66. Предложение на гостиничном рынке Владивостока, 2014 г. | 229 |

| Табл. 67. Предложение на гостиничном рынке Хабаровска, 2014 г. | 233 |

| Табл. 68. Основные показатели рынка гостиничных услуг Крыма, 2014 г. | 237 |

| Табл. 69. Крупнейшие инвестиционные проекты Крыма, руб. | 239 |

| Табл. 70. Классифицированные средства размещения г. Севастополь к началу 2014 г. | 241 |

| Табл. 71. Мировой рейтинг гостиничных групп по состоянию на 1.01.2014 | 244 |

| Табл. 72. Данные по международным гостиничным операторам в России | 246 |

| Табл. 73. Отели Hilton в России (данные на сентябрь 2014 г.) | 249 |

| Табл. 74. Проекты «InterContinental Hotels Group» на гостиничном рынке России | 253 |

| Табл. 75. Проекты «Marriott International» на гостиничном рынке России | 256 |

| Табл. 76. Проекты «Accor» на гостиничном рынке России | 258 |

| Табл. 77. Проекты «Rezidor Hotel Group» на гостиничном рынке России | 260 |

| Табл. 78. Проекты «Starwood Hotels & Resorts Worldwide» на гостиничном рынке | 263 |

| Табл. 79. Отели «AMAKS Hotels & Resorts» на гостиничном рынке России, 2014 г. | 267 |

| Табл. 80. Отели «AZIMUT Hotels Company» на гостиничном рынке России, 2014 г. | 270 |

| Табл. 81. Отели «Heliopark» на гостиничном рынке России, 2014 г. | 270 |

| Табл. 82. Отели «ГОСТ Отель Менеджмент» на гостиничном рынке России, 2014 г. | 272 |

Бизнес-план круглогодичного гостиничного комплекса категории 5 звезд

VTSConsulting

38 000 ₽

Бизнес-план круглогодичного гостиничного комплекса категории 5 звезд

VTSConsulting

38 000 ₽

Анализ рынка туризма в Российской Федерации: туристические, гостиничные, турагентские, туроператорские, санаторно-курортные услуги в России

Lomonosov Analysis

80 000 ₽

Анализ рынка туризма в Российской Федерации: туристические, гостиничные, турагентские, туроператорские, санаторно-курортные услуги в России

Lomonosov Analysis

80 000 ₽

Бизнес-план открытия гостиницы

VTSConsulting

25 000 ₽

Бизнес-план открытия гостиницы

VTSConsulting

25 000 ₽

Бизнес-план строительства пятизвездочного отеля с термальным комплексом

VTSConsulting

37 000 ₽

Бизнес-план строительства пятизвездочного отеля с термальным комплексом

VTSConsulting

37 000 ₽

Статья, 9 декабря 2025

Компания Гидмаркет

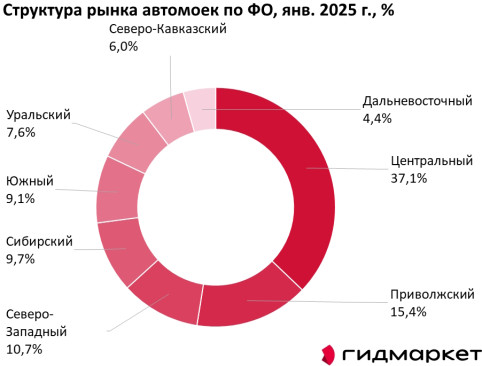

Центральный округ собрал более трети всех российских автомоек

На Центральный федеральный округ, включая Москву, приходится 37,1% всех автомоек в стране, что делает его абсолютным лидером по концентрации этого бизнеса

Статья, 9 декабря 2025

Компания Гидмаркет

Центральный округ собрал более трети всех российских автомоек

На Центральный федеральный округ, включая Москву, приходится 37,1% всех автомоек в стране, что делает его абсолютным лидером по концентрации этого бизнеса

Российский рынок услуг по мойке автомобилей представляет собой динамичную и неравномерно распределенную по территории страны сферу предпринимательства. Его география напрямую отражает ключевые экономические и демографические реалии: плотность населения, уровень автомобилизации и покупательной способности граждан. Анализ структуры расположения автомоек по федеральным округам, основанный на данных на начало 2025 года, позволяет выявить четкие закономерности и центры притяжения для этого бизнеса.

Статья, 9 декабря 2025

Компания Гидмаркет

Как выбирают реабилитационный центр в 2024 году

Анализ потребительский предпочтений в контексте развития рынка медицинской реабилитации

Статья, 9 декабря 2025

Компания Гидмаркет

Как выбирают реабилитационный центр в 2024 году

Анализ потребительский предпочтений в контексте развития рынка медицинской реабилитации

Сфера медицинской реабилитации в России активно развивается. Всё больше людей понимают важность профессионального восстановления после болезней, операций или травм. Реабилитационный центр сегодня — это не просто место для ухода, а полноценное лечебное учреждение, где команда врачей, психологов и инструкторов помогает человеку вернуться к активной жизни.

Статья, 9 декабря 2025

Компания Гидмаркет

Центр России лидирует в производстве глины в 2024 году

Воронежская область стала лидером по производству глины в России в 2024 году, опередив Челябинскую область на 0,1%

Статья, 9 декабря 2025

Компания Гидмаркет

Центр России лидирует в производстве глины в 2024 году

Воронежская область стала лидером по производству глины в России в 2024 году, опередив Челябинскую область на 0,1%

Анализ географического распределения производства глины в России по итогам 2024 года выявил ярко выраженную концентрацию ключевых мощностей в европейской части страны.