Данное исследование посвящено описанию российского рынка аммофоса. В обзоре проанализированы глобальные рыночные тенденции и их влияние на российский рынок. Исследование включает описание перспектив мировой и российской отрасли, характеристику потребительских сегментов.

В начале исследования проводится сравнительная характеристика мирового и российского рынка аммофоса, дается анализ особенностей российского рынка. Приводится информация о проектах по наращиванию мировых мощностей и дается оценка влияния ожидаемых изменений на мировой и внутренний рынок.

Одним из основных структурных элементов анализа является раздел о внутреннем производстве аммофоса, где указаны данные в разрезе компаний, описывается текущее положение компаний-производителей.

Дается анализ внешнеторговых поставок. Акцент же сделан на внутреннем рынке, как на ключевом сегменте.

Данные по объемам производства и потребления, внешнеторговым поставкам даются в динамике до 2010 года включительно (в ряде случаев по апрель 2011 г.).

Подробно описана конъюнктура мирового и внутреннего рынка аммофоса (данные включают в себя информацию по апрель 2011 года включительно).

По крупнейшим российским компаниям производителям в обзоре приведены профили. Профиль каждой компании содержит наиболее актуальную информацию о компании, в числе которой показатели финансово-хозяйственной деятельности, что является отличительной особенностью данного обзора.

Исследование будет полезно для российских производителей фосфорных удобрений, в рамках понимания ситуации сложившейся на рынке, прогнозов отраслевой динамики, мониторинга текущих событий мировой и российской отрасли для выстраивания краткосрочных и долгосрочных стратегий развития и управления.

Исследование проведено в апреле-июне 2011 года.

Объем отчета - 72 стр.

Отчет содержит 42 таблицы и 22 графика и диаграмм.

Язык отчета - русский.

Аннотация | 3 |

Полное оглавление | 4 |

Список диаграмм | 6 |

Список таблиц | 7 |

Резюме | 9 |

Технические характеристики продукта | 10 |

Мировой рынок аммофоса | 11 |

Российский рынок аммофоса | 15 |

Предложение аммофоса на рынке РФ | 15 |

Структура производства в разрезе компаний | 15 |

Инвестиционные проекты | 15 |

Внешняя торговля | 16 |

Объем экспорта | 16 |

География поставок | 17 |

Спрос на аммофос на рынке РФ | 18 |

Применение | 18 |

Объем внутреннего рынка | 19 |

Структура поставок в разрезе производителей | 20 |

Структура спроса | 20 |

Рынок аммофоса стран СНГ | 24 |

Украина | 24 |

Производство | 24 |

Структура рынка | 25 |

Казахстан | 27 |

Узбекистан | 29 |

Беларусь | 30 |

Туркменистан | 30 |

Ценовой анализ | 31 |

Цены на аммофос на мировом рынке | 31 |

Цены на аммофос на российском рынке | 31 |

Цены на аммофос на рынке Украины | 32 |

Профили крупнейших игроков рынка | 34 |

ФосАгро | 34 |

ОАО «Апатит» | 34 |

Краткое описание | 34 |

Ключевые показатели деятельности компании | 36 |

Финансовые показатели | 36 |

Руководство | 37 |

Контактная информация | 37 |

ООО «Балаковские минеральные удобрения» | 38 |

Краткое описание | 38 |

Ключевые показатели деятельности компании | 38 |

Финансовые показатели | 39 |

Руководство | 41 |

Контактная информация | 41 |

ОАО «Аммофос» | 41 |

Краткое описание | 41 |

Ключевые показатели деятельности компании | 42 |

Финансовые показатели | 43 |

Руководство | 44 |

Контактная информация | 44 |

Уралхим | 45 |

ОАО «Воскресенские минеральные удобрения» | 45 |

Краткое описание | 45 |

Ключевые показатели деятельности компании | 46 |

Финансовые показатели | 47 |

Руководство | 48 |

Контактная информация | 48 |

Еврохим | 49 |

ООО «Еврохим-БМУ» | 49 |

Краткое описание | 49 |

Ключевые показатели деятельности компании | 49 |

Финансовые показатели | 50 |

Руководство | 51 |

Контактная информация | 52 |

ООО «ПГ «Фосфорит» | 52 |

Краткое описание | 52 |

Ключевые показатели деятельности компании | 53 |

Финансовые показатели | 53 |

Руководство | 55 |

Контактная информация | 55 |

ОАО «Гидрометаллургический завод» | 56 |

Краткое описание | 56 |

Ключевые показатели деятельности компании | 56 |

Финансовые показатели | 57 |

Руководство | 59 |

Контактная информация | 59 |

Приложение 1. Сырьевая база | 60 |

Мировые запасы | 60 |

Мировая добыча | 61 |

Динамика цен | 65 |

Приложение 2. Технологии производства аммофоса | 66 |

Рис. 1. Структура поставок в 2010 г. в разрезе компаний-поставщиков | 16 |

Рис. 2. Динамика объемов экспорта в 2010 г. по месяцам, млн. долл. | 17 |

Рис. 3. Направления экспорта аммофоса в 2010 г. | 18 |

Рис. 4. Динамика поставок аммофоса на российский рынок в 2009 - 2010 гг. по месяцам | 19 |

Рис. 5. Структура поставок аммофоса на российский рынок в 2010 г. | 20 |

Рис. 6. Географическая структура поставок аммофоса в 2010 г. | 21 |

Рис. 7. Динамика объемов производства аммофоса в Украине в 2007 - 2010 гг., тыс. т | 24 |

Рис. 8. Структура украинского рынка аммофоса по поставщикам в 2010 г. | 25 |

Рис. 9. Динамика и структура поставок аммофоса на рынок Украины по месяцам в 2010 году | 26 |

Рис. 10. Импорт аммофоса украинскими компаниями в 2009 - 2010 гг. | 26 |

Рис. 11. Динамика объемов потребления аммофоса на внутреннем рынке Казахстана в 2009 - 2010 гг. (поквартально, тыс. т) | 28 |

Рис. 12. Динамика экспорта казахского аммофоса и средняя экспортная цена в 2008-2010 гг. | 29 |

Рис. 13. Мировые запасы фосфатного сырья по странам | 60 |

Рис. 14. Доли мировых запасов фосфорного сырья по странам, % | 61 |

Рис. 15. Мировая добыча фосфоритной руды по странам в 2008 году, млн. тонн | 61 |

Рис. 16. Региональная структура мирового производства фосфоритов в 2002-2008 гг., тыс. тонн P2O5 | 62 |

Рис. 17. Региональная структура мирового потребления фосфоритов в 2002-2008 гг., тыс. тонн P2O5 | 62 |

Рис. 18. Региональная структура мирового экспорта фосфоритов в 2002 - 2008 гг., тыс. тонн P2O5 | 63 |

Рис. 19. Региональная структура мирового импорта фосфоритов в 2002 - 2008 гг., тыс. тонн P2O5 | 63 |

Рис. 20. Динамика объемов производства апатитового концентрата российскими предприятиями в 2005 - 2009 гг., млн. т | 64 |

Рис. 21. Динамика цен на руду в 1999 - 2010 гг., $/т | 65 |

Табл. 1. Основные технические характеристики моноаммонийфосфата | 10 |

Табл. 2. Региональная структура мирового производства МАФ в 2003 - 2009 гг., тыс. тонн | 12 |

Табл. 3. Региональная структура мирового потребления МАФ в 2002 - 2008 гг., тыс. тонн | 12 |

Табл. 4. Региональная структура мирового экспорта МАФ в 2003 - 2009 гг., тыс. тонн P2O5 | 13 |

Табл. 5. Региональная структура мирового импорта МАФ в 2003 - 2009 гг., тыс. тонн P2O5 | 13 |

Табл. 6. Объем производства аммофоса на предприятиях в 2005 - 2010 гг. (в физическом весе) | 15 |

Табл. 7. Объем поставок аммофоса крупнейшим потребителям в 2010 г., т | 21 |

Табл. 8. Основные показатели украинского рынка аммофоса в 2009 - 2010 гг. | 25 |

Табл. 9. Основные показатели рынка аммофоса Казахстана в 2009 - 2010 гг., тыс. т | 27 |

Табл. 10. Цены российских производителей на аммофос в январе-марте 2011, руб./т без НДС | 31 |

Табл. 11. Региональные цены на аммофос на российском рынке в марте-апреле 2011 г. (руб./т с НДС) | 32 |

Табл. 12. Средние экспортные цены на аммофос в 2009-2010 гг. ($/т FOB) | 32 |

Табл. 13. Региональные цены на аммофос на рынке Украины в марте-апреле 2011 г. (грн./тнг с НДС) | 33 |

Табл. 14. Цены на аммофос украинских производителей в марте-апреле 2011 г. (грн./тнг с НДС) | 33 |

Табл. 15. Отраслевой анализ ОАО «Апатит», 2009 г. | 36 |

Табл. 16. Отчет о прибыли и убытках ОАО «Апатит» 2006 - 2010 гг., млн. руб. | 36 |

Табл. 17. Расчет коэффициентов по ОАО «Апатит», 2009 г. | 37 |

Табл. 18. Отраслевой анализ ООО «Балаковские минеральные удобрения», 2009 г. | 38 |

Табл. 19. Отчет о прибылях и убытках ООО «Балаковские минеральные удобрения» 2005 - 2009 гг., тыс. руб. | 39 |

Табл. 20. Расчет коэффициентов по ООО «Балаковские минеральные удобрения», 2009 г. | 40 |

Табл. 21. Финансовые коэффициенты ООО «Балаковские минеральные удобрения» 2005 - 2009 гг. | 40 |

Табл. 22. Отраслевой анализ ОАО «Аммофос» 2009 г. | 42 |

Табл. 23. Отчет о прибылях и убытках ОАО «Аммофос» 2006 - 2010 гг., тыс. руб. | 43 |

Табл. 24. Финансовые коэффициенты ОАО «Аммофос» | 43 |

Табл. 25. Расчет коэффициентов по ОАО «Аммофос» 2009 г. | 44 |

Табл. 26. Оценка финансового состояния ОАО «Воскресенские минеральные удобрения» 2009 г. | 46 |

Табл. 27. Отчет о прибылях и убытках ОАО «Воскресенские минеральные удобрения» 2006 - 2010 гг., тыс. руб. | 47 |

Табл. 28. Финансовые коэффициенты ОАО «Воскресенские минеральные удобрения» 2006 - 2010 гг. | 47 |

Табл. 29. Расчет коэффициентов по ОАО «Воскресенские минеральные удобрения» 2009 г. | 48 |

Табл. 30. Оценка финансового состояния ООО "ЕвроХим-БМУ", 2009 г. | 49 |

Табл. 31. Отчет о прибылях и убытках ООО "ЕвроХим-БМУ" 2005 - 2009 гг., млн. руб. | 50 |

Табл. 32. Финансовые коэффициенты ООО "ЕвроХим-БМУ" | 51 |

Табл. 33. Расчет коэффициентов по ООО "ЕвроХим-БМУ" 2009 г. | 51 |

Табл. 34. Оценка финансового состояния ПГ «Фосфорит», 2009 г. | 53 |

Табл. 35. Отчет о прибылях и убытках ПГ «Фосфорит» 2005 - 2009 гг., тыс. руб. | 53 |

Табл. 36. Финансовые коэффициенты ПГ «Фосфорит» | 54 |

Табл. 37. Расчет коэффициентов по ПГ «Фосфорит» 2009 г. | 55 |

Табл. 38. Оценка финансового состояния ОАО «Гидрометаллургический завод», 2009 г. | 56 |

Табл. 39. Отчет о прибылях и убытках ОАО «Гидрометаллургический завод» 2005 - 2009 гг., тыс. руб. | 57 |

Табл. 40. Финансовые коэффициенты ОАО «Гидрометаллургический завод» | 58 |

Табл. 41. Расчет коэффициентов по ОАО «Гидрометаллургический завод» 2009 г. | 58 |

Табл. 42. Динамика реализации апатитового концентрата по странам мира в 2005 - 2009 гг., млн. т | 64 |

Экспресс-обзор рынка удобрений, содержащих два питательных элемента: азот и фосфор, в России - 2023

AnalyticResearchGroup (ARG)

75 900 ₽

Экспресс-обзор рынка удобрений, содержащих два питательных элемента: азот и фосфор, в России - 2023

AnalyticResearchGroup (ARG)

75 900 ₽

Экспресс-обзор рынка удобрений, содержащих два питательных элемента: фосфор и калий, в России - 2023

AnalyticResearchGroup (ARG)

75 900 ₽

Экспресс-обзор рынка удобрений, содержащих два питательных элемента: фосфор и калий, в России - 2023

AnalyticResearchGroup (ARG)

75 900 ₽

Маркетинговое исследование рынка сложных удобрений NPK (азотно-фосфорно-калийных) в России 2016-2022 гг. Прогноз на 2022-2026 гг. Август 2022.

ТК Солюшнс

95 900 ₽

Маркетинговое исследование рынка сложных удобрений NPK (азотно-фосфорно-калийных) в России 2016-2022 гг. Прогноз на 2022-2026 гг. Август 2022.

ТК Солюшнс

95 900 ₽

Маркетинговое исследование рынка удобрений, содержащих два питательных элемента: фосфор и калий (удобрений сложных РК) в России 2016-2022 гг. Прогноз на 2022-2026 гг. Август 2022.

ТК Солюшнс

95 900 ₽

Маркетинговое исследование рынка удобрений, содержащих два питательных элемента: фосфор и калий (удобрений сложных РК) в России 2016-2022 гг. Прогноз на 2022-2026 гг. Август 2022.

ТК Солюшнс

95 900 ₽

― Какие тренды наблюдались в категории fashion на вашей платформе в 2024 году? Какие внешние и внутренние факторы оказали наибольшее влияние на динамику развития сегмента?

Статья, 23 июня 2025

РБК Исследования рынков

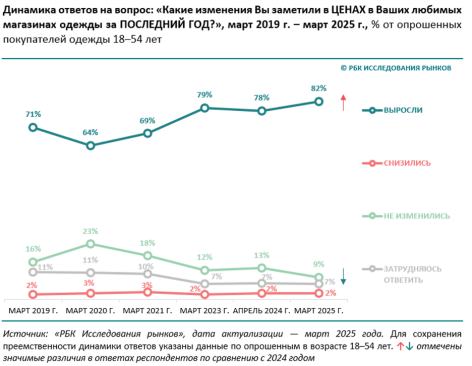

Цены на одежду в 2024 году росли быстрее в онлайн-канале

В 2024 году сохранялась тенденция роста цен на одежду. Согласно данным Росстата, продукция подорожала на 3,7%, что на 0,9 п.п. выше показателя 2023 года

Статья, 23 июня 2025

РБК Исследования рынков

Цены на одежду в 2024 году росли быстрее в онлайн-канале

В 2024 году сохранялась тенденция роста цен на одежду. Согласно данным Росстата, продукция подорожала на 3,7%, что на 0,9 п.п. выше показателя 2023 года

Мониторинг предложения ведущих маркетплейсов (Wildberries, Ozon), проведенный «РБК Исследованиями рынков»в мае 2025 года, также подтвердил данные Росстата. По оценкам РБК, приведенным в обзоре «Одежный ретейл 2025», в онлайн-сегменте одежда за год подорожала на 5,6%.