Небезнадежный случай: в 2010 году надежность инвестиций российских страховщиков вернулась на докризисный уровень. Существенно снизились кредитные риски и риски вывода ликвидности на нужды собственников. В то же время «Эксперт РА» отмечает рост рыночных рисков страховых компаний.

Риски собственников: «дети» отвечают за «родителей». В период кризиса владельцы страховых компаний, испытывающие финансовые затруднения, забирали у страховщиков ликвидность на собственные нужды. Реализовавшиеся риски собственников были одной из основных причин банкротств страховых компаний в 2009 году. Лишь в 2010 году большинство материнских компаний смогли решить свои проблемы и восстановить ликвидность дочерних организаций.

Кредитные риски: наследство кризиса. По оценкам «Эксперт РА», доля активов, по которым кредитные риски уже реализовались, не превышает 5%. Однако компании до сих пор не торопятся списывать их в убыток. К проблемным активам относятся дебиторская задолженность, сроки погашения по которой истекли, вложения в банки, у которых были отозваны лицензии, ценные бумаги обанкротившихся компаний. Надежность остальных активов российских страховщиков находится на приемлемом уровне. По оценкам «Эксперт РА», среднерыночная доля вложений в объекты инвестиций без рейтинга либо с рейтингом не выше B+ «Эксперт РА» и/или аналогичного уровня международных рейтинговых агентств, составляет порядка 30-40%.

Рыночные риски: без границ. С 1-го июля 2011 года расширяются возможности отечественных страховщиков по инвестированию в зарубежные фондовые рынки (предельная доля вложений в ценные бумаги нерезидентов вырастет с 20 до 35% от собственных средств и с 20 до 30% от страховых резервов). Новыми возможностями воспользуются в основном крупные страховщики федерального уровня. Рост доли вложений в ценные бумаги нерезидентов позволит страховым компаниям диверсифицировать свои риски, но сделает их более чувствительными к шокам на мировом финансовом рынке.

Нет риска - нет доходности: падение ставок по депозитам и стабилизация курсов валют привели к снижению рентабельности инвестиций российских страховщиков. Падение рентабельности инвестиций при сохраняющихся проблемах с убыточностью снижает надежность страховой отрасли.

В 2008 году больше всего можно было заработать на колебаниях курсов валют, в 2009 году - на вложениях в фондовый рынок. Высокую доходность в 2009 году показывали и банковские депозиты. В 2010 году доходность большинства типов инвестиций существенно снизилась. Инфляцию смогла превысить лишь доходность вложений в фондовый рынок.1 | Авторы | 1 |

2 | Анализ ситуации на рынке по итогам 2010 | 2 |

3 | Приложение 1 | 5 |

4 | Приложение 2 | 6 |

5 | Приложение 3 | 7 |

6 | Приложение 4 | 11

|

Анализ рынка страхования владельцев автотранспортных средств (ОСАГО и КАСКО) в России в 2019-2023 гг, прогноз на 2024-2028 гг

BusinesStat

104 000 ₽

Анализ рынка страхования владельцев автотранспортных средств (ОСАГО и КАСКО) в России в 2019-2023 гг, прогноз на 2024-2028 гг

BusinesStat

104 000 ₽

Анализ рынка страхования жизни в России в 2019-2023 гг, прогноз на 2024-2028 гг

BusinesStat

104 000 ₽

Анализ рынка страхования жизни в России в 2019-2023 гг, прогноз на 2024-2028 гг

BusinesStat

104 000 ₽

Анализ рынка страхования имущества в России в 2019-2023 гг, прогноз на 2024-2028 гг

BusinesStat

104 000 ₽

Анализ рынка страхования имущества в России в 2019-2023 гг, прогноз на 2024-2028 гг

BusinesStat

104 000 ₽

Анализ розничных цен на годовой полис КАСКО 2024: динамика в рознице и инфляция 2004 – апрель 2024. Россия, федеральные округа, регионы

Экспресс-Обзор

45 000 ₽

Анализ розничных цен на годовой полис КАСКО 2024: динамика в рознице и инфляция 2004 – апрель 2024. Россия, федеральные округа, регионы

Экспресс-Обзор

45 000 ₽

Статья, 9 января 2025

РБК Исследования рынков

В 2024 году средний чек в ресторанах быстрого питания рекордно вырос

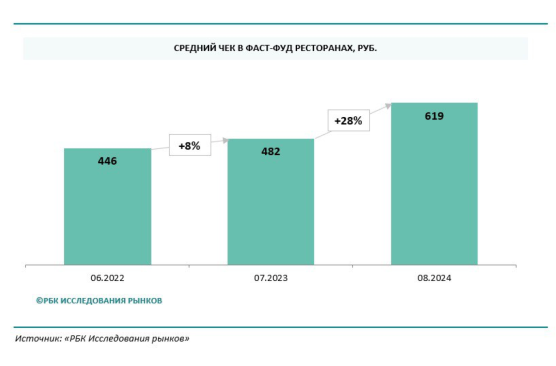

В августе 2024 года средний чек в ресторанах быстрого питания России составил ₽619, что на 28% больше, чем в июле 2023 года

Статья, 9 января 2025

РБК Исследования рынков

В 2024 году средний чек в ресторанах быстрого питания рекордно вырос

В августе 2024 года средний чек в ресторанах быстрого питания России составил ₽619, что на 28% больше, чем в июле 2023 года

Рост среднего чека в 2024 году оказался самым высоким как минимум с 2012 года.По темпам роста среднего чека в последние годы фаст-фуд опередил многие другие сегменты рынка общественного питания. В частности, это привело к сокращению разницы между расходами россиян в фаст-фуде и ресторанах среднего ценового сегмента с обслуживанием: в июне 2022 года средний чек в заведениях быстрого питания был на 71% ниже, чем в ресторанах, а в июле 2024 года разница сократилась до 66%.

Российский рынок мяса кроликов отражает тенденцию увеличения своей объемности, рост средних контрактных цен при экспорте продукции за рубеж и снижение контрактных цен на импортируемую продукцию. В то же время средние цены производителей мяса кроликов показывают корректировку.