Третье издание ежегодного обзора "Частные марки (private label) российских продуктовых сетей" посвящено изменениям, произошедшим на российском рынке товаров private label в 2010 году. Работа включает в себя несколько разделов: обзор состояния мирового и российского рынка товаров под СТМ; анализ изменений потребительского поведения в отношении товаров под частными марками и изменений, произошедших в 2010 г.; анализ новых стратегий развития собственных торговых марок (СТМ) ведущих российских ритейлеров. Отдельная глава посвящена изменениям в работе производителей российских товаров под СТМ, их новых стратегий и планов.

В исследовании содержится оценка объема российского рынка товаров под СТМ в стоимостном и натуральном выражении, приведен прогноз развития рынка на 2011-2012 гг. (прогноз объема продаж товаров под СТМ через продовольственные сети, структуры рынка по форматам торговых сетей и другие показатели). Отчет включает в себя описание структуры рынка товаров private label в продуктовых сетях, его товарной и ценовой сегментации, показатели работы крупнейших розничных сетей, развивающих направление собственных торговых марок (объем продаж товаров под СТМ, доля в обороте сети, ассортиментная матрица товаров под СТМ и др.).

Поскольку отечественный рынок является частью мирового рынка товаров под частными марками, нами были рассмотрены изменения, произошедшие в течение 2009-2010 гг. в Европе, США и ряде других географических регионов. Результаты изучения мирового опыта работы с частными марками изложены в отдельном разделе исследования.

В рамках данного исследования в сентябре 2010 г. аналитики РБК.research провели третий опрос аудитории сайта компании "РБК". Целью опроса было изучение произошедших изменений потребительского поведения в отношении частных марок. На основании данных опросов 2008-2010 гг. подсчитаны и проанализированы объемы и частота покупок этих товаров, проанализированы изменения качестве товаров под СТМ, выявлены планы покупателей относительно покупок частных торговых марок в будущем.

Для анализа работы ритейлеров и производителей было проведено анкетирование ведущих российских продовольственных сетей и производителей товаров под частными марками, на основании полученных данных были подсчитаны ключевые показатели рынка товаров под СТМ.

Отдельный раздел исследования посвящен описанию стратегий работы производителей и розничных сетей, проанализированы показатели загруженности производства отдельных компаний, преимущества и недостатки работы с частными марками для производителей, приведены профили ряда производителей товаров под СТМ.

В отчете приведены профили крупнейших сетей, продающих товары под собственными торговыми марками, и производителей этих товаров. Профили включают краткое описание компании, основные показатели работы, планы на ближайшую перспективу.

При проведении исследования применялись следующие методы:

В рамках кабинетного исследования были использованы следующие источники:

Исследование проведено в августе-октябре 2010 года. Отчет содержит 31 таблицу и 39 графиков и диаграмм (графики и таблицы в профилях компаний не индексировались).

Язык отчета - русский.

Аннотация | 3 | |||

Полное оглавление | 5 | |||

Список диаграмм | 7 | |||

Список таблиц | 9 | |||

Резюме | 11 | |||

Мировой рынок товаров под собственными торговыми марками (СТМ) | 12 | |||

| Текущее состояние мирового рынка товаров под собственными торговыми марками и тенденции его развития | 12 | ||

|

| Азиатско-Тихоокеанский регион | 14 | |

|

| Латинская Америка | 14 | |

|

| Ближний Восток | 15 | |

|

| США и Канада | 15 | |

|

| Европа | 17 | |

| Тенденции и прогноз развития мирового рынка товаров под частными марками | 20 | ||

Российский рынок товаров под частными марками торговых сетей | 25 | |||

| Российский продуктовый ритейл - новый сценарий развития | 26 | ||

|

| Международные ритейлеры на российском рынке | 28 | |

|

| Современная модель потребительского поведения россиян | 30 | |

|

| Актуальное состояние рынка товаров под СТМ | 33 | |

|

|

| Крупнейшие ритейлеры по объему продаж товаров под СТМ | 35 |

|

|

| Структура рынка СТМ в продуктовом ритейле | 39 |

|

|

| Стратегии брендинга товаров под СТМ | 45 |

| Прогноз развития сегмента товаров под СТМ в 2011-2012 гг. | 47 | ||

| Российские производители товаров под марками торговых сетей | 50 | ||

|

| Основные тенденции на рынке российских производителей товаров под СТМ | 58 | |

|

| Стратегии работы российских производителей с товарами под частными марками торговых сетей | 60 | |

|

| Критерии отбора производителей товаров под частными марками сетей | 64 | |

Профили производителей товаров под марками торговых сетей | 88 | |||

| 1-ая Макаронная Компания | 88 | ||

|

| Стратегия работы с частными марками сетей | 88 | |

|

| Контактная информация | 89 | |

| Абаско | 89 | ||

|

| Стратегия работы с частными марками | 90 | |

|

| Контактная информация | 90 | |

| Акульчев | 90 | ||

|

| Стратегия работы с частными марками | 91 | |

|

| Контактная информация | 91 | |

| Ополье | 91 | ||

|

| Стратегия работы с частными марками | 92 | |

|

| Контактная информация | 92 | |

| Продукты питания | 93 | ||

|

| Стратегия работы с частными марками | 93 | |

|

| Контактная информация | 94 | |

| Хайджин текнолоджиз | 94 | ||

|

| Стратегия работы с частными марками | 94 | |

|

| Контактная информация | 95 | |

| СП «Евроиндустрия» | 95 | ||

|

| Стратегия работы с частными марками | 96 | |

|

| Контактная информация | 96 | |

| Морозко | 96 | ||

|

| Стратегия работы с частными марками | 97 | |

|

| Контактная информация | 97 | |

| ОАО "Лебедянский (Пепсико Холдингс) | 97 | ||

|

| Стратегия работы с частными марками | 98 | |

|

| Контактная информация | 99 | |

| Древуголь (Горыныч) | 99 | ||

|

| Стратегия работы с частными марками | 99 | |

|

| Контактная информация | 100 | |

Отношение российских покупателей к собственным маркам розничных сетей. Результаты интернет-опроса. | 101 | |||

| Характеристика выборочной совокупности | 102 | ||

| Результаты опроса | 106 | ||

|

| Частота покупок товаров СТМ | 109 | |

|

| Доля товаров под СТМ в покупках продуктов питания | 110 | |

|

| Наиболее популярные категории товаров СТМ с точки зрения потребителей | 111 | |

|

| Мнения потребителей о качестве товаров под частными марками | 115 | |

|

| Тенденции потребления товаров под СТМ | 116 | |

|

| Портрет лояльных покупателей товаров под частными марками | 117 | |

Профили розничных сетей | 121 | |||

| Ашан, Атак | 121 | ||

|

| Ключевые показатели деятельности компании | 121 | |

|

| Развитие направления собственных марок сети | 122 | |

|

| Руководство | 125 | |

|

| Контактная информация | 125 | |

| Билла, БИОП, Зельгрос | 125 | ||

|

| Ключевые показатели деятельности компании | 125 | |

|

| Развитие направления собственных марок сети | 126 | |

|

| Руководители направления СТМ | 128 | |

|

| Контактная информация | 128 | |

| Копейка | 129 | ||

|

| Ключевые показатели деятельности компании | 129 | |

|

| Развитие направления собственных марок сети | 130 | |

|

| Руководители направления СТМ | 132 | |

|

| Контактная информация | 132 | |

| Лента | 133 | ||

|

| Ключевые показатели деятельности компании | 133 | |

|

| Финансовые показатели | 133 | |

|

| Развитие направления собственных марок сети | 134 | |

|

| Руководство направления СТМ | 135 | |

|

| Контактная информация | 135 | |

| Магнит | 136 | ||

|

| Ключевые показатели деятельности компании | 136 | |

|

| Развитие направления собственных марок сети | 137 | |

|

| Руководители направления СТМ | 141 | |

|

| Контактная информация | 141 | |

| МЕТРО Кэш энд Керри | 141 | ||

|

| Ключевые показатели деятельности компании | 141 | |

|

| Развитие направления собственных марок сети | 142 | |

|

| Руководство | 148 | |

|

| Контактная информация | 148 | |

| Перекресток, Пятерочка, Карусель (X5 Retail Group) | 148 | ||

|

| Ключевые показатели деятельности компании | 148 | |

|

| Развитие направления собственных марок сети | 149 | |

|

| Руководители направления СТМ | 152 | |

|

| Контактная информация | 152 | |

| Полушка | 152 | ||

|

| Ключевые показатели деятельности компании | 152 | |

|

| Развитие направления собственных марок сети | 152 | |

|

| Руководство | 155 | |

|

| Контактная информация | 155 | |

Приложение | 156 | |||

| Классификация товаров под частными марками | 156 | ||

|

| Стадии развития товаров под частными марками | 158 | |

Рис. 1. Динамика доли товаров под частными марками в мировом объеме розничных продаж, 2000-2020 гг. | 12 |

Рис. 2. Рост потребления товаров под частными марками в мире, 1 кв. 2010 года | 13 |

Рис. 3. Доля продаж товаров под частными марками в США - распределение по форматам торговли, 2009 г. | 16 |

Рис. 4. Доля товаров под СТМ в обороте розничной торговли в странах Западной Европы, 2001-2010 гг. | 18 |

Рис. 5. Доля продаж товаров под частными марками в странах Евросоюза, 2007-2009 гг. | 19 |

Рис. 6. Прогноз развития рынка товаров под частными марками, 2010-2015 гг. | 23 |

Рис. 7. Рост доли продуктовых торговых сетей в совокупном обороте розничной торговли продовольственными товарами в РФ, 2002-2009 гг., прогноз на 2010-2011 гг. | 27 |

Рис. 8. Степень консолидации продовольственного ритейла РФ - доля топ-10 компаний, 2006-2009 гг., прогноз на 2010-2011 гг. | 28 |

Рис. 9. Индекс потребительской уверенности по возрастным группам населения в I-III кварталах 2010 г. | 31 |

Рис. 10. Динамика доли товаров под СТМ в совокупном обороте продуктовых розничных сетей, 2004-2010 гг. | 33 |

Рис. 11. Объем продаж товаров под СТМ продуктовых сетей, млрд руб., 2004-2009 гг., прогноз на 2010 г. | 34 |

Рис. 12. Структура продаж товаров под СТМ - распределение по ценовому сегменту, 2007-2010 гг. | 35 |

Рис. 13. Крупнейшие игроки рынка товаров под СТМ (доля компании в совокупных продажах товаров под СТМ через российские продуктовые сети в стоимостном выражении), 2009 г. | 36 |

Рис. 14. Структура рынка товаров под СТМ (в денежном выражении) - распределение по типам торговых сетей, 2009-2010 гг. | 37 |

Рис. 15. Структура рынка товаров под СТМ (в денежном выражении) - распределение по форматам торговых сетей, 2009-2010 гг. | 39 |

Рис. 16. Соотношение количества продовольственных и непродовольственных товаров под СТМ в ассортименте торговых сетей, 2008-2010 гг. | 40 |

Рис. 17. Ценовая сегментация ассортимента товаров под СТМ, октябрь 2010 г. | 44 |

Рис. 18. Динамика доли товаров под СТМ в совокупном обороте продуктовых розничных сетей, прогноз на 2011-2012 гг. | 47 |

Рис. 19. Объем продаж товаров под СТМ продуктовых сетей, млрд руб., прогноз на 2010-2012 гг. | 48 |

Рис. 20. Структура рынка товаров под СТМ (в денежном выражении) - распределение по типам торговых сетей, прогноз на 2011-2012 гг. | 49 |

Рис. 21. Структура рынка товаров под СТМ (в денежном выражении) - распределение по форматам торговых сетей, прогноз на 2011-2012 гг. | 49 |

Рис. 22. Преимущества выпуска товаров под СТМ для производителей, 2008-2010 гг. | 61 |

Рис. 23. Наиболее распространенные виды услуг, оказываемые производителями товаров под СТМ торговым сетям, сентябрь 2010 г. | 63 |

Рис. 24. Планы производителей товаров под СТМ на 2011 г. | 64 |

Рис. 25. Популярность различных каналов продаж при совершении покупок продуктов питания, 2008-2010 гг., % от ответивших | 103 |

Рис. 26. Опрос потребителей: распределение по месту проживания и ежемесячному доходу на одного члена семьи, 2010 г., % от количества опрошенных | 105 |

Рис. 27. Опрос потребителей: расходы респондентов на покупку продуктов питания (исключая расходы на питание вне дома)*, 2010 г. | 106 |

Рис. 28. Осведомленность о существовании под СТМ в магазинах, 2010 г., % от опрошенных | 106 |

Рис. 29. Признаки, по которым потребители узнают товары под СТМ, 2010 г., % от опрошенных | 107 |

Рис. 30. Частота покупок товаров СТМ, 2008-2010 гг., % от опрошенных | 109 |

Рис. 31. Доля товаров под СТМ при покупке продуктов питания (в денежном выражении), 2008 - 2010 гг., % от опрошенных | 110 |

Рис. 32. Структура товаров СТМ при покупке продуктов питания, 2010 г., % от опрошенных | 111 |

Рис. 33. Частота покупок продовольственных и непродовольственных товаров под собственными торговыми марками сетей, 2010 г., % от опрошенных | 114 |

Рис. 34. Мнение потребителей о качестве продовольственных товаров под СТМ, 2010 г., % от опрошенных | 115 |

Рис. 35. Планы респондентов касательно потребления товаров под СТМ в течение октября 2010 г. - марта 2011 г., % от опрошенных | 116 |

Рис. 36. Постоянные покупатели - доля покупок продовольственных и непродовольственных товаров СТМ, 2010 г., % от группы покупающих СТМ по крайней мере раз в два месяца | 118 |

Рис. 37. Постоянные покупатели - доля товаров СТМ в стандартной покупке продуктов питания (в денежном выражении), 2010 г., % от группы покупающих СТМ по крайней мере раз в два месяца | 119 |

Рис. 38. Постоянные покупатели - мнение о качестве товаров СТМ, 2010 г., % от группы покупающих СТМ по крайней мере раз в два месяца | 119 |

Рис. 39. Эволюция марок розничных сетей | 158 |

Табл. 1. Развитие рынка товаров под СТМ - распределение по странам, 2010 г. | 21 |

Табл. 2. Global Retail Development Index 2010 - топ 10 стран | 30 |

Табл. 3. Изменение потребительского поведения под влиянием инфляции и роста цен на продукты питания и товары широкого спроса - распределение по полу респондентов, %, август 2010 г. | 32 |

Табл. 4. Доля товаров под собственными торговыми марками в совокупном объеме реализации крупнейших торговых сетей, %, 2008-2010 гг. | 38 |

Табл. 5. Соотношение продовольственных и непродовольственных товаров в ассортименте магазина в среднем - распределение по форматам, %, 2009-2010 гг. | 40 |

Табл. 6. Наиболее насыщенные СТМ продовольственные товарные категории, сентябрь 2009 г. vs сентябрь 2010 г. | 41 |

Табл. 7. Наиболее насыщенные СТМ непродовольственные товарные категории, сентябрь 2009 г. vs сентябрь 2010 г. | 41 |

Табл. 8. Количество товаров в некоторых российских сетях, %, сентябрь 2010 г. | 42 |

Табл. 9. Сравнение ценовых премий СТМ по наиболее популярным товарным категориям, октябрь 2010 г. | 44 |

Табл. 10. Средняя торговая наценка на товары под СТМ - распределение по ценовым сегментам и категориям товаров, октябрь 2009 г. vs октябрь 2010 г. | 45 |

Табл. 11. Величина портфеля СТМ и структура собственных брендов по типам в российских розничных сетях, октябрь 2010 г. | 45 |

Табл. 12. Уровень информатизации сайтов торговых сетей для потенциальных производителей товаров под частными марками | 52 |

Табл. 13. Производители товаров под СТМ, работающие с несколькими российскими торговыми сетями, 2010 г. | 54 |

Табл. 14. Конкурентные преимущества крупных и средних производителей товаров под СТМ | 56 |

Табл. 15. Доля товаров под СТМ в общем объеме производства некоторых российских компаний, 2007-2009 гг. | 57 |

Табл. 16. Информация, запрашиваемая ритейлерами у производителей товаров под СТМ (анализ первичных анкет для производителей, размещенных на сайтах ритейлеров) | 64 |

Табл. 17. Производители товаров под частными марками российских продуктовых сетей | 67 |

Табл. 18. Опрос потребителей: социально-демографические характеристики, 2008 -2010 гг. | 102 |

Табл. 19. Опрос потребителей: распределение по полу и возрасту, 2010 г., % от количества опрошенных | 104 |

Табл. 20. Известность марок СТМ и торговых сетей, предлагающих товары СТМ, 2010 г., % от ответивших | 107 |

Табл. 21. Частота приобретения товаров СТМ в зависимости от пола респондентов, 2010 г., % от групп по полу | 109 |

Табл. 22. Частота покупок товаров СТМ - распределение по возрасту респондентов, 2010 г., % от групп по возрасту1 | 110 |

Табл. 23. Частота покупок товаров СТМ в зависимости от уровня среднемесячных доходов респондентов на одного члена семьи в тыс. руб., 2010 г., % групп по доходу | 110 |

Табл. 24. Популярность различных категорий продовольственных товаров под СТМ, распределение по частоте покупки, 2010 г., % от опрошенных | 111 |

Табл. 25. Популярность различных категорий непродовольственных товаров СТМ, распределение по частоте покупки, 2010 г., % от опрошенных | 112 |

Табл. 26. Соотношение мнения о качестве товаров СТМ и наиболее часто покупаемых категориях товаров, 2010 г., % от опрошенных | 115 |

Табл. 27. Соотношение планов потребления товаров под СТМ и доли этих товаров в стандартной покупке продуктов питания в настоящее время, 2010 г., % от опрошенных | 117 |

Табл. 28. Целевая группа - распределение по полу респондентов, 2010 г., % от группы по полу | 117 |

Табл. 29. Целевая группа - распределение по возрасту респондентов, 2010 г., % от группы по возрасту | 117 |

Табл. 30. Целевая группа - распределение по уровню среднемесячных доходов респондентов на одного члена семьи в тыс. руб., 2010 г., % от группы по доходу | 118 |

Табл. 31. Типы собственных марок розничных сетей | 156 |

Pro-новости продуктового ретейла в новой экономической реальности

РБК Исследования рынков

770 ₽

Pro-новости продуктового ретейла в новой экономической реальности

РБК Исследования рынков

770 ₽

Pro-новости продуктового ретейла в новой экономической реальности. Подписка на 2025 год

РБК Исследования рынков

65 000 ₽

Pro-новости продуктового ретейла в новой экономической реальности. Подписка на 2025 год

РБК Исследования рынков

65 000 ₽

Исследование рынка мобильных приложений для заказа продуктов online в России: аналитика по результатам опроса пользователей (с обновлением)

Компания Гидмаркет

170 000 ₽

Исследование рынка мобильных приложений для заказа продуктов online в России: аналитика по результатам опроса пользователей (с обновлением)

Компания Гидмаркет

170 000 ₽

Анализ детальности топ-30 сайтов по продаже продуктов питания и косметики российского производства - 2022 год

DISCOVERY Research Group

80 000 ₽

Анализ детальности топ-30 сайтов по продаже продуктов питания и косметики российского производства - 2022 год

DISCOVERY Research Group

80 000 ₽

Цены на занятия в плавательных бассейнах растут на протяжении всего года и обычно не снижаются. Вместе с тем изменение цены имеет волнообразный характер, и стоимость занятий не одинаково возрастает в разные месяцы. Мы изучили ежемесячное изменение цен на занятия в плавательных бассейнах за последние 25 лет и отметили некоторые сезонные особенности.

Общий объем парикмахерских и косметических услуг, оказанных населению России в 2023 году, составил 212,9 млрд руб., что на 12,1% больше показателя предыдущего года. Среднегодовой темп роста (CAGR) с 1994 года достиг внушительных +24,4%. Ожидалось, что в 2024 году объем рынка вырастет до 222,6 млрд руб., увеличившись на 4,6% за год, а прогнозируемый CAGR до 2028 года составит +8,4%.

Среди российских регионов лидерами по объему предоставленных услуг в 2023 году стали Москва (26,4 млрд руб.), Московская область (11,0 млрд руб.) и Красноярский край (10,6 млрд руб.). На другом полюсе оказались Ингушетия, Республика Алтай и Калмыкия с минимальными объемами. Примечательно, что Республика Татарстан продемонстрировала наибольший прирост — 46,3%, увеличив объем рынка до 6,5 млрд руб., в то время как снижение было зафиксировано только в Новосибирской области.

События последних лет, включая проведение специальной военной операции (СВО) и связанные с ней экономические санкции, существенно повлияли на рынок бьюти-услуг. Сокращение поставок импортных материалов и оборудования из-за санкций привело к росту цен, однако уход иностранных компаний открыл новые возможности для российских производителей и поставщиков. Таким образом, рынок продолжает адаптироваться к вызовам, сохраняя потенциал для дальнейшего роста.

Получить детальную информацию о развитии рынка можно в исследовании «AnalyticResearchGroup» «Российский рынок парикмахерских услуг: текущая ситуация и основные игроки. Март, 2024».

Статья, 24 января 2025

РБК Исследования рынков

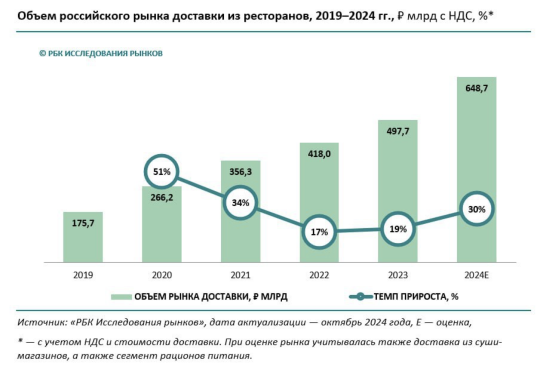

Рынок доставки еды из ресторанов вырос на треть за 2024 год

По данным «РБК Исследований рынков», объем рынка доставки готовой еды из ресторанов по итогам 2024 года вырос на 30,3% и достиг ₽648,7 млрд.

Статья, 24 января 2025

РБК Исследования рынков

Рынок доставки еды из ресторанов вырос на треть за 2024 год

По данным «РБК Исследований рынков», объем рынка доставки готовой еды из ресторанов по итогам 2024 года вырос на 30,3% и достиг ₽648,7 млрд.

Поддержку развитию рынка доставки оказала растущая потребительская уверенность, чему способствует увеличение доходов россиян. Динамичное развитие рынка обеспечивают и изменения, наблюдаемые в потребительском поведении. Питание готовой едой становится частью повседневной жизни россиян. На фоне высокой занятости и ускоряющихся темпов жизни в мегаполисах россияне чаще отказываются от самостоятельной готовки, отдавая предпочтение готовой еде в службах доставки и кулинарии из магазинов.