В первой части исследования рассматривается текущая ситуация на рынке страхования России в целом. Уделяется внимание тенденциям и прогнозам дальнейшего развития сектора с учетом влияния финансового кризиса. В отчете представлена карта страхового рынка, включающая 15 крупнейших автостраховщиков России. Отчет содержит список наиболее заметных сделок по слияниям и поглощениям в сегменте страхования с 1992 по октябрь 2009 года. Рассмотрены доли игроков отрасли на рынке в целом и по сегментам ОСАГО и КАСКО.

Вторая часть отчета включает описание российского рынка обязательного страхования автогражданской ответственности, структуры цены, влияния поправок к тарифам и ввода прямого урегулирования убытков и европротокола на убыточность страховщиков. Приводятся рейтинги страховых компаний по объему собранных премий и произведенных выплат, по средней стоимости полиса ОСАГО и числу страховых случаев, по коэффициенту выплат. Особое внимание уделено ситуации на рынке ОСАГО в условиях кризиса, приводится прогноз развития рынка в 2009 г.

Отдельный раздел отчета посвящен рынку добровольного автострахования. Приводится перечень страховых программ крупнейших страховщиков по рискам угон и ущерб. В отчете рассмотрены основные каналы продвижения страховых услуг и рекламная активность крупнейших игроков на рынке страхования. Особое внимание уделено особенностям кросс-продаж в автостраховании, выявленным по результатам опроса 5 тыс. респондентов, имеющих полисы ОСАГО. В исследовании также проведен сравнительный анализ популярности программ дополнительного страхования к ОСАГО.

Отчет включает отдельный раздел, посвященный мировому рынку страхования, где приводится описание рынка автострахования Европы в целом, и более подробно рассматривается сегмент ОСАГО в Польше и Украине.

В отчете приведены профили крупнейших 14 страховых компаний. Профили включают краткое описание компании, акционеров, структуру дочерних компаний, финансовые показатели, имена руководителей и контактную информацию.

Исследование проведено в сентябре-октябре 2009 года.

Отчет содержит 50 таблиц и 119 графиков и диаграмм.

Аннотация | 3 |

Полное оглавление | 4 |

Список диаграмм | 8 |

Список таблиц | 12 |

Резюме | 14 |

Российский рынок страхования | 15 |

Обзор страховой отрасли России | 15 |

Динамика страховой отрасли | 15 |

Индикаторы развития рынка страхования | 19 |

Тенденции и прогнозы развития рынка страхования в условиях кризиса | 20 |

Крупнейшие игроки страховой отрасли | 22 |

Игроки отрасли | 22 |

Слияния и поглощения в отрасли | 28 |

Рынок ОСАГО в России | 32 |

Развитие рынка ОСАГО | 32 |

Предпосылки внедрения ОСАГО и автомобильный парк | 32 |

Структура цены полиса ОСАГО | 40 |

Поправки к закону об ОСАГО и повышение тарифов | 44 |

Объем рынка ОСАГО | 45 |

Игроки рынка ОСАГО | 52 |

Региональная структура рынка ОСАГО | 52 |

Рыночная доля игроков | 54 |

Убыточность ОСАГО | 55 |

Рынок ОСАГО в условиях кризиса | 58 |

Добровольное автострахование и кросс-селлинг | 66 |

Рынок КАСКО | 66 |

Привлечение клиентов и продвижение услуг | 74 |

Программы дополнительного страхования | 83 |

Кросс-продажи ОСАГО | 85 |

Мировой рынок страхования | 91 |

Мировой рынок страхования под влиянием кризиса | 91 |

Рынок автострахования Европы | 94 |

Рынок страхования в Польше | 103 |

Развитие польского рынка страхования | 103 |

Рынок ОСАГО в Польше | 104 |

Рынок Страхования Украины | 106 |

Развитие украинского рынка страхования | 106 |

Развитие рынка страхования Украины в условиях кризиса | 110 |

Развитие рынка ОСАГО Украины | 110 |

Опрос на сайте РБК | 116 |

Основные результаты опроса | 116 |

Стоимость автомобилей | 116 |

Возраст автомобилей | 121 |

Популярность страховых компаний | 123 |

Факторы выбора страховых компаний | 126 |

Отношение к повышению тарифов | 129 |

Профили компаний | 132 |

Индексы | 171 |

Рис. 1. Доли федеральных округов по страховым поступлениям в 2008 году | 16 |

Рис. 2. Доли федеральных округов по страховым выплатам в 2008 году | 16 |

Рис. 3. Премии и выплаты в 2008 году | 16 |

Рис. 4. Размер страховых премий и выплат в 1 полугодии 2008-2009 гг. | 17 |

Рис. 5. Распределение страховых премий по федеральным округам в 1Н2008 и 1Н2009 годов (без учета ОМС) | 17 |

Рис. 6. Распределение страховых выплат по федеральным округам в 1Н2008 и 1Н2009 годов (без учета ОМС) | 18 |

Рис. 7. Доля страховых премий в ВВП | 19 |

Рис. 8. Динамика страховой премии на душу населения | 20 |

Рис. 9. Динамика страховых премий без учета ОМС 2005-2009E гг. | 20 |

Рис. 10. Поквартальная динамика собранной премии по отдельным сегментам рынка страхования в 2006-2009 гг. | 21 |

Рис. 11. Консенсус-прогноз роста страховых премий в 2009-2011 гг. | 22 |

Рис. 12. Число страховых компаний | 23 |

Рис. 13. Доли рынка крупнейших страховых компаний по размеру страховых поступлений (без учета ОМС), собранных в 2008 году | 24 |

Рис. 14. Структура происхождения иностранного капитала в страховых компаниях | 25 |

Рис. 15. Карта страхового рынка (часть 1) | 26 |

Рис. 16. Карта страхового рынка (часть 2) | 27 |

Рис. 17. Число происшествий на автомобильном транспорте, тыс. | 33 |

Рис. 18. Число и причины аварий в 1 полугодии 2009 года | 33 |

Рис. 19. Число ДТП в зависимости от водительского стажа в 2008 г. | 34 |

Рис. 20. Показатель аварийности в зависимости от водительского стажа | 34 |

Рис. 21. Распределение пострадавших в ДТП по категориям в 2008 г. | 35 |

Рис. 22. Динамика пострадавших в дорожно-транспортных происшествиях | 35 |

Рис. 23. Показатели степени тяжести последствий дорожно-транспортных происшествий | 36 |

Рис. 24. Динамика парка легковых автомобилей | 36 |

Рис. 25. Число аварий на 1000 автомобилей | 37 |

Рис. 26. Распределение легковых автомобилей по федеральным округам, 2008 | 37 |

Рис. 27. Количество автомобилей на 1000 жителей по федеральным округам на начало 2009 г. | 38 |

Рис. 28. Доля российских автомобилей и иномарок на 01.01.09 | 39 |

Рис. 29. Возрастная структура парка легковых автомобилей, 2009 | 39 |

Рис. 30. Средняя цена автомобиля в России | 40 |

Рис. 31. Доля страховых поступлений по видам страхования в 1 квартале 2008-2009 годов | 46 |

Рис. 32. Доля страховых выплат по видам страхования в 1 квартале 2008-2009 годов | 46 |

Рис. 33. Размер страховых поступлений и выплат по ОСАГО за 2003-2009Е гг. | 47 |

Рис. 34. Страховые премии, собранные с физических и юридических лиц | 48 |

Рис. 35. Страховые выплаты физическим и юридическим лицам | 48 |

Рис. 36. Отношение страховых выплат и страховых премий по ОСАГО | 49 |

Рис. 37. Количество заключенных договоров ОСАГО | 49 |

Рис. 38. Средняя страховая премия по ОСАГО | 50 |

Рис. 39. Число заявленных и урегулированных страховых случаев | 50 |

Рис. 40. Накопленные неурегулированные страховые случаи | 51 |

Рис. 41. Средние выплаты по ОСАГО | 51 |

Рис. 42. Аварийность/частота убытков по ОСАГО | 51 |

Рис. 43. Количество страховых компаний, имеющих лицензию на проведение ОСАГО | 52 |

Рис. 44. Количество страховых компаний по федеральным округам | 52 |

Рис. 45. Распределение страховой премии по федеральным округам | 53 |

Рис. 46. Доли страховых компаний на рынке ОСАГО в 2008 году | 54 |

Рис. 47. Общий коэффициент выплат по ОСАГО | 56 |

Рис. 48. Распределение страховой премии | 56 |

Рис. 49. Число компаний с определенным коэффициентом выплат | 57 |

Рис. 50. Динамика страховых поступлений, 1Н2005-1Н2009 | 59 |

Рис. 51. Динамика страховых выплат, 1Н2005-1Н2009 | 59 |

Рис. 52. Лидеры по приросту числа заключенных договоров по ОСАГО, 1Н2009 | 62 |

Рис. 53. Коэффициент урегулирования страховых случаев 1Н2008-2009 | 63 |

Рис. 54. Доля автострахования на страховом рынке по итогам 9 мес. 2009 года | 67 |

Рис. 55. Динамика премий по КАСКО | 67 |

Рис. 56. Доли рынка страховых компаний на рынке автострахования, 1Н2009 | 67 |

Рис. 57. Доля КАСКО в общем объеме страховых премий, 2008 г. | 71 |

Рис. 58. Премии по ОСАГО, КАСКО и ДСАГО "Ингосстрах", 2005-2008 гг. | 72 |

Рис. 59. Премии и выплаты по автострахованию и страхованию ответственности автовладельцев "АльфаСтрахование", 2002-2008 гг. | 72 |

Рис. 60. Премии по КАСКО "РЕСО-Гарантия", 2003-2008 гг. | 73 |

Рис. 61. Премии по автострахованию "РОСНО", 2006-2008 гг. | 73 |

Рис. 62. Каналы розничных продаж по объему премии, 2008 | 74 |

Рис. 63. Каналы розничных продаж по объему премий, 2009 | 75 |

Рис. 64. Программы дополнительного страхования ответственности, 2008-2009 | 83 |

Рис. 65. Популярность программ дополнительного страхования ответственности в различных страховых компаниях, 2009 г. | 84 |

Рис. 66. Желание респондентов заключить другие договоры страхования, 2008 | 85 |

Рис. 67. Желание респондентов заключить другие договоры страхования, 2009 | 86 |

Рис. 68. Распределение респондентов, имеющих дополнительные полисы страхования, 2009 г. | 87 |

Рис. 69. К покупке каких страховых полисов побудила респондентов покупка полиса ОСАГО, данные по Москве и Санкт-Петербургу, 2009 г. | 88 |

Рис. 70. Доля респондентов из Москвы и Санкт-Петербурга, которые имеют полисы КАСКО, в зависимости от возраста автомобиля, 2009 г. | 88 |

Рис. 71. Доля автомобилей в Москве и Санкт-Петербурге, застрахованных по КАСКО, в зависимости от стоимости автомобиля, 2009 г. | 89 |

Рис. 72. Распределение респондентов, которые приобрели полисы КАСКО, 2009 | 89 |

Рис. 73. Факторы выбора страховой компании, для респондентов, которых КАСКО побудило к покупке ОСАГО в той же страховой компании, 2009 | 90 |

Рис. 74. Десять основных рисков страхового рынка, 2009 г. | 92 |

Рис. 75. Доля стран в мировом объеме страховых премий, 2008 | 94 |

Рис. 76. Структура страхового рынка в Европе | 95 |

Рис. 77. Динамика премий, полученных от автострахования в Европе | 96 |

Рис. 78. Премии по автострахованию в странах Европы, 2007 | 96 |

Рис. 79. Прирост премий по автострахованию в странах Европы с учетом инфляции, 2007 | 97 |

Рис. 80. Премии по автострахованию по странам Европы, 2007 | 97 |

Рис. 81. Размер премий по ОСАГО в Европе, 1999-2006 | 98 |

Рис. 82. Размер премий по КАСКО в Европе, 1999-2006 | 98 |

Рис. 83. Средний размер премии ОСАГО в странах Западной Европы, 2005-2007 гг. | 99 |

Рис. 84. Средняя премия в Центральной и Восточной Европе на один полис ОСАГО в €, 2003-2007 | 99 |

Рис. 85. Доля премий ОСАГО в странах ЦВЕ от общего объема премий, собранных в секторе "не-жизни", 2007 | 100 |

Рис. 86. Средние выплаты по ОСАГО в странах Европы, 2007 | 100 |

Рис. 87. Уровень выплат в странах Европы, 2007 | 101 |

Рис. 88. Количество страховых компаний в Польше | 103 |

Рис. 89. Размер страховых премий в Польше | 104 |

Рис. 90. Размер страховых выплат в Польше | 104 |

Рис. 91. Размер премий, собранных на рынке ОСАГО в Польше | 105 |

Рис. 92. Уровень выплат по ОСАГО и страхованию "не-жизни" | 106 |

Рис. 93. Динамика рынка страхования "не-жизни", 1996 и 2007 гг. | 106 |

Рис. 94. Размер страховых премий и их доля в ВВП в Украине, 2006-2009 | 108 |

Рис. 95. Структура страховых премий, 2008 | 108 |

Рис. 96. Размер страховых выплат и коэффициент выплат, 2006-2009 | 109 |

Рис. 97. Страховые премии и выплаты, 1Н2007-1Н2009 | 109 |

Рис. 98. Доля иностранного капитала в страховом секторе Украины в 2007 году | 110 |

Рис. 99. Показатели рынка ОСАГО в Украине | 113 |

Рис. 100. Страховые премии, страховые выплаты, уровень выплат в 2005-2008 годах | 114 |

Рис. 101. Размер страховых премий и выплат, уровень выплат по ОСАГО, 1Н2008-1Н2009 | 114 |

Рис. 102. Распределение стоимости автомобилей в Москве, 2008-2009 | 117 |

Рис. 103. Распределение стоимости автомобилей в Санкт-Петербурге, 2008-2009 | 117 |

Рис. 104. Распределение стоимости автомобилей в городах-миллионниках, 2008-2009 | 118 |

Рис. 105. Распределение стоимости автомобилей в зависимости от размера города проживания, 2009 г. | 119 |

Рис. 106. Доля приобретенных в кредит автомобилей в Москве, 2009 г. | 120 |

Рис. 107. Доля приобретенных в кредит автомобилей в Санкт-Петербурге, 2009 г. | 120 |

Рис. 108. Доля приобретенных в кредит автомобилей в городах-миллионниках, 2009 г. | 121 |

Рис. 109. Доля приобретенных в кредит автомобилей в городах с населением менее 1 млн чел., 2009 г. | 121 |

Рис. 110. Распределение автомобилей по возрасту в различных городах, 2009 г. | 122 |

Рис. 111. Популярность страховых компаний в крупных городах, 2008-2009 гг. | 123 |

Рис. 112. популярность страховых компаний в городах с населением менее 1 млн чел., 2009 | 124 |

Рис. 113. Потребительские предпочтения при выборе страховой компании по ОСАГО в зависимости от стоимости застрахованного автомобиля, 2009 г. | 125 |

Рис. 114. Факторы выбора страховой компании, 2009 | 126 |

Рис. 115. Важность фактора при выборе данной страховой компании, 2009 | 127 |

Рис. 116. Распределение страховых компаний по городам по фактору "уже являюсь клиентом данной страховой компании", 2009 | 128 |

Рис. 117. Отношение респондентов к возможному повышению тарифов по ОСАГО, 2008 | 129 |

Рис. 118. Отношение респондентов к возможному повышению тарифов по ОСАГО, распределение по городам, 2009 | 130 |

Рис. 119. Отношение респондентов к возможному повышению тарифов по ОСАГО, в целом, 2009 | 131 |

Табл. 1. Показатели рынка страхования 2002-2008 годы | 15 |

Табл. 2. Размер страховых премий и выплат в 1 полугодии 2007-2009 гг. | 18 |

Табл. 3. Размер страховой премии на душу населения | 19 |

Табл. 4. Крупнейшие по поступлениям игроки на рынке за 2008 год | 23 |

Табл. 5. Доли рынка, приходящиеся на первые 3, 5 и 15 компаний | 24 |

Табл. 6. Сделки по слияниям и поглощениям на страховом рынке | 28 |

Табл. 7. Динамика транспортного парка 2004-2008 | 36 |

Табл. 8. Уровень автомобилизации, 2008 | 37 |

Табл. 9. Базовые страховые тарифы | 40 |

Табл. 10. Коэффициент страховых тарифов в зависимости от территории преимущественного использования транспортного средства | 41 |

Табл. 11. Коэффициент страховых тарифов в зависимости от наличия или отсутствия страховых выплат при наступлении страховых случаев | 42 |

Табл. 12. Коэффициент страховых тарифов в зависимости от наличия сведений о количестве лиц, допущенных к управлению транспортным средством | 43 |

Табл. 13. Коэффициент страховых тарифов в зависимости от возраста и стажа водителя, допущенного к управлению транспортным средством | 43 |

Табл. 14. Коэффициент страховых тарифов в зависимости от мощности двигателя легкового автомобиля (транспортные средства категории "B") | 43 |

Табл. 15. Коэффициент страховых тарифов в зависимости от периода использования транспортного средства | 43 |

Табл. 16. Коэффициент страховых тарифов в зависимости от срока страхования | 44 |

Табл. 17. Факторы, влияющие на изменение страховых премий и выплат | 47 |

Табл. 18. Отношение урегулированных страховых случаев к заявленным | 50 |

Табл. 19. Территориальное распределение страховых организаций | 52 |

Табл. 20. Страховые премии и выплаты по федеральным округам, 1H2009 | 53 |

Табл. 21. Премии по ОСАГО в 2006-2008 годах | 54 |

Табл. 22. Выплаты по ОСАГО в 2006-2008 годах | 55 |

Табл. 23. Доля, занимаемая компаниями на рынке ОСАГО | 55 |

Табл. 24. Число компаний с определенным коэффициентом выплат | 57 |

Табл. 25. Коэффициенты выплат 30 крупнейших компаний по объему собранной премии | 57 |

Табл. 26. Коэффициент выплат в федеральных округах РФ | 58 |

Табл. 27. Премии по ОСАГО, собранные страховыми компаниями, 1Н2007-1H2009 | 60 |

Табл. 28. Лидеры по приросту страховых премий среди ТОР-25 по объему собранных премий в 1Н2009 | 60 |

Табл. 29. Лидеры по количеству страховых договоров по ОСАГО, 1Н2009 | 61 |

Табл. 30. Крупнейшие компании по числу заявленных и урегулированных страховых случаев, 1Н2008-1Н2009 | 62 |

Табл. 31. Средняя стоимость договора ОСАГО 1Н2008-1Н2009 | 63 |

Табл. 32. Средняя сумма выплат по ОСАГО 1Н2008-1Н2009 | 64 |

Табл. 33. Уровень выплат 30 крупнейших компаний (по собранной премии в 1Н2009) | 64 |

Табл. 34. Премии и выплаты на рынке автострахования, 1Н2009 | 68 |

Табл. 35. Число заключенных договоров на рынке автострахования, 1Н2009 | 69 |

Табл. 36. Средняя стоимость полиса КАСКО, 1Н2009 | 69 |

Табл. 37. Маркетинговые программы страховых компаний по автострахованию | 75 |

Табл. 38. Крупнейшие страны по объему собранной страховой премии, 2008 | 94 |

Табл. 39. Лимит ответственности в странах Европейского союза на 01.01.2008 | 101 |

Табл. 40. Факторы, влияющие на стоимость страховки в странах ЦВЕ | 102 |

Табл. 41. Размер страховой премии на душу населения | 104 |

Табл. 42. Наиболее популярные виды страхования среди украинцев в 2007-2008 гг. | 107 |

Табл. 43. Показатели динамики развития страхового рынка Украины | 109 |

Табл. 44. Коэффициент страховых тарифов в зависимости от используемого транспортного средства | 111 |

Табл. 45. Коэффициент страховых тарифов в зависимости от места регистрации транспортного средства | 111 |

Табл. 46. Коэффициент страховых тарифов в зависимости от сферы использования транспортного средства | 112 |

Табл. 47. Коэффициент страховых тарифов в зависимости от водительского стажа лиц | 112 |

Табл. 48. Коэффициент страховых тарифов в зависимости от количества внесенных в договор лиц | 112 |

Табл. 49. Коэффициент страховых тарифов в зависимости от количества страховых случаев | 112 |

Табл. 50. Коэффициент страховых тарифов в зависимости от срока страхования | 113 |

Анализ рынка страхования владельцев автотранспортных средств (ОСАГО и КАСКО) в России в 2019-2023 гг, прогноз на 2024-2028 гг

BusinesStat

121 800 ₽

Анализ рынка страхования владельцев автотранспортных средств (ОСАГО и КАСКО) в России в 2019-2023 гг, прогноз на 2024-2028 гг

BusinesStat

121 800 ₽

Анализ розничных цен на годовой полис ОСАГО 2024: динамика в рознице и инфляция 2020 – май 2024. Россия, федеральные округа, регионы

Экспресс-Обзор

45 000 ₽

Анализ розничных цен на годовой полис ОСАГО 2024: динамика в рознице и инфляция 2020 – май 2024. Россия, федеральные округа, регионы

Экспресс-Обзор

45 000 ₽

Рынок ОСАГО: анализ убыточности и адекватности тарифов в 2015 году

Эксперт РА

Бесплатно

Рынок ОСАГО: анализ убыточности и адекватности тарифов в 2015 году

Эксперт РА

Бесплатно

Российский рынок автострахования России в 2010г.

Step by Step

25 000 ₽

Российский рынок автострахования России в 2010г.

Step by Step

25 000 ₽

Статья, 8 декабря 2025

РБК Исследования рынков

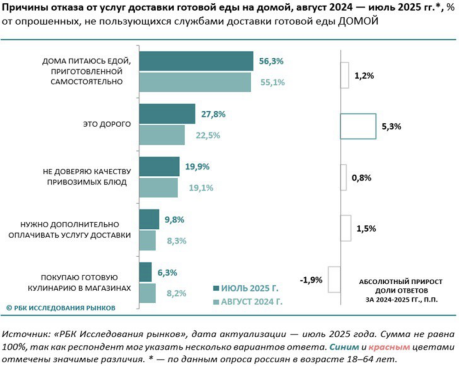

28% россиян отказываются от доставки готовой еды домой из-за дороговизны

Потребители стали чувствительнее к стоимости

Статья, 8 декабря 2025

РБК Исследования рынков

28% россиян отказываются от доставки готовой еды домой из-за дороговизны

Потребители стали чувствительнее к стоимости

По данным опроса, представленным в обзоре «Российский рынок доставки готовой еды 2025», доля россиян 18–64 лет, не заказывающих готовую еду домой из-за высокой цены, подскочила до 27,8%, прибавив 5,3 п.п. Увеличение роли ценового фактора для респондентов – следствие роста издержек самих операторов, которое закономерно ведет к повышению цены для клиента.

Статья, 5 декабря 2025

BusinesStat

В 2020-2024 гг производство древесных топливных брикетов в России выросло на 27%: с 798 до 1 014 тыс т.

Выпуск древесных брикетов позволяет предприятиям не только избежать штрафов за незаконное захоронение и сжигание отходов, но и оптимизировать производство, выпуская экологически чистое биотопливо.

Статья, 5 декабря 2025

BusinesStat

В 2020-2024 гг производство древесных топливных брикетов в России выросло на 27%: с 798 до 1 014 тыс т.

Выпуск древесных брикетов позволяет предприятиям не только избежать штрафов за незаконное захоронение и сжигание отходов, но и оптимизировать производство, выпуская экологически чистое биотопливо.

По данным «Анализа рынка древесных топливных брикетов в России», подготовленного BusinesStat в 2025 , в 2020-2024 гг производство древесных топливных брикетов в России выросло на 27%: с 798 до 1 014 тыс т.

Статья, 5 декабря 2025

BusinesStat

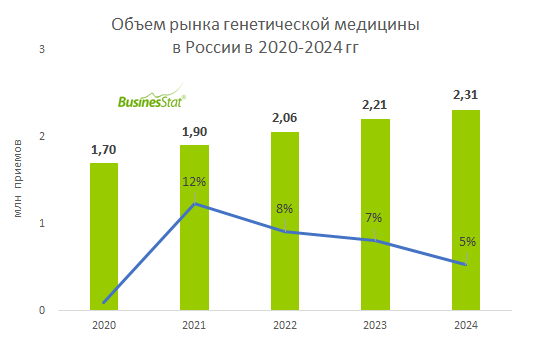

За 2020-2024 гг объем рынка генетической медицины в России вырос на 36%: с 1,7 до 2,3 млн приемов.

Россиянам стали доступны direct-to-consumer ДНК-тесты, которые не требуют посещения лаборатории.

Статья, 5 декабря 2025

BusinesStat

За 2020-2024 гг объем рынка генетической медицины в России вырос на 36%: с 1,7 до 2,3 млн приемов.

Россиянам стали доступны direct-to-consumer ДНК-тесты, которые не требуют посещения лаборатории.

По данным «Анализа рынка генетической медицины в России», подготовленного BusinesStat в 2025 г, за 2020-2024 гг объем рынка генетической медицины в России вырос на 36%: с 1,7 до 2,3 млн приемов. После пандемии люди стали внимательнее относиться к своему здоровью, что способствовало увеличению востребованности комплексных генетических исследований: тестов на предрасположенность к различным заболеваниям, на происхождение, для подбора эффективных лекарственных средств, для составления индивидуальных рационов питания, программ тренировок, ухода за кожей, волосами.