Цель исследования

Текущее состояние и перспективы развития рынка.

Задачи исследования:

1. Объем, темпы роста и динамика развития рынка азота в России.

2. Объем и темпы роста производства азота в России.

3. Объем импорта азота в Россию и экспорта азота из России.

4. Рыночные доли производителей на рынке азота в России.

5. Конкурентная ситуация на рынке азота в России.

6. Тенденции и перспективы развития рынка азота в России в ближайшие несколько лет.

7. Факторы, определяющие текущее состояние и развитие рынка азота в России.

8. Факторы, препятствующие росту рынка азота в России.

9. Ключевые отрасли, потребляющие азот в России.

10. Государственная программа по развитию предприятий-производителей азота.

Объект исследования

Рынок азота в России

Метод сбора данных

Основным методом сбора данных является мониторинг документов.

В качестве основных методов анализа данных выступают так называемые (1) Традиционный (качественный) контент-анализ интервью и документов и (2) Квантитативный (количественный) анализ с применением пакетов программ, к которым имеет доступ наше агентство.

Контент-анализ выполняется в рамках проведения Desk Research (кабинетное исследование). В общем виде целью кабинетного исследования является проанализировать ситуацию на рынке азота и получить (рассчитать) показатели, характеризующие его состояние в настоящее время и в будущем.

Метод анализа данных

1. Базы данных Федеральной Таможенной службы РФ, ФСГС РФ (Росстат).

2. Материалы DataMonitor, EuroMonitor, Eurostat.

3. Печатные и электронные деловые и специализированные издания, аналитические обзоры.

4. Ресурсы сети Интернет в России и мире.

5. Экспертные опросы.

6. Материалы участников отечественного и мирового рынков.

7. Результаты исследований маркетинговых и консалтинговых агентств.

8. Материалы отраслевых учреждений и базы данных.

9. Результаты ценовых мониторингов.

10. Материалы и базы данных статистики ООН (United Nations Statistics Division: Commodity Trade Statistics, Industrial Commodity Statistics, Food and Agriculture Organization и др.).

11. Материалы Международного Валютного Фонда (International Monetary Fund).

12. Материалы Всемирного банка (World Bank).

13. Материалы ВТО (World Trade Organization).

14. Материалы Организации экономического

сотрудничества и развития (Organization for Economic Cooperation and Development).

15. Материалы International Trade Centre.

16. Материалы Index Mundi.

17. Результаты исследований DISCOVERY Research Group.

Объем и структура выборки

Процедура контент-анализа документов не предполагает расчета объема выборочной совокупности. Обработке и анализу подлежат все доступные исследователю документы.

К отчету прилагается обработанная и пригодная к дальнейшему использованию база данных с подробной информацией об импорте в Россию и экспорте из России азота. База включает в себя большое число различных показателей:

1. Категория продукта

2. Группа продукта

3. Производитель

4. Бренд

5. Год импорта/экспорта

6. Месяц импорта/экспорта

7. Компании получатели и отправители товара

8. Страны получатели, отправители и производители товара

9. Объем импорта и экспорта в натуральном выражении

10. Объем импорта и экспорта в стоимостном выражении

Содержащиеся в базе данных сведения позволят Вам самостоятельно выполнить любые требующиеся запросы, которые не включены в отчет.

Резюме:

В августе 2017 года маркетинговое агентство DISCOVERY Research Group завершило исследование рынка азота в России.

Согласно расчетам аналитиков DISCOVERY Research Group, объем рынка азота в России в 2016 г. составил 8 614,1 тыс. т, что эквивалентно $1 133,9 млн. Темп прироста объема рынка составил -3% от натурального объема рынка и -28% от стоимостного.

Наибольшую долю рынка азота в России в 2016 г. занимало ПАО «Новолипецкий металлургический комбинат». Доля компании составляла 24% стоимостного объема рынка. На втором месте АО «АЛС» с 16%, на третьем – ПАО «ГМК «Норильский никель» с 16%.

Согласно расчетам аналитиков DISCOVERY Research Group, объем производства азота в России в 2016 г. составил 8 607,4 тыс. т. В 2015 г. этот показатель равнялся 8 872,4 тыс. т.

В 2016 г. темп прироста составил -3% натурального объема производства и -28,1% стоимостного.

Объем производства азота в 2016 г. составил $1 133,2 млн. В 2015 г. он равнялся $1 575,2 млн.

Наибольший объем азота в России в 2014-2016 гг. производился в Липецкой области. Доля этого субъекта в объеме производства в 2016 г. составила 24%. На втором месте по объему производства Волгоградская область с 16%, на третьем – Красноярский край с 16%.

Объем импорта азота в Россию в 2016 г. составил 6 712,7 т. Темп прироста был равен 9,6%. В 2015 г. объем импорта составил 6 126,5 т.

Объем импорта азота в Россию в 2016 г. составил $883,8 тыс. Темп прироста был равен -18,7%. В 2015 г. объем импорта составил $1 087,7 тыс.

Объем экспорта азота из России в 2016 г. составил 67,6 т. Темп прироста был равен 76,9%. В 2015 г. объем экспорта составил 38,2 т. В 2014-2016 гг.

объем экспорта увеличивался в натуральном выражении.

Объем экспорта азота из России в 2016 г. составил $95,7 тыс. Темп прироста был равен -83,8%. В 2015 г. объем экспорта составил $590,3 тыс.

Подробное оглавление/содержание отчета:

|

Список таблиц и диаграмм |

9 |

|

Таблицы: |

9 |

|

Диаграммы: |

9 |

|

Резюме |

11 |

|

Глава 1. Методология исследования |

12 |

|

§1.1. Объект исследования |

12 |

|

§1.2. Цель исследования |

12 |

|

§1.3. Задачи исследования |

12 |

|

§1.4. Метод сбора и анализа данных |

12 |

|

§1.5. Источники получения информации |

12 |

|

§1.6. Объем и структура выборки |

13 |

|

Глава 2. Классификация и основные характеристики азота |

15 |

|

§2.1. История открытия |

15 |

|

§2.2. Нахождение в природе |

15 |

|

§2.3. Получение |

16 |

|

§2.4. Физические и химические свойства |

16 |

|

§2.5. Применение |

18 |

|

Глава 3. Объем и темпы роста рынка азота в России |

19 |

|

§3.1. Объем и темпы роста рынка |

19 |

|

§3.2. и темпы роста рынка по производителям |

21 |

|

Глава 4. Производство азота в России |

27 |

|

§4.1. Объем и темпы прироста производства азота в России |

27 |

|

§4.2. Структура производства азота по субъектам федерации |

29 |

|

§4.3. Структура производства азота по производителям |

32 |

|

Глава 5. Импорт азота в Россию и экспорт азота из России |

35 |

|

§5.1. Объем и темпы роста импорта |

35 |

|

§5.2. Импорт по производителям |

37 |

|

§5.3. Объем и темпы роста экспорта |

41 |

|

§5.4. Экспорт по производителям |

43 |

|

Глава 6. Основные события, тенденции и перспективы развития рынка |

|

| азота в России | 45 |

Перечень приложений к отчету; количество и названия таблиц, диаграмм, графиков:

Отчет содержит 18 таблиц и 15 диаграмм.

Таблицы:

Таблица 1. Объем импорта, экспорта, производства и рынка азота в России, кг.

Таблица 2. Объем импорта, экспорта, производства и рынка азота в России, $.

Таблица 3. Объем импорта, экспорта, производства и рынка азота в России по производителям, кг.

Таблица 4. Объем импорта, экспорта, производства и рынка азота в России по производителям, $.

Таблица 5. Объем производства азота в России, кг.

Таблица 6. Объем производства азота в России, $.

Таблица 7. Объем производства азота в России по субъектам федерации, кг.

Таблица 8. Объем производства азота в России по субъектам федерации, $.

Таблица 9. Объем производства азота в России по производителям, кг.

Таблица 10. Объем производства азота в России по производителям, $.

Таблица 11. Объем импорта азота в Россию, кг.

Таблица 12. Объем импорта азота в Россию, $.

Таблица 13. Объем импорта азота в Россию по производителям, кг.

Таблица 14. Объем импорта азота в Россию по производителям, $.

Таблица 15. Объем экспорта азота из России, кг.

Таблица 16. Объем экспорта азота из России, $.

Таблица 17. Объем экспорта азота из России по производителям, кг.

Таблица 18. Объем экспорта азота из России по производителям, $.

Диаграммы:

Диаграмма 1. Объем и темп прироста рынка азота в России, кг и %.

Диаграмма 2. Объем и темп прироста рынка азота в России, $ и %.

Диаграмма 3. Доли производителей в объеме рынка азота, % от стоимостного объема.

Диаграмма 4. Объем и темп прироста производства азота в России, кг.

Диаграмма 5. Объем и темп прироста производства азота в России, $.

Диаграмма 6. Доли субъектов федерации в объеме производства азота в России, % от натурального объема.

Диаграмма 7. Доли производителей в объеме производства азота в России, % от натурального объема.

Диаграмма 8. Объем и темп прироста импорта азота в Россию, кг.

Диаграмма 9. Объем и темп прироста импорта азота в Россию, $.

Диаграмма 10. Доли производителей в объеме импорта азота в Россию, % от натурального объема.

Диаграмма 11. Доли производителей в объеме импорта азота в Россию, % от стоимостного объема.

Диаграмма 12. Объем и темп прироста экспорта азота в России, кг.

Диаграмма 13. Объем и темп прироста экспорта азота из России, $.

Диаграмма 14. Доли производителей в объеме экспорта азота из России, % от натурального объема.

Диаграмма 15. Доли производителей в объеме экспорта азота из России, % от стоимостного объема.

Экспресс-обзор рынка удобрений, содержащих два питательных элемента: азот и фосфор, в России - 2023

AnalyticResearchGroup (ARG)

64 900 ₽

Экспресс-обзор рынка удобрений, содержащих два питательных элемента: азот и фосфор, в России - 2023

AnalyticResearchGroup (ARG)

64 900 ₽

Экспресс-обзор рынка азота в России - 2023

AnalyticResearchGroup (ARG)

64 900 ₽

Экспресс-обзор рынка азота в России - 2023

AnalyticResearchGroup (ARG)

64 900 ₽

Российский рынок азота: комплексный анализ и прогноз - 2023

AnalyticResearchGroup (ARG)

78 900 ₽

Российский рынок азота: комплексный анализ и прогноз - 2023

AnalyticResearchGroup (ARG)

78 900 ₽

Маркетинговое исследование рынка удобрений минеральных, содержащих два питательных элемента - азот и фосфор (удобрений сложных NР) в России 2016-2022 гг. Прогноз на 2022-2026 гг. Август 2022.

ТК Солюшнс

68 900 ₽

Маркетинговое исследование рынка удобрений минеральных, содержащих два питательных элемента - азот и фосфор (удобрений сложных NР) в России 2016-2022 гг. Прогноз на 2022-2026 гг. Август 2022.

ТК Солюшнс

68 900 ₽

Статья, 18 апреля 2024

AnalyticResearchGroup (ARG)

Объем рынка автосервисов в России в 2027 году может составить почти ₽650 млрд.

Росту рынка способствуют проблемы с поставками запчастей, устаревание парка автомобилей и повышение цен.

Статья, 18 апреля 2024

AnalyticResearchGroup (ARG)

Объем рынка автосервисов в России в 2027 году может составить почти ₽650 млрд.

Росту рынка способствуют проблемы с поставками запчастей, устаревание парка автомобилей и повышение цен.

В 2022 году общая сумма услуг, предоставленных автосервисами населению в России, оценивалась в 465,2 миллиарда рублей, что на 17,9% превышает уровень предыдущего года. Показатель CAGR на этом рынке за период с 1994 года составил 27,5%.

Статья, 17 апреля 2024

BusinesStat

За 2022-2023 гг в России продажи портативных компьютеров снизились на 44% относительно 2021 г и составили 4,4 млн устройств.

Уход западных компаний привел к снижению объема корпоративных закупок.

Статья, 17 апреля 2024

BusinesStat

За 2022-2023 гг в России продажи портативных компьютеров снизились на 44% относительно 2021 г и составили 4,4 млн устройств.

Уход западных компаний привел к снижению объема корпоративных закупок.

По данным «Анализа рынка портативных компьютеров (ноутбуков и планшетов) в России», подготовленного BusinesStat в 2024 г, за 2022-2023 гг их продажи в стране снизились на 44% относительно 2021 г и составили 4,4 млн устройств.

Статья, 17 апреля 2024

BusinesStat

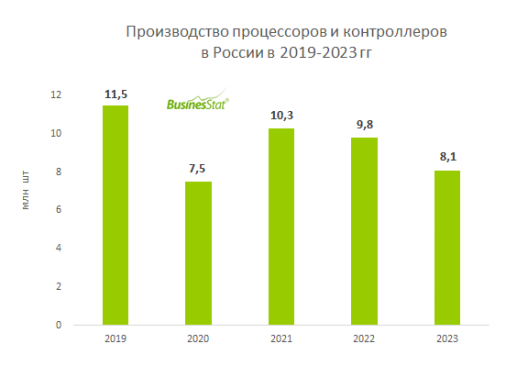

За 2022-2023 гг выпуск процессоров и контроллеров в России снизился на 22% по отношению к 2021 г и составил 8,1 млн шт.

Сокращение производства связано с запретом западных стран на поставки в Россию компонентов, софта и оборудования, необходимых для изготовления процессоров.

Статья, 17 апреля 2024

BusinesStat

За 2022-2023 гг выпуск процессоров и контроллеров в России снизился на 22% по отношению к 2021 г и составил 8,1 млн шт.

Сокращение производства связано с запретом западных стран на поставки в Россию компонентов, софта и оборудования, необходимых для изготовления процессоров.

По данным «Анализа рынка процессоров и контроллеров в России», подготовленного BusinesStat в 2024 г, в 2022-2023 гг их выпуск в стране снизился на 22% по отношению к 2021 г и составил 8,1 млн шт. Сокращение производства связано с запретом западных стран на поставки в Россию компонентов, софта и оборудования, необходимых для изготовления процессоров и контроллеров, а также с ужесточением государством требований по локализации, к которым оказались не готовы многие игроки рынка электроники и вычислительной техники.